В сфере обслуживания юридических лиц политика банка строится на принципах установления долгосрочных партнерских отношений. В настоящее время финансовые организации сосредоточены на создании максимально благоприятных условий для обслуживания партнеров/представителей малого и среднего бизнеса, повышении качества предоставляемых услуг, обеспечении защиты интересов клиентов, а также свести к минимуму вероятность возникновения неоправданных банковских рисков [5] (возможности понесения кредитной организации потерь и ухудшения ликвидности вследствие наступления неблагоприятных событий, связанных с внутренними и внешними факторами [4]). Именно такая стратегия на насыщенном рынке предложений предопределяет успех конкурентной борьбы. Эволюция стандартного набора банковских услуг такова, что постепенно под влиянием многих факторов, (а именно: освоения новых технологий, изобретения новых банковских продуктов и др.) на рынке происходит рост объема, расширение их состава (консультационные, лизинговые, трастовые, факторинговые, валютные, поручительские и прочие). Современному банку очень важно, чтобы во взаимодействии с клиентами, он мог предложить весь спектр услуг, то есть комплексное банковское обслуживание. Чем больше качественных и прозрачных услуг получает клиент, тем теснее его связь с финансовой организацией, тем выше спрос, соответственно, выше доверие.

5 апреля 2011 года Правительством РФ совместно с Банком России в целях совершенствования банковской деятельности была принята «Стратегия развития банковского сектора Российской Федерации на период до 2015 года», которая направлена на улучшение стабильности банковского сектора и обеспечению динамичного роста его совокупных функциональных показателей, обходя внешнеэкономические факторы, которые по сей день всё ещё негативно сказываются на его развитии.

Основным содержанием нового этапа в развитии банковской сферы стало повышение качества банковской деятельности, включающее расширение состава банковских продуктов и услуг, совершенствование способов их предоставления, обеспечение долгосрочной эффективности и устойчивости банковского бизнеса. Все более активно используются достижения современных информационных технологий, которые составляют основу модернизации финансовой деятельности, также повышают уровень конкуренции, транспарентности (прозрачности) и рыночной дисциплины в банковском секторе.

Возвращаясь, непосредственно, к способам предоставления и расширению количества банковских услуг, а также к нынешнему состоянию банковского обслуживания, нельзя не отметить, что без привлечения инноваций или информационных технологий, как было упомянуто в программе стратегии-2015, здесь не обойтись. Несмотря на кризисные времена, ведущие государственные банки, которые держатся на плаву, остаются заинтересованы в оперативном и качественном предоставлении услуг для клиента «по первому клику мышки».

Эта заинтересованность, а также совершенствование информационных технологий способствуют быстрому развитию интернет-банкинга. Данная технология основана на оперативной передаче информации через Интернет. Клиент использует для удаленного взаимодействия с банком любой удобный для него браузер или специальное приложение, что делает такую систему независимой платформой и позволяет использовать любой компьютер с доступом в Интернет для работы с системой. В большинстве случаев зарегистрированный в клиентской базе пользователь использует гаджет (смартфон, планшет). Гибкость, универсальность механизма интернет-банкинга делает его доступным как для частных лиц, так и для предприятий, где возможности интернет-банкинга позволяют повысить эффективность и оперативность управления денежными потоками.

В большинстве своем, услуги интернет-банкинга включают: регистрация личного кабинета, предоставление информации по банковским продуктам (депозиты, кредиты и т.д.), заявки на открытие депозитов, получение кредитов, банковских карт и так далее, внутренние переводы на счета банка, переводы на счета в других банках, конвертация средств, оплата услуг. Интернет-банкинг востребован в первую очередь потому, что он экономит время владельцу банковского счета. Главным преимуществом является все-таки удобство. Именно оно заставляет многих практичных людей, ценящих свое время, завести счет в банке и управлять им через интернет. А также новые технологии позволяют оперативно получать всю необходимую информацию, что, несомненно, важно для тех, кто хочет всегда быть в курсе всех финансовых событий. Автоматизация расчетов в интернет-банкинге позволила снизить затраты на организацию банковского обслуживания через интернет, что привело к снижению тарифов по основным банковским операциям. Это в первую очередь сказывается на потребителях, потому что им предоставляются льготные тарифы по проведению платежей, либо их полное отсутствие.

По данным портала «Markswebb.ru» (исследование «Internet Banking Rank 2015») 66 % или 23,3 млн российских интернет-пользователей в возрасте от восемнадцати до шестидесяти четырех лет и проживающих в городах с населением от 100 тысяч человек, пользуются интернет-банкингом для частных лиц. Количество пользователей интернет-банкинга для частных лиц выросло за год на 51 %. Уже 41 % пользователей этого ресурса имеют доступ и пользуются интернет-банкингом в двух и более российских банках. Наиболее популярными интернет-банками среди российских пользователей являются Сбербанк Онлайн, Альфа-Клик Альфа-Банка, Телебанк ВТБ24, интернет-банки Тинькофф Банка и Банка Русский Стандарт – эти 5 интернет-банков вместе охватывают 58 % интернет-пользователей и 87 % всех пользователей интернет-банкинга в России.

Проникновение сервиса интернет-банкинга в клиентскую базу сильно различается от банка к банку. Наиболее высокую долю пользователей интернет-банкинга по отношению ко всем клиентам банка, имеющим доступ к интернету, показывают Сбербанк России, Банк Авангард и Ситибанк (65-66 %).

Наименьшую долю (20-30 %) – ОТП Банк, Росбанк, Газпромбанк, Ренессанс Кредит, Банк Траст и ряд других крупных российских банков. Наиболее эффективными интернет-банками с точки зрения наличия функций и удобства интерфейсов по результатам исследования были признаны интернет-банки Тинькофф Банка, Промсвязьбанка, Альфа-Банка, Сбербанка и Банка Русский Стандарт. Лучшие российские интернет-банки предлагают своим пользователям широкие возможности оплаты различных услуг, внутрибанковских и внебанковских переводов, открытия вкладов, заказа карт и других банковских продуктов онлайн, возможности для анализа персональных расходов и удобный интерфейс для совершения повторяющихся операций [2].

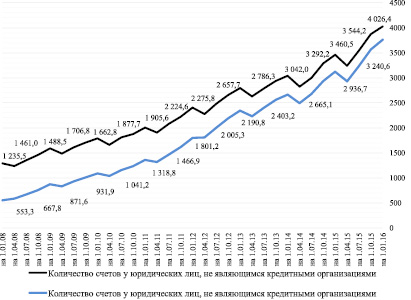

Снижение доли наличного оборота в динамике последних лет, рост количества счетов с дистанционным доступом характеризует рост активности в использовании услуг интернет-банкинга (рисунок) [6].

– Включаются счета в российских рублях, по которым с начала года проводились безналичные платежи, в том числе с использованием расчетных и кредитных карт.

Количество счетов с дистанционным доступом, открытых в кредитных организациях (на примере юридических лиц) [6]

На портале «Markwebb.ru» (исследование Business Internet Banking Rank 2015) были приведены рейтинги эффективности интернет-банков для малого бизнеса, а также эффективности мобильных банков. Первое исследование показало, что наиболее эффективным интернет-банком по результатам исследования был признан интернет-банк Банка Точка – единственного сервиса среди исследованных банков, работающего в формате безофисного обслуживания. Интернет-банк Банка Точка построен на базе разработок Банк24.ру, а сервис в целом работает как независимый филиал Ханты-Мансийского Банка Открытие. Второе место по эффективности интернет-банков для бизнеса занял сервис Альфа-Бизнес Онлайн – интернет-банк для клиентов малого и среднего бизнеса Альфа-Банка. Сбербанк Бизнес Онлайн – интернет-банк, обслуживающий наибольшее число индивидуальных предпринимателей и небольших юридических лиц, показал среднюю оценку эффективности.

Второе исследование определило, что первые два места по эффективности мобильных банков заняли Банк Точка и Modulbank – оба сервиса предлагают клиентам мобильные приложения для смартфонов по функциональности максимально близкие к возможностям соответствующих интернет-банков. В мобильных банках и Точки, и Modulbank отсутствуют ограничения на проведение платежей, что в принципе не свойственно российским мобильным банкам для бизнеса. Так же в обоих мобильных банках реализованы функции онлайн- чата, с помощью которого клиент может быстро запрашивать в банке необходимую информацию или отдавать распоряжения на проведение операций. Только половина из исследованных банков предлагают своим клиентам мобильные интерфейсы для управления расчетными счетами.

Также были приведены результаты исследования эффективности банковского онлайн-обслуживания начинающих предпринимателей. Они показали, что наиболее удобное онлайн-обслуживания для начинающих предпринимателей предлагают Альфа-Банк и Банк Точка. Оба банка реализуют дистанционное открытие расчетного счета для новых клиентов с возможностью зарезервировать номер счета до его непосредственного открытия, передать в банк все документы для открытия счета в электронном виде и подписать документы с выездом менеджера в офис клиента. А рейтинг эффективности банковского онлайн-обслуживания профессионального малого бизнеса определил, что наиболее эффективное онлайн-обслуживание для профессиональных предпринимателей с заметным отрывом от других участников исследования оказывает Банк Точка. Среди самых крупных российских банков наилучшие результаты в онлайн- обслуживании малого бизнеса показывают Альфа-Банк, Промсвязьбанк, Райффайзенбанк, ВТБ24 и Сбербанк России. Тем не менее, средний уровень онлайн-обслуживания в этих банках пока оставляет желать лучшего – целый спектр операций недоступен онлайн и требует посещений офисов банка [2].

Как уже было упомянуто выше, частые отзывы лицензий у российских коммерческих банков увеличили перетекание малых и средних предпринимателей из одних банков в другие. Для того, чтобы эффективно конкурировать за дополнительный поток клиентов, банки вводят новые онлайн-сервисы и внутренние процедуры, упрощающие и ускоряющие процесс открытия расчетных счетов новым клиентам. На сайтах 16 банков из 21 исследованного есть формы онлайн-заявки на открытие счета. 8 банков предлагают услугу быстрого резервирования номера счета до его непосредственного открытия. В ряде банков, включая Альфа-Банк, Авангард, Банк Точка, Modulbank клиент может передать клиентскому менеджеру все необходимые для открытия счета документы в электронном виде, сократив тем самым количество встреч с менеджером банка и посещений офисов банка [2].

Типичный для банковского обслуживания предпринимателей формат покупки /продажи валюты через интернет – банки, когда клиенту необходимо связаться с менеджером и согласовать курс обменной операции, и только после этого в интернет-банке отправить форму заявки на операцию с указанием согласованных с менеджером суммы и курса, уходит в прошлое. На смену приходит более привычный для онлайн-обслуживания частных лиц формат обмена валют, когда непосредственно в интернет-банке клиент видит курс обмена, указывает сумму и счета списания и зачисления средств и подтверждает операцию онлайн. Интернет-банки для предпринимателей, в частности Банка Авангард, Альфа-Банка, Банка Точка и Интерактивного Банка, идут еще дальше, предлагая клиентам обменные операции по более выгодным биржевым или около биржевым курсам [2].

Основная ценность интернет-банкинга и мобильного банкинга для предпринимателей – возможность быстро проводить платежи контрагентам. Банки стремятся максимально упростить процесс заполнения реквизитов платежей. Некоторые банки, в частности Банк Москвы, реализуют сервисы электронного документооборота между клиентами – возможность выставить контрагенту счет онлайн, а для контрагента, получившего счет в электронном виде – в один клик сформировать на его основе платежное поручение. Другие банки, среди которых Банк Точка, Промсвязьбанк, Modulbank и Интерактивный Банк, упрощают клиентам заполнение платежных реквизитов, предлагая возможность сфотографировать счет или загрузить изображение отсканированного счета с последующим распознаванием. В некоторых сервисах (Банк Точка, Modulbank) распознавание производится автоматически, в некоторых (Интерактивный Банк, Промсвязьбанк) – платежные реквизиты заполняют операционисты банка. Также у клиентов появляется возможность быстро уведомить контрагента о совершенном платеже – прямо из интернет-банка или мобильного приложения можно отправить автоматическое уведомление контрагенту о совершенном платеже. Такую возможность своим клиентам предлагает Альфа-Банк, Банк Точка, Modulbank [2].

11 банков из 21 исследованного предлагают своим клиентам услугу мобильного банкинга – доступ к своим расчетным счетам через мобильные приложения и мобильные сайты. За прошедший год мобильный банкинг для предпринимателей появился в Сбербанке, Райффайзенбанке, Банке Москвы, ВТБ24, появились мобильный приложения Банка Точка и Modulbank. Мобильные банки для предпринимателей постепенно расширяют свои платежные возможности. Ряд мобильных приложений, включая мобильные приложения Точки, Modulbank, Интерактивного Банка и Альфа-Банка для планшетов уже позволяют совершать платежки произвольным контрагентам без создания шаблонов в интернет–банке [2].

SMS-уведомления и получение информации о состоянии расчетных счетов по SMS -запросам становятся нормой дистанционного обслуживания малого бизнеса. В интернет-банках для предпринимателей появляются возможности подключения и отключения услуг SMS -информирования по расчетным счетам, а также гибкие настройки для выбора событий, номеров телефонов, времени доставки сообщений и даже текстов сообщений. Наиболее широкие настройки SMS – уведомлений для предпринимателей предлагают Банк Точка, Авангард и Райффайзенбанк [2].

Несмотря на рост и развитие интернет-банкинга, текущий уровень его состояния далек от совершенства. Главными причинами, сдерживающими его рост, являются все-таки недоверие большинства взрослого населения к интернет-сервису, неудобство подключения, разнообразие интерфейсов большинства систем, сложных для восприятия простого обывателя. Но все-таки быстрый рост популярности интернет-банкинга подтверждает наличие устойчивого и платежеспособного спроса на этот новый вид банковских услуг, а значит и популярности тех банков, которые могут существовать самостоятельно и являются сильными конкурентами даже некоторым международным коммерческим организациям. Так как затраты на обслуживание клиентов через интернет минимальны, то и со стороны клиентов проявляется большой интерес к нетрадиционному обслуживанию, в теории повышается спрос на широкий спектр банковских услуг, перенесенных в удаленный доступ. Данная интернет-система привлекательна не только для клиентов, но и для сотрудников банка, ведь именно она позволяет привлекать потенциальных клиентов и далее, благодаря ей, снижается нагрузка на банковские отделения, что значительно упрощает работу, так как расчетные документы, прошедшие все проверки, уже поступают в готовом виде, а в наш век информационных технологий это очень важно.

Подводя итог вышесказанному, следует сказать, что интернет-банкинг – это возможность 24 часа, в любое время и из любой точки мира, посредством Интернет-соединения получать доступ к своим счетам и совершать по ним операции. Это лучшее решение для реализации предложения банковских услуг, поэтому для коммерческого банка ее совершенствование должно быть приоритетной задачей, ведь идя в ногу со временем и анализируя пожелания потребителей, можно достичь высоких результатов в расширении клиентской базы и привлечении активов. Существующие сегодня технологии обеспечивают безопасность сервиса, в частности, для обеспечения конфиденциальности, пересылаемой через глобальную сеть, информации применяются специальные защищенные протоколы, а самое главное преимущество для банка – это в первую очередь экономия собственных финансов.

Несмотря на сложную экономическую ситуацию в нашей стране, банковское обслуживание юридических лиц в настоящее время все более и более совершенствуется, ведь с каждым годом клиент становится более мобильным и технологичным. На смену популярным еще несколько лет назад системам автоматизации отдельных бизнес-процессов (направлений взаимодействия банк-клиент) приходят решения, позволяющие управлять его опытом взаимодействия с банком – от социальных сетей до точки продаж. Клиенту выгодно получать сервис здесь и сейчас, а для этого необходимо выбрать поставщика, который во всем бы его устраивал. По мнению аналитиков, банки активно будут и дальше продолжать ориентироваться на привлечение клиентов, как уже было упомянуто выше, с мизерными затратами или вообще обходиться без них, широко используя для этого контент социальных сетей, специализированные мобильные приложения (мобильные банки), анализируя потребности, пожелания и поведение пользователей как юридических лиц, так и физических (здесь будет учтено каждое пожелание, каждый комментарий), и предлагая им не как таковые банковские продукты, а услуги, интегрированные в повседневной жизни, в различные ситуации.

Сфокусированность на клиентском опыте, а не на собственных продуктах, способность стать для потребителя деловым партнером, который лучше других знает о его потребностях, который способен легитимно защитить его интересы и капитал в любой экономической ситуации – таким должен быть «Банк Будущего» [3].