В настоящее время в большинстве государств мира одним из перспективных направлений развития финансовой системы страны является создание полноценного микрофинансового сектора, обеспечивающего доступ к финансовым услугам все большему числу людей через увеличение инструментов микрофинансирования, а также улучшение их методологии и механизмов. Важнейшим условием создания полноценного микрофинансового сектора является достижение того, чтобы все нуждающиеся в финансовых услугах, могли иметь доступ к ним на устойчивых и экономически выгодных условиях, вне зависимости от места проживания, доходов и имеющейся собственности. Такие финансовые услуги малообеспеченным гражданам оказывают различные организации, которые принято называть «микрофинансовыми организациями» [2].

Цель микрофинансирования состоит в том, чтобы сократить бедность путем расширения доступа к финансовым услугам и предоставления финансового и социального посредничества для клиентов с низким уровнем доходов. Мировой опыт показывает, что микрокредитование и предоставление сберегательных услуг могут быть эффективными инструментами для расширения имеющегося у людей выбора и уменьшения их уязвимости. Группы с низким уровнем доходов получили возможность использовать финансовые услуги для реагирования на экономические возможности, инвестирования прибыли в свое будущее и уменьшения своей социальной незащищенности от внешних негативных факторов путем снижения рисков. В 70-х и начале 80-х годов ХХ века малообеспеченному населению предоставлялись прямые кредиты на условиях субсидирования. Эти первые программы, несмотря на то, что они по своей природе были инновационными, были ограничены по масштабу применения, продолжительности и замыслу.

Успех таких организаций, как «Грамин Банк» в Бангладеше и банк «Ракьят Индонезия», стал первым свидетельством того, что предоставление финансовых услуг малообеспеченному населению может быть действенным инструментом для снижения бедности. Ключевым моментом этих первых моделей было обязательное условие об обеспечении самодостаточности. Этот опыт оказался успешным благодаря тому что, учредители смогли, во-первых, понять потребности людей, во-вторых, оказывать населению надлежащие и качественные финансовые услуги и, в-третьих, разработать правильную методологию. Например, разработка методологии группового кредитования считается прорывным решением в истории микрофинансирования. История, методология и организационные структуры этих успешных программ послужили основой для работы как новых микрофинансовых организаций, так и донорских программ. Во всем мире стали появляться более усовершенствованные и инновационные микрофинансовые организации, адаптирующие новые методы работы к местным условиям.

В последние годы индустрия микрофинансирования расширилась во всем мире и охватывает от 10 до 15 тысяч организаций, которые оказывают услуги 80 миллионам [3] малообеспеченных граждан. Среднегодовой прирост рынка в этом секторе по-прежнему измеряется двузначными числами. По расчетам Консультативной группы по оказанию помощи бедным (CGAP) [4] масштабы развития этого сектора еще больше: в альтернативных финансовых организациях открыто около 750 млн. счетов (сберегательных и кредитных). Несмотря на то, что эти цифры достаточно общие, поскольку они включают весь рынок микрокредитования помимо банков второго уровня (включая государственные сельскохозяйственные банки, банки развития и почтовые банки), в CGAP утверждают, что основными клиентами этих не микрофинансовых организаций являются бедные и малообеспеченные граждане. Тем не менее, за последние двадцать лет охват населения микрофинансированием существенно расширился, при этом среди клиентов микрофинансовых организаций увеличивается число наибеднейших граждан.

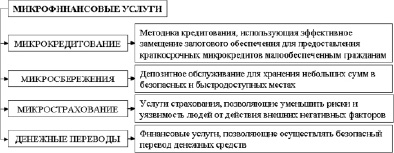

Определение и масштабы микрофинансирования изменились с течением времени. Сейчас этот термин используется в отношении финансовых услуг, которые направлены на клиентов с низким уровнем доходов, включая услуги кредитования, сбережения, страхования и денежных переводов. Микрокредитование стал лишь одной из многих услуг. Роль сберегательных услуг и услуг страхования оказалась особенно важной, поскольку не всем нужны кредиты, большинству людей необходимо откладывать деньги и страховать себя от рисков. На рис. 1 описаны основные компоненты микрофинансирования [1].

Рис. 1. Основные компоненты услуг микрофинансирования

Микрофинансовые организации могут перевести потенциальные экономические возможности в материальную реальность, но они не могут создать возможности для ведения бизнеса без соответствующей благоприятной среды. Наименее обеспеченным слоям населения нужна и другая помощь для того, чтобы они могли использовать кредиты и создавать свой бизнес. Микрофинансирование остается одним из многих эффективных подходов к социальному и экономическому развитию.

Микрофинансирование является инструментом для расширения доступа к финансовым услугам, но не всем необходимы кредиты. Уроки, извлеченные из первых опытов, создали исходные предпосылки для микрофинансовых организаций и разработчиков политики для выработки целесообразных инструментов управления и проведения политики. Сегодня микрофинансовым организациям доступны наработки и опыт по многим актуальным вопросам, касающимся микрофинансирования. Тем не менее, эти практические инструменты не всегда принимаются или реализуются в полной мере. для достижения наибольшей эффективности, для микрофинансирования нужны интегрированные, целенаправленные стратегии и эффективные действия со стороны различных заинтересованных сторон, а не только со стороны заимодателей (микрофинансовых организаций) и заемщиков.

В частности, необходимо наладить координацию между тремя различными уровнями: макроуровнем, на котором государство определяет законодательные рамки; центральным уровнем, который включает всю финансовую инфраструктуру, то есть услуги, которые могут быть использованы микрофинансовыми организациями для расширения своей сети; и микроуровнем или уровнем для распределения финансовых услуг. Как показано на рисунке 2, бедное население находится в центре этой модели. Малообеспеченные граждане являются и бенефициарами (для доноров), и клиентами (согласно коммерческой структуре), поэтому понимание их потребностей должно быть приоритетом для всех задействованных сторон.

Рис. 2. Среда микрофинансового сектора

Доноры включены в эту модель для того, чтобы подчеркнуть ту важную роль, которую они до сих пор играют в развитии микрофинансирования, но при этом они отделены для того, чтобы подчеркнуть, что их роль состоит в оказании поддержки. Доноры должны выступать в качестве инвесторов, которые помогают микрофинансовым организациям в достижении своих целей.

В настоящее время микрофинансирование включает микрокредитование, предоставление сберегательных услуг, страхование и денежные переводы. Такие услуги, называемые Всемирным банком финансовым посредничеством, иногда дополняются услугами по развитию бизнеса путем оказания помощи клиентам в подготовке бизнес-планов и улучшения управления бизнесом. Микрофинансовые организации могут также оказывать другие услуги, называемые социальным посредничеством, которые направлены на создание человеческого и социального капитала путем формирования групп, обучения лидерским навыкам и совместного обучения.

Микрокредитование, являясь основным типом услуг микрофинансирования, направлено на финансирование как действующих, так и новых предприятий. Микрокредитная деятельность нацелена на предоставление доступа к заемным средствам для владельцев малых предприятий, не имеющим возможности получить традиционные банковские кредиты, что позволяет им расширить свой бизнес. Кроме того, микрокредитование используется для финансирования предпринимателей, находящихся в невыгодном экономическом положении, которые хотят создать свое дело, но не могут позволить себе традиционные кредиты. Таким образом, микрокредитование подразумевает предоставление микрокредитов малообеспеченным лицам для создания или развития бизнеса с целью дальнейшего получения доходов.

Для наименее обеспеченных людей микросбережения могут быть более важными, чем кредитование. Несмотря на то что в прошлом микрофинансовые организации делали больший упор на кредитование, нежели на сбережения, последние данные свидетельствуют о том, что большинство малообеспеченных людей делают сбережения, даже если такие сбережения не являются финансовыми средствами. Обычно сбережения делаются в виде неликвидных средств, таких как скот, зерновые и ювелирные украшения. CGAP признает, что среди малообеспеченных семей спрос на услуги сбережения даже выше, чем спрос на кредиты, и, зачастую, именно отсутствие финансовых услуг ограничивает их доступ к более безопасным и ликвидным формам сбережений.

Микросбережения являются микродепозитами, которые позволяют малообеспеченным гражданам хранить небольшие суммы денег в безопасном месте. Наиболее востребованными являются такие условия как легкий доступ и высокая ликвидность. Микросбережения позволяют семьям с низким уровнем доходов собирать средства для покупок и инвестиций или иметь резервные средства на случай сокращения доходов, например, в случае неурожая. Доступ к сберегательным услугам защищает такие домохозяйства, делая их менее уязвимыми к воздействию внешних факторов. Сбережения, которые осуществляются в таких целях (называемые добровольными сбережениями), отличаются от практики кредитования, требующей хранения определенный суммы средств в организации, предоставляющей кредит, в качестве залогового обеспечения (называемые обязательными сбережениями).

Микрострахование представляет собой самый новый тип услуг в микрофинансовом секторе. Оно является эффективным инструментом для уменьшения уязвимости людей, позволяя им покрывать непредвиденные расходы в случае чрезвычайных ситуаций, таких как болезнь, смерть или травма. Доступ к микрострахованию может помочь бедному населению достигнуть более высокого уровня жизни, уменьшить последствия потенциальных внешних негативных факторов и сократить уровень бедности. Спрос на микрострахование является высоким среди малообеспеченных слоев населения и населения, близкого к этой категории, которому необходимы услуги по страхованию жизни и здоровья. Сельскохозяйственные производители, работающие в сельской местности, в особенности заинтересованы в страховании, которое защитит их в случае плохого урожая. Несмотря на широкий интерес, лишь некоторые микрофинансовые организации оказывают такие услуги. В настоящее время некоторые программы группового кредитования имеют схемы обязательного страхования для смягчения воздействия непредвиденных ситуаций. Вероятно, что эти услуги продолжат свое развитие и впоследствии будут охватывать достаточную аудиторию для включения малообеспеченных слоев населения.

Масштабы охвата населения и жизнеспособность являются двумя основными характеристиками, которые необходимо рассматривать при оценке микрофинансовых организаций. Охват населения характеризует доступ малообеспеченного населения к финансовым услугам и коммерческому финансированию. Жизнеспособность, как ключевой фактор для оказания качественных финансовых услуг в течение длительного периода времени, является необходимым условием для охвата наибольшего числа малообеспеченных граждан.

Термин «жизнеспособность» включает два аспекта устойчивости: финансовую устойчивость и институциональную устойчивость.

Международные данные свидетельствуют, что доход, полученный в результате микрофинансирования, зачастую инвестируется в деятельность, которая может повысить уровень жизни семьи. Опросы, проведенные по всему миру, подтвердили положительное воздействие микрофинансирования. Например, исследования по оценке влияния микрофинансирования, проведенные в более чем двадцати четырех странах мира, выявили существенные улучшения в уровне жизни семей [4]. Тем не менее, достаточно сложно оценить прямую взаимосвязь между повышением уровня жизни людей и конкретными услугами, такими как микрокредитование. не все проведенные исследования подтвердили четкую и сильную взаимосвязь между микрофинансированием и повышением уровня жизни людей. В качестве прямых последствий использования услуг микрофинансирования, как правило, рассматриваются расширение выбора, имеющегося у людей, и создание материального и человеческого капитала.

Микрофинансирование уже внесло вклад в достижение некоторых Целей развития тысячелетия:

1. Ликвидация крайней нищеты и голода. Микрофинансирование повышает и диверсифицирует доходы, позволяя малообеспеченному населению расходовать больше средств на потребление и инвестиции. Исследование по кредитополучателям банка «Ракьят Индонезия», показало, что средние доходы клиентов этого банка выросли на 112%, и доходы 90% домохозяйств превысили черту бедности[5] .

2. Обеспечение всеобщего начального образования. Домохозяйства, имеющие доступ к микрофинансовым услугам, расходуют больше средств на обучение.

3. Поощрение равенства мужчин и женщин и расширение прав и возможностей женщин. Большую долю среди получателей микрофинансовых услуг составляют женщины. Сокращение детской смертности, улучшение охраны материнства и борьба с заболеваниями. Малообеспеченные люди, имеющие доступ к микрофинансовым услугам, могут расходовать больше средств на питание, жилищные услуги и охрану здоровья.

4. Обеспечение экологической устойчивости. Более высокие размеры доходов, достигнутые благодаря доступу к микрофинансовым услугам, позволяют делать новые капиталовложения в жилье, водоснабжение и санитарию.

Женщины являются основной целевой группой программ микрофинансирования по двум основным причинам: как правило, женщины являются самыми хорошими клиентами, и они стремятся расходовать дополнительно полученные доходы на деятельность, связанную с развитием.

Несмотря на то, что женщины составляют большую часть экономически активного населения, они сталкиваются с многочисленными экономическими препятствиями. Женщины, работающие в неформальном секторе, очень часто имеют меньше активов, возможностей трудоустройства и других возможностей по сравнению с мужчинами. Кроме того, у женщин зачастую нет доступа к первоначальному капиталу или оборотным средствам, они сталкиваются с препятствиями в получении доступа к услугам и обеспечении имущественных прав, а также часто имеет место неравные размеры заработной платы.

Микрофинансирование может играть важную роль в улучшении доступа женщин к услугам и возможностям трудоустройства. Исследования показывают, что женщины могут не только начать собственный бизнес, но и более аккуратны в управлении предприятием и принятии решений, более ответственно подходят к выполнению взятых на себя обязательств и более осторожны во избежание ненужных рисков. И, наконец, существующий опыт микрофинансирования показывает, что большинство людей, получающих краткосрочные кредиты, это женщины.

Теории в области развития свидетельствуют о том, что по сравнению с мужчинами, женщины чаше вкладывают полученные доходы в благосостояние семьи и будущее своих детей, что подтвердилось в результате реализации ряда микрофинансовых программ. Отчеты по микрофинансированию показывают, что именно женщины имеет наиболее хорошие характеристики по погашению кредитов среди заемщиков.

Более важным, по сравнению с повышением доходов и благосостояния семей, является воздействие микрофинансовых услуг на увеличение прав и возможностей женщин. Те женщины, которые имеют доступ к услугам микрофинансирования, становятся более активными, уверенными в себе, готовыми к участию в принятии решений в семье и могут противостоять вызовам, связанным с различным положением мужчины и женщины. Эффективные микрофинансовые программы положительно повлияли на самооценку женщин и привели к тому, что женщины стали владеть большим имуществом и играть более активную роль при принятии решений, связанных с бюджетом семьи.

Однако получение женщинами больших прав и возможностей не всегда является результатом реализации программ микрофинансирования. Услуги микрофинансирования должны разрабатываться с учетом всей сложности гендерных проблем. Например, любая собственность, приобретенная за счет средств кредита, полученного женщиной, должна регистрироваться на имя женщины для усиления контроля женщины за собственностью и сокращения риска присвоения или несоответствующего использования увеличившегося дохода другими членами семьи. В целях усиления прав и возможностей женщин, некоторые микрофинансовые организации, в том числе «Грамин Банк», включают это и другие подобные условия в перечни требований для получения кредита.

Таким образом, микрофинансирование создало возможности для миллионов малообеспеченных людей. Несмотря на то, что многие люди получили шанс стать экономически активными членами общества, получая доходы и занимаясь предпринимательской деятельностью, число людей, которые до сих пор не имеют такой возможности, еще больше. В действительности, именно для таких наиболее уязвимых категорий людей эффект от услуг микрофинансирования будет наиболее значимым. На сегодняшний день задача состоит в создании финансового сектора, который будет служить интересам этих групп населения – всеобъемлющего финансового сектора для всех.

Микрофинансирование уже доказало свою эффективность в качестве инструмента для снижения бедности и средства для устойчивого достижения Целей развития тысячелетия. Повышение самооценки, расширение имеющегося у людей выбора и наделение женщин большими правами и возможностями являются одними из наиболее ценных результатов, достигнутых микрокредитованием.