Инвестиционный спад последних лет протекает в условиях общего замедления экономической динамики в России при сохранении геополитической напряженности, что обусловливает его длительный и затяжной характер. Мощным дестабилизирующим фактором стало сжатие источников финансирования инвестиционного процесса по всем направлениям: сократились возможности мобилизации собственных средств российскими предприятиями, привлечения ресурсов финансовых рынков, поддержки государства, столкнувшегося с бюджетными трудностями [5, с.112; 6, с.3].

Отношение валового сбережения к ВВП в 2015 году упало до 23,8 % против 36,2 % в 2000 и 31,3 % в 2006 году. Норма валового накопления основного капитала имела тенденцию к росту, однако ее уровень оказался недостаточен для обеспечения экономического роста [2, с.7; 10, с.4], особенно с учетом слабого уровня развития многих отраслей и сильной физической изношенности накопленного основного капитала. В 2015 году степень износа основных фондов российских компаний достигла 49,4 %. В сложившихся условиях снижение инвестиций стало опережать сокращение ВВП. Возможность активизации инвестиционного процесса во многом определяется наличием у предприятий собственных финансовых ресурсов для реализации инвестиционных программ и эффективностью их использования.

Цель исследования. Целью исследования является оценка собственного финансового потенциала инвестиционной деятельности предприятий в российской экономике, выявление масштабов и динамики собственных источников финансирования инвестиций в основной капитал отечественных компаний и их роли в инвестиционном процессе.

Материалы и методы исследования

В основу оценки собственного финансового потенциала инвестиционной деятельности предприятий в российской экономике положены методы динамического, структурного, ситуационного и сравнительного анализа.

Результаты исследования и их обсуждение

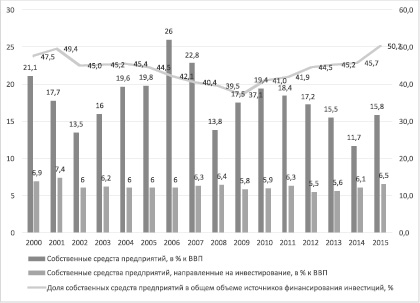

Анализ показывает, что, начиная с 2010 года, в структуре источников финансирования инвестиций в основной капитал стала повышаться доля собственных средств предприятий при относительном уменьшении доли ресурсов финансового рынка, бюджета и вышестоящих организаций. В 2015 году она достигла 50,2 %, что явилось самым высоким значением данного показателя за период 2000–2015 годов (рис. 1).

Общая величина собственных средств предприятий, определяемая как сумма сальдированного финансового результата (за вычетом налога на прибыль) и амортизационных отчислений, выросла за 2000–2015 годы лишь в номинальном выражении; по отношению к валовому внутреннему продукту данный показатель сократился, прежде всего, за счет снижения финансового результата предприятий. из данных рисунка 1 видно, что средства, направленные на инвестиции в основной капитал, составляли менее половины от общей величины собственных средств. В 2000 году соотношение данных показателей составляло 32,7 %, в 2015 году – 41,1 %. При этом собственные средства предприятий, направленные на инвестиции в основной капитал, по отношению к ВВП в 2015 году не достигли значений двухтысячного года.

Рис. 1. Собственные средства предприятий как источник финансирования инвестиций. Источник: данные Федеральной службы государственной статистики РФ. – URL: http://www.gks.ru/wps/wcm/connect/rosstat_main/rosstat/ru/statistics/enterprise/investment/nonfinancial/#

Наибольший разрыв между величиной средств, направленных на инвестиции в основной капитал, и общей величиной собственных средств, в процентном отношении к ВВП, имел место в 2006 году, когда их соотношение составляло 23,1 %, наименьший – в 2014 году (52,1 %).

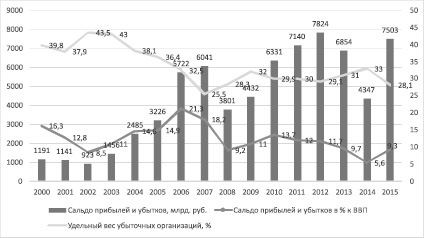

Сальдо прибылей и убытков отечественных предприятий достигло максимальных значений в номинальном выражении в 2012 году, хотя по отношению к ВВП данный показатель был существенно ниже, чем в другие годы исследуемого периода (рис. 2). В последующие два года динамика совокупного финансового результата отечественных предприятий значительно ухудшилась. К 2014 году сальдо прибылей и убытков в номинальном выражении уменьшилось до 4347 млрд. руб. (5,6 % ВВП), доля убыточных организаций увеличилась до 33,0 %. В 2015 году по сравнению с 2014 годом доля убыточных предприятий в их общем числе сократилась на 0,4 п.п. В то же время сальдированный финансовый результат предприятий возрос в номинальном выражении на 72,6 %, а по отношению к ВВП – на 3,7 п.п., что связано с их определенной адаптацией к изменившимся условиям, развитием программ импортозамещения [9, с.11–12], переключением на отечественных поставщиков, сокращением затрат, в том числе на рабочую силу.

Рис. 2. Сальдированный финансовый результат и удельный вес убыточных организаций в 2000–2015 гг. Источник: данные Федеральной службы государственной статистики РФ. – URL: http://www.gks.ru/wps/wcm/connect/rosstat_main/rosstat/ru/statistics/finance/#; http://www.gks.ru/free_doc/new_site/vvp/130116/tab1.htm

Амортизационные отчисления, которые являются значимым собственным источником финансирования инвестиций [8, с.15], в течение исследуемого периода в целом возросли – с 4,8 % к ВВП в 2000 году до 6,6 % ВВП в 2015 году, хотя их динамика не была последовательной: в 2007–2008 годах они сократились до 4,6 % ВВП, в 2009 году – увеличились до 6,1 % ВВП, а в последующем, несмотря на рост номинальных значений, по отношению к ВВП изменялись неравномерно (5,8 % – в 2010, 5,3 % – в 2011, 5,5 % – в 2012, 5,4 % – в 2013 и 6,1 % в 2014 году).

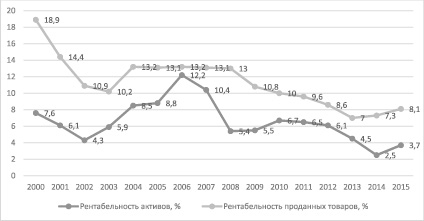

Анализируя роль собственных средств как источника финансирования инвестиционного процесса, следует учитывать, что основным лимитирующим фактором их реализации в этом качестве выступает зависимость величины и динамики собственных средств от финансового состояния предприятий. В ситуации ухудшения параметров финансового состояния предприятий (прежде всего, показателей рентабельности и финансовой устойчивости), снижаются возможности использования прибыли и амортизационных отчислений для инвестирования в основной капитал. Долгосрочные стратегические цели замещаются краткосрочными оперативными целями, связанными с финансированием текущей деятельности.

В соответствии с этим можно заключить, что возрастание роли собственных средств предприятий как источника финансирования их инвестиционных программ вызвано не ростом их масштабов (как показал анализ, собственные средства предприятий, направленные на инвестирование, по отношению к ВВП в 2015 году не достигли значений начала двухтысячных годов), а ухудшением доступа к иным источникам финансирования [3, с.7] и снижением средней рентабельности по экономике, коснувшееся большей части ее сегментов (рис. 3).

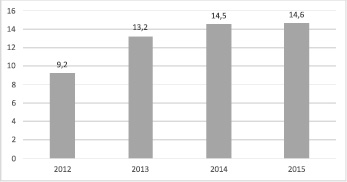

При этом сокращение доступности кредита на фоне снижения показателей прибыльности и финансовой устойчивости предприятий привело не только к падению производства и инвестиций, но и цепочке дефолтов предприятий, сталкивающихся с невозможностью рефинансирования своих обязательств, и росту количества компаний-банкротов (рис. 4).

Параллельно обострилась проблема вытеснения нефинансовых вложений финансовыми: если в 2012 г. величина финансовых вложений средних и крупных предприятий и организаций превышала объемы инвестиций в основной капитал в 7,1 раза, то в 2013 – в 7,2, в 2014 – в 7,6, в 2015 – 12,4 раза). Всего на счетах предприятий хранится более 21 трлн руб., из которых более 12 трлн руб. приходится на депозиты [9, с.13].

Рис. 3. Динамика рентабельности активов и товаров в среднем по экономике, %. Источник: данные Федеральной службы государственной статистики РФ. – URL: http://www.gks.ru/wps/wcm/connect/rosstat_main/rosstat/ru/statistics/finance/#

Рис. 4. Количество российских компаний, признанных банкротами, тыс. ед.

Рост предпочтений к альтернативным вложениям средств на финансовых рынках свидетельствует об ослаблении мотивации предприятий к проявлению инвестиционных и инновационных инициатив в ситуации роста неопределенности. Анализ динамики показателей инновационной деятельности предприятий показывает, что предприятия не увеличивали в последние годы финансирование затрат на технологические инновации (табл. 1).

Динамика основных показателей инновационной деятельности организаций

|

Показатели |

2000 |

2005 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

|

Внутренние затраты на исследования и разработки, % ВВП |

1,09 |

1,10 |

1,13 |

1,02 |

1,05 |

1,06 |

1,09 |

1,13 |

|

Удельный вес организаций, осуществлявших технологические инновации, в общем числе организаций, % |

23,7 |

25,1 |

7,9 |

8,9 |

9,1 |

8,9 |

8,8 |

8,3 |

|

Удельный вес инновационных товаров, работ, услуг в общем объеме отгруженных товаров, выполненных работ, услуг организаций, % |

21,7 |

13,1 |

4,9 |

6,1 |

7,8 |

8,9 |

8,2 |

7,9 |

Источник: данные Федеральной службы государственной статистики РФ. – URL: http://www.gks.ru/wps/wcm/connect/rosstat_main/rosstat/ru/statistics/efficiency/#

Такая ситуация является следствием сложившейся в течение десятилетий структуры экономики и соотношений в рентабельности производства, соответственно ориентирующих инвестиции. Высокотехнологичные отрасли предъявляют повышенные требования к качеству человеческого капитала и потому создают положительные экстернальные эффекты для экономики в целом, однако в ресурсозависимых экономиках они оказываются в невыгодном положении из-за отвлечения инвестиций в добывающий сектор, характеризующийся более высокой рентабельностью.

В России, по данным Росстата, в 2010–2015 годах рентабельность добычи полезных ископаемых составляла 28 %, а обрабатывающих производств 10 %, в том числе производства машин и оборудования – 7 %. Так возникает структура перелива ресурсов из одних секторов в другие, закрепляется сырьевая зависимость.

Важную роль играет рост неопределенности в экономике, когда предприниматели опасаются реализовывать рискованные мероприятия по преобразованию своих структур и занимают выжидательную или оппортунистическую позицию. Риски ухудшения финансового положения предприятий в условиях замедления роста экономики и усиления неопределенности деловой среды значительно сокращают ресурс активизации инвестиционного и воспроизводственного процессов [1; 4; 7].

Заключение

Демотивация предприятий к инвестированию в основной капитал при возрастании предпочтений к альтернативным вложениям свидетельствует о том, что имеющиеся у них внутренние финансовые резервы могут обеспечить активизацию инвестиционного процесса лишь при создании соответствующей институциональной среды. Речь, таким образом, должна идти о создании комплекса условий, стимулирующих нефинансовые предприятия к активизации инвестиционной деятельности и разработке механизмов направления ресурсов отечественных компаний на цели развития.