На сегодняшний день ипотечное кредитование в современной экономике государства приобретает первостепенное значение и является одним из оптимальных способов, позволяющих решить важнейшую проблему – обеспечение граждан жильем. Кроме того, ипотечное кредитование имеет огромный потенциал экономического развития, а также влияет на повышение стабильности и эффективности функционирования банковской системы страны [2].

Под ипотекой необходимо понимать долгосрочное кредитование населения с целью приобретения жилья, которое становится залоговым обеспечением по ссуде [1].

С одной стороны, ипотечный кредит дает возможность исполнить самое главное желание большинства населения – приобретение собственного жилья, с другой, термин «ипотека» у среднестатистического гражданина ассоциируется с большой суммой процентов, длительной зависимостью от банка и, что не менее важно – длительным бюрократическим оформлением необходимых документов. Таким образом, страдают все стороны ипотечного кредитования:

– банковская сфера, так как недополучает процент, который мог бы быть получен;

– потребитель, желающий получить свое жилье;

– государство, которое теряет уровень доверия со стороны граждан и т.д.

Однако, каким бы неоднозначным ни было отношение населения к ипотечным кредитам, можно утверждать, что система ипотечного кредитования настолько прочно вошла в нашу жизнь и стала неотъемлемым элементом государственной экономической системы, что в ближайшей перспективе вряд ли удастся заменить ипотеку чем-то альтернативным.

На сегодняшний день ипотека является важным инструментом процесса приобретения недвижимости во всех регионах страны. Особенно нуждаются в собственном жилье молодые семьи. Чтобы накопить сумму, достаточную на покупку жилья, необходимо много времени. Однако в условиях экономического кризиса сделать это становится все сложнее.

Изучив систему ипотечного кредитования, авторы выявили несколько проблемных вопросов, которые препятствуют развитию данной сферы экономики на территории России и в Приморском крае в частности.

Одной из основных проблем низкой привлекательности ипотечного кредитования в Приморском крае является отсутствие государственной поддержки отдельных категорий граждан, таких как работники бюджетной сферы.

Необходимо отметить, что в Приморье существует действующая программа «Социальная ипотека», которая разработана с целью повышения доступности жилья экономического класса для некоторых категорий граждан, в том числе и для работников бюджетной сферы. Однако данная программа действует только для населения, которое признано нуждающимся в жилье, и ограничивает выбор недвижимости, предлагая всего 4 объекта на территории Приморского края (г. Владивосток – 2, п. Трудовое – 1 и г. Уссурийск – 1).

К примеру, в Карачаево-Черкесской республике, Московской области, Краснодарском крае и других регионах страны разработаны программы для льготного кредитования работников общеобразовательных и здравоохранительных учреждений, которые действуют как на первичном, так и на вторичном рынке жилья, предоставляя льготную процентную ставку по ипотечному кредиту (8–10 % годовых) или выплату в виде субсидии.

В Приморском крае подобной государственной поддержки не существует. То есть по факту, работая в городе или ином муниципальном образовании в Приморском крае, учитель или врач не имеет никакой поддержки в части ипотечного кредитования, а значит, учитывая стоимость жилья – данной категории собственное жилье вряд ли удастся приобрести самостоятельно.

Также для того чтобы увидеть, может ли население Приморского края, в том числе и работники бюджетной сферы, воспользоваться ипотечным кредитом, были исследованы социально-экономические возможности граждан при покупке квартир, а также рынок недвижимости и предложения банков в Приморском крае.

Самый популярный сегмент недвижимости на данный момент однокомнатные квартиры. По стоимости 1 кв. м общей площади квартиры за 2015 г. Приморский край занимает одной из первых мест и составляет 73 938 руб. На первом месте Московская область 78 540 рублей (табл. 1). Цены на недвижимость в Приморском крае очень высокие, и это ещё раз говорит о малой доступности жилья для населения.

Таблица 1

Средняя цена 1 кв. м общей площади квартир на рынке жилья за 2015 г.

|

Регион |

Стоимость 1 кв. метра (руб.) |

|

Дальневосточный ФО |

69 361 |

|

Приморский край |

73 938 |

|

Приволжский ФО |

48 532 |

|

Северо-Западный ФО |

60 811 |

|

Северо-Кавказский ФО |

36 610 |

|

Сибирский ФО |

48 956 |

|

Уральский ФО |

56 588 |

|

Центральный ФО |

69 780 |

|

Московская область |

78 540 |

|

Южный ФО |

48 190 |

Средняя цена за 1 кв. м общей площади квартир среднего качества (типовые), на рынке жилья в Приморском крае по данным на I квартал 2016 г. на первичном рынке жилья составляет 52 114,64 рубля, на вторичном рынке 81 035,27 рублей по данным Федеральной службы государственной статистики [5]. Это ещё выше, чем в 2015 г. Таким образом можно сделать вывод, что цены на недвижимость в Приморском крае не перестают расти.

Средняя площадь квартиры около 36 кв. м. Таким образом, стоимость стандартной однокомнатной квартиры составляет 81 035,27*36 = 2 917 269,72. руб.

Средняя оплата труда, согласно данным статистики Профсоюза работников здравоохранения РФ, составляется у работников здравоохранения 29 845 руб., а у работников образования (включая учителей и воспитателей, помощников воспитателей) 28 094 руб. [3].

Таким образом, оценим потенциал населения Приморского края в покупке квартиры стоимостью 2 917 269 руб. (табл. 2).

Проанализировав табл. 2, можно сделать вывод, что при ставке в 12 % и при самом длительном сроке кредитования (30 лет) в зависимости от первоначального взноса от 15–40 % от стоимости квартиры, средний ежемесячный платеж будет составлять 22 128 руб. При таком платеже возможность взять ипотечный кредит, есть у минимального количества населения Приморского края. Соответственно, маловероятно, что работники бюджетной сферы могут позволить себе ежемесячно выплачивать данную сумму.

На основе рассмотренных программ для льготного кредитования работников общеобразовательных и здравоохранительных учреждений в других регионах страны и оценки возможности покупки наиболее распространенного типа недвижимости населением Приморского края, предложены два варианта поддержки данной категорий граждан. Во-первых, необходимо снижение ставки кредитования работникам бюджетной сферы. Во-вторых, необходимо частичное погашение суммы кредитования за счет государства.

С целью повышения привлекательности профессий в сфере образования и здравоохранения, можно обозначить, что государственная поддержка возможна только при наличии определенного стажа в данных сферах, например не менее 3-х лет.

В этой связи условия кредитования могут быть следующими:

1. При стаже свыше 3 лет возможна льготная ставка ипотечного кредитования, установленная на уровне 8 %, что является привлекательным в данной сфере, так как средняя ставка ипотечного кредитования на данный момент составляет 10,5–11 %.

2. При стаже свыше 5-ти лет ипотечное кредитование может осуществляться по пониженной ставке, например, если в течение 7 лет после взятия ипотеки сотрудник продолжает работать в сфере образования или здравоохранения, то государство погашает 1/3 от суммы ипотеки. Важное условие – первоначальная сумма ипотеки не должна превышать 2 500 000 руб. В этом случае данный вариант будет выгоден для государства.

Для выявления актуальности данного вопроса был проведен опрос, в рамках которого обсуждались вопросы данной категории. В содержании опроса делался упор на приобретение ипотечного кредитования на льготных условиях при государственной поддержке.

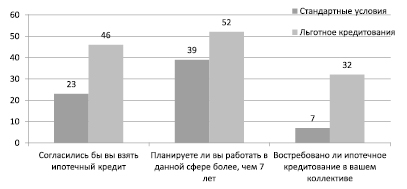

Результаты опроса представлены на рисунке.

Таблица 2

Оценка потенциальной возможности покупки наиболее распространенного типа недвижимости населением Приморского края

|

1 вариант |

2 вариант |

3 вариант |

4 вариант |

|

|

Стоимость недвижимости (руб.) |

2 917 000 |

2 917 000 |

2 917 000 |

2 917 000 |

|

Первоначальный взнос ( % от стоимость квартиры) |

15 |

20 |

30 |

40 |

|

Сумма кредита (руб.) |

2 479 450 |

2 333 600 |

2 041 900 |

1 750 200 |

|

Процентная ставка ( % годовых) |

12 |

12 |

12 |

12 |

|

Срок кредита (мес.) |

360 |

360 |

360 |

360 |

|

Ежемесячный платеж (руб.) |

25 504 |

24 004 |

21 003 |

18 003 |

Результаты опроса сотрудников сферы здравоохранения и образования

Анализируя данные рисунка, важно отметить, что льготное кредитование является привлекательным и востребованным для работников сферы образования и здравоохранения, а именно: увеличивается число тех, кто хотел бы взять ипотеку под приобретение жилья, также увеличивается число тех, кто готов работать в сфере образования и здравоохранения длительный период, при условии государственной помощи в погашении ипотечного кредита на приобретение жилья.

Согласно данным опроса, при внедрении льготных условий кредитования, число согласившихся взять ипотечный кредит увеличилось с 23 человек из 100 опрошенных до 46 человек, то есть фактически в два раза. Учитывая перспективу погашения части кредита за счет средств бюджета, число согласившихся продолжать работать в сфере образования увеличивается с 39 человек до 52 человек из 100 опрошенных.

То есть фактически наблюдается стабилизация кадрового состава, проблема которого особо актуальна в малых городах и среди молодежи в Приморском крае.

В школах по данным статистики значительная часть работающих в возрасте свыше 45–52 лет [4]. Для того чтобы не просто привлечь молодых сотрудников, но и удержать их на местах, необходима планомерная, точная и четко продуманная государственная политика. Именно такое направление имеет программа льготного ипотечного кредитования работников в сфере образования. Таким образом, условия льготного характера преемственны для работников сферы здравоохранения и образования.

Подобного рода программы ипотечного кредитования можно разработать для сотрудников сферы здравоохранения, где также наблюдается процесс «устаревания» кадрового состава и его непостоянство.

Помимо социальной оценки предложений, необходимо также оценить и экономическую составляющую данного предложения.

В расчете приведем типовые усредненные данные, на основе часто встречаемых условий ипотечных кредитов различных банков, основные показатели оставим неизменными, изменим численность лиц, которые взяли ипотечный кредит, если будет внедрено льготное условие. Также изменим и процентную ставку при льготном кредитовании с 12 % на 8 %. Приведем расчет прибыли за год, которую получит банк в качестве процентов.

Подробный расчет кредита приведем в табл. 3.

В таблице приведен упрощенный расчет, который показывает, что, снижая процентную ставку, но привлекая больше число потребителей ипотечного кредитования, банк получит за год больше процентов в рублевом эквиваленте. Государство, которое может выступить в данной сфере как «соучастник» кредитования, сформирует доверие граждан к государству и банкам в частности. А также сформирует интерес работы в сфере здравоохранения и образования, где на сегодняшний день, с учетом невысокой оплаты труда, наблюдается непостоянство кадрового состава.

Успешное осуществление мероприятий Программы в Приморском крае будет способствовать:

– привлечению дополнительных финансовых ресурсов в жилищный сектор для коммерческих банков и других организаций, предоставляющих ипотечные жилищные кредиты (займы), собственные средства граждан;

– консолидации молодых специалистов в общеобразовательных учреждениях и учреждениях здравоохранения, в том числе в сельских районах;

– укреплению семейных отношений и снижению уровня социальной напряженности в обществе;

– развитию системы ипотечного кредитования.

Вторая немаловажная проблема – отсутствие дифференциации процентных ставок по категориям граждан.

Таблица 3

Расчет экономического обоснования льготного ипотечного кредитования

|

Показатель |

Стандартное условие |

Льготные условия |

Отклонение |

|

Число ипотек за год от сотрудников бюджетной сферы, чел. |

23 |

46 |

23 |

|

Средняя сумма ипотеки (для упрощения расчета), руб. |

2 000 000 |

2 000 000 |

0 |

|

Процентная ставка в год, % |

12 |

8 |

–3 |

|

Сумма процента за год, руб. |

240 000 |

160 000 |

–80 000 |

|

Сумма процента за год, с учетом числа кредитов, руб. |

5 520 000 |

7 360 000 |

1 840 000 |

К примеру, данный вопрос можно отнести к категории «мать-одиночка» или женщине, которая одна воспитывает ребенка. Зачастую такие категории граждан не защищены со стороны государства и законодательства в сфере ипотечного кредитования.

Если женщина воспитывает одна ребенка – это не значит, что она не нуждается в собственном жилье. Однако вопрос о снижении ставок ипотечного кредитования таким семьям в России не затрагивается и не раскрывается.

Для решения данной проблемы также важна государственная поддержка, если не в выплате части суммы ипотечного кредитования, то в снижении процентной ставки на кредит. Это привело бы к повышению спроса на ипотечное кредитование.

Исходя из расчета в табл. 1, очевидно, что снижение процентной ставки, привлекая большее число потребителей, способно обеспечить прибыль коммерческому банку. К тому же риск банка в данном случае невысок, так как по факту до момента выплаты суммы ипотечного кредитования, квартира остается в залоге у банка и гражданин становится собственником только после выплаты всей суммы кредита.

В данном случае основная задача банка – определить уровень платежеспособности заемщика, реальность его потребности в жилой площади. Так как зачастую с помощью различных незаконных схем и уловок под категорию вышеуказанных заемщиков могут попадать и мошенники.

В рамках оптимизации и привлечения дополнительного числа заемщиков в сфере ипотечного кредитования в Приморском крае, были сформулированы основные предложения. Важно обратить внимание и сделать акцент на отдельные категории граждан, в частности были сформулированы мероприятия, которые помогут повысить доступность и привлекательность ипотечного кредитования для работников бюджетной сферы (здравоохранение и образование), а также неполных семей, при этом важно донести до общественности и банковской сферы в частности, что неполная семья – не значит не нуждающаяся в жилье.

Приведенные расчеты и анализ показали, что мероприятия могут быть эффективными как с финансовой точки зрения для банка, так и с социальной, где наблюдается рост доверия и лояльности потребителей кредитования к государству в целом и к банку в частности.

Предложенные мероприятия помогут созданию надёжной институциональной основы ипотечного жилищного кредитования в целях сохранения финансовой стабильности и расширения возможности приобретения жилья гражданами на первичном и вторичном рынках как в целом в стране, так и в Приморском крае в частности.