Понятие экономической безопасности фирмы является комплексным и связано с состоянием её защищенности от внутренних и внешних угроз.

Экономическая безопасность – объективная категория, однако пока она еще не получила единого количественного выражения.

В работе [1] представлены разнообразные походы к оценке экономической безопасности предприятия. Авторами выделены две основные составляющие экономической безопасности: комплексная оценка финансовой устойчивости и уровень её развития. Комплексная оценка эффективности производственно-хозяйственной деятельности произведена на основе построения динамической матричной модели.

Авторами работы [2] предложено использовать комплексный подход на основе индикаторного, ресурсно-функционального и других подходов. В результате построена общая модель оценки уровня экономической безопасности хозяйствующего субъекта.

Методы комплексной оценки экономической безопасности предприятия на основе анализа детерминантов экономической безопасности на макро- микро- и мезоуровнях раскрыты в работе [3].

Анализ научных и научно-методических трудов, посвященных проблемам количественной оценки экономической безопасности фирмы, позволил сформировать следующие выводы:

1. Разнообразие методов объясняется многогранностью понятия экономической безопасности фирмы. Поскольку система экономической безопасности представляет собой совокупность взаимосвязанных подсистем, воспользуемся синтезом различных походов. Так, например, сочетание системного и процессного подходов даст возможность оценить уровень значимости и состояние каждого элемента структуры на основе анализа динамики показателей и сделать вывод об уровне экономической безопасности.

2. Наибольшее распространение получили индикативный и ресурсно-функциональный методы количественной оценки уровня экономической безопасности. Индикативный метод основан на анализе отклонений фактических значений показателей от рекомендуемых (пороговых) индикаторов, характеризующих различные стороны производственно-хозяйственной деятельности фирмы. Широко применяются критерии балльного и рейтингового анализа финансового состояния организаций. Оценка экономической безопасности на основе ресурсно-функционального подхода заключается в анализе эффективности использования ресурсов.

3. Основные затруднения связаны с выбором критериев оценки, на основе которых можно сделать вывод о состоянии экономической безопасности фирмы. Из-за различного уровня развития хозяйствующих субъектов, отсутствия единых среднеотраслевых пороговых индикаторов, одни и те же значения показателей могут означать стабильное состояние экономической безопасности для одних фирм и кризисное для других.

Очевидно, что любая фирма ставит цель улучшить свое положение на рынке, получить положительный финансовый результат и, в конечном итоге, обеспечить свою экономическую безопасность. Данные целевые установки могут быть смоделированы путем упорядочения и ранжирования показателей. Таким образом, для количественной оценки уровня экономической безопасности необходимо построить нормативные динамические модели. В качестве информационного источника выступает годовая или квартальная финансовая отчетность.

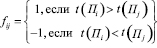

Динамический норматив оценки финансового состояния предприятия, предложенный Н.Н. Погостинской [4], представляет собой квадратную матрицу  парных сравнений показателей по темпам роста, где: Aij - элемент матрицы, находящийся на пересечении i-й строки и j-го столбца; Aij=1, если t(Пi)>t(Пj); Aij=-1, если t(Пi)<t(Пj); t(Пi); t(Пj) – темпы роста i-го и j-го показателей соответственно.

парных сравнений показателей по темпам роста, где: Aij - элемент матрицы, находящийся на пересечении i-й строки и j-го столбца; Aij=1, если t(Пi)>t(Пj); Aij=-1, если t(Пi)<t(Пj); t(Пi); t(Пj) – темпы роста i-го и j-го показателей соответственно.

Расчет выполняется поэтапно.

На первом этапе определяются темпы роста показателей за анализируемый период времени.

Далее строится матрица фактических соотношений темпов роста показателей F = {Fi}nхn [5, с.144]:

, (1)

, (1)

где Fij – элемент матрицы фактических соотношений между темпами роста показателей; n – число показателей в нормативной модели; i,j – номера показателей; t(Пi), t(Пj) – фактические индексы роста i-го и j-го показателей соответственно.

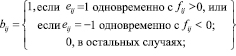

Третий этап заключается в построении матрицы совпадений фактических и нормативных соотношений темпов роста показателей B = {bi}nхn [5, с.145]:

(2)

(2)

где bij – элемент матрицы совпадений; eij – элемент нормативной матрицы; Fij – элемент матрицы парных сравнений фактических значений показателей.

Уровень экономической безопасности фирмы определяется как отношение суммы совпадений к сумме абсолютных величин элементов нормативной матрицы [5, с.146]:

(3)

(3)

где U - уровень экономической безопасности фирмы;  – сумма элементов матрицы совпадений;

– сумма элементов матрицы совпадений;  - сумма абсолютных величин элементов нормативной матрицы.

- сумма абсолютных величин элементов нормативной матрицы.

Значение U меняется в пределах от 0 до 1. Чем ближе данное значение к 1, тем выше уровень экономической безопасности фирмы.

Комплексная оценка экономической безопасности фирмы должна учитывать все важнейшие параметры финансово-производственной деятельности. Поэтому при ее определении анализируются наиболее информативные показатели, дающие точную и объективную картину состояния фирмы. Точность и объективность оценки экономической безопасности зависит от выбора системы исходных показателей, который должен быть обоснованным, и осуществлен на основе теории финансового анализа [5, с.132].

а) Рассмотрим процесс формирования комплексной оценки экономической безопасности фирмы по группе показателей финансовой устойчивости.

Введем следующие обозначения: ДСФИк – денежные средства и краткосрочные финансовые инвестиции; ДЗк – краткосрочная дебиторская задолженность; З – запасы; КЗк – краткосрочная кредиторская задолженность; ЗС – заемные средства; КР – капитал и резервы; ВБ – валюта баланса; СОС - собственные оборотные средства; КА – краткосрочные активы; ДА – долгосрочные активы.

Из определения коэффициента автономии следует, что для обеспечения экономической безопасности фирмы необходимо, чтобы рост собственного капитала опережал рост валюты баланса: t(КР) > t(ВБ).

Учитывая, что коэффициент инвестирования должен расти, можно сделать вывод о том, что: t(КР) > t(ДА).

Принимая во внимание, что более высокий темп роста собственных оборотных средств по отношению к темпу роста собственного капитала фирмы является положительной тенденцией, получим следующее соотношение: t(СОС) > t(КР).

Для определения соотношения показателей ДСФИк и СОС используем коэффициент маневренности оборотных средств, рост которого оценивается положительно. Таким образом: t(ДСФИк) > t(СОС).

Из коэффициента обеспеченности запасов собственными оборотными средствами следует: t(СОС)>t(З).

Так как коэффициент соотношения собственных оборотных средств и вложенного (совокупного) капитала должен расти, то t(СОС)>t(ВБ).

Коэффициенты зависимости, соотношения заемных и собственных средств должны снижаться, следовательно: t(ЗС) < t(ВБ); t(ЗС) < t(КР).

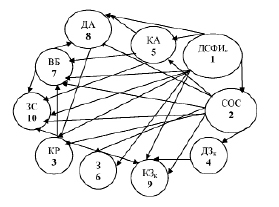

Используя принцип транзитивности, получены соотношения между темпами роста анализируемых показателей:

t(ДСФИк)>t(СОС)>t(КР)>t(ВБ) > >t (ЗС) ⇒t(ДСФИк)> t(ЗС);

t(СОС)>t(КР)>t(ДА)⇒ t(СОС)>t(ДА);

t(СОС)>t(ВБ) > t (ЗС)⇒t(СОС) > t (ЗС);

t(ДСФИк) >t(КА) > t(ДА)⇒t(ДСФИк)> t(ДА);

t(КА)>t(ВБ) > t (ЗС)⇒t (КА) > t (ЗС).

На рис.1 показана схема предпочтений по темпам роста и ранги показателей финансовой устойчивости.

Схема предпочтений и ранги показателей финансовой устойчивости по темпам роста

Построена нормативная матрица оценки экономической безопасности фирмы по группе показателей финансовой устойчивости (табл. 1).

Таблица 1

Нормативная матрица оценки экономической безопасности фирмы по группе показателей финансовой устойчивости

|

Показатели |

ДСФИк |

СОС |

КР |

ДЗк |

КА |

З |

ВБ |

ДА |

КЗк |

ЗС |

|

ДСФИк |

1 |

1 |

1 |

1 |

1 |

1 |

1 |

1 |

1 |

|

|

СОС |

-1 |

1 |

1 |

1 |

1 |

1 |

1 |

1 |

1 |

|

|

КР |

-1 |

-1 |

1 |

1 |

1 |

1 |

1 |

1 |

1 |

|

|

ДЗк |

-1 |

-1 |

-1 |

1 |

1 |

1 |

1 |

1 |

1 |

|

|

КА |

-1 |

-1 |

-1 |

-1 |

1 |

1 |

1 |

1 |

1 |

|

|

З |

-1 |

-1 |

-1 |

-1 |

-1 |

1 |

1 |

1 |

1 |

|

|

ВБ |

-1 |

-1 |

-1 |

-1 |

-1 |

-1 |

1 |

1 |

1 |

|

|

ДА |

-1 |

-1 |

-1 |

-1 |

-1 |

-1 |

-1 |

1 |

1 |

|

|

КЗк |

-1 |

-1 |

-1 |

-1 |

-1 |

-1 |

-1 |

-1 |

1 |

|

|

ЗС |

-1 |

-1 |

-1 |

-1 |

-1 |

-1 |

-1 |

-1 |

-1 |

Аналогичным образом, используя ранжирование показателей по темпам роста, построены нормативные динамические модели:

б) оценки ликвидности и платежеспособности [5, с.136]:

t(ДСФИк) > t(СОС) > t(ДЗк) > t(КА)> >t(З) > t(КЗк) > t(Ок),

где Ок- краткосрочные обязательства;

в) оценки имущественного положения [5, с.138]:

t(КР)> t (КА)> t (ОС)> t (ВБ)> >t (ДА)> t (ЗС),

где ОС – основные средства;

г) оценки деловой активности [5, с.142]:

t(ВР) > t( КР)> t( КА)> t(ОС)> t( ДЗк)> >t( З)> t( КЗк)> t( ВБ)> t( ДА),

где ВР – выручка от реализации продукции (работ, услуг);

д) оценки рентабельности [5, с.143].:

t (ЧП) > t( ВП) >t (П) >t( ВР) > t( КР) > >t( КА) > t( ОС) >t( ВБ) >t( ДА),

где ЧП - чистая прибыль; ВП - валовая прибыль; П - прибыль до налогообложения.

Определим количественную оценку экономической безопасности на примере ТОО «Казцентрналадка» по группе показателей финансовой устойчивости за три отчетных года [6]. За базисный период был принят 2015 год.

Таблица 2

Темпы роста и значения рангов показателей финансовой устойчивости ТОО «Казцентрналадка»

|

Показатели |

Абсолютные значения, тыс.тг. |

Темпы роста |

Ранги |

|||||

|

2014 г. |

2015 г. |

2016 г. |

2015 г. |

2016 г. |

норм. |

2015 г. |

2016 г. |

|

|

ДСФИк |

867,26 |

1230,96 |

4788,37 |

1,42 |

3,89 |

1 |

5 |

1 |

|

СОС |

1715,73 |

2161,88 |

5920,90 |

1,26 |

2,74 |

2 |

7 |

2 |

|

КР |

4167,48 |

7309,12 |

11324,71 |

1,75 |

1,55 |

3 |

3 |

6 |

|

ДЗк |

1279,17 |

1416,86 |

1185,49 |

1,11 |

0,84 |

4 |

10 |

10 |

|

КА |

2901,71 |

3564,00 |

7717,33 |

1,23 |

2,17 |

5 |

8 |

3 |

|

З |

678,15 |

911,35 |

1615,14 |

1,34 |

1,77 |

6 |

6 |

4 |

|

ВБ |

5353,47 |

8711,23 |

13121,14 |

1,63 |

1,51 |

7 |

4 |

7 |

|

ДА |

2451,76 |

5147,23 |

5403,81 |

2,10 |

1,05 |

8 |

2 |

9 |

|

КЗк |

341,52 |

944,98 |

1494,86 |

2,77 |

1,58 |

9 |

1 |

5 |

|

ЗС |

1185,99 |

1402,12 |

1796,43 |

1,18 |

1,28 |

10 |

9 |

8 |

Построены матрицы парных сравнений фактических значений показателей по формуле (1). Элементы матрицы совпадений определены по формуле (2).

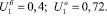

Уровень экономической безопасности фирмы (3) по группе показателей финансовой устойчивости в базисном и отчетном периодах составил:

Комплексная оценка экономической безопасности фирмы (K) учитывает значимость соответствующей группы показателей путем введения весовых индексов для дифференциации оценки в соответствии с потребностями пользователей:

K = µ1U1+µ2U2+µ3U3+µ4U4+µ5U5, (4)

где µ – весовой индекс (определен методом экспертных оценок); U – уровень экономической безопасности по группам показателей.

Определена комплексная оценка экономической безопасности по анализируемой фирме в базисном и отчетном периодах:

Kб=0,33•0,4+0,27•0,62+0,2•0,75+ +0,13•0,78+0,07•0,82=0,61; Kо=0,88.

Выводы

Динамический норматив дает возможность обосновать и оценить различные варианты хозяйственных решений с точки зрения того, как они повлияют на уровень экономической безопасности фирмы. Комплексный анализ информационной базы на основе динамического норматива позволяет также получить количественную оценку технико-технологической, информационной, кадровой, социальной и других составляющих экономической безопасности. В результате будут подготовлены обоснованные управленческие решения с целью улучшения экономического состояния фирмы, повышения эффективности всей хозяйственной деятельности.