В связи с активным вовлечением России в процессы интеграции, интернационализации и глобализации возрастает необходимость совершенствования системы бухгалтерского учёта в целом. Вступление России в ВТО и создание Таможенного союза с Белоруссией и Казахстаном в большей степени обусловило эту потребность. Тем не менее, особое внимание в данном случае следует уделить непосредственно учёту экспортных операций, поскольку деятельность нашей страны носит ярко выраженный экспортно-ориентированный характер.

Основную часть доходов в бюджет страна получает именно за счёт экспорта продукции. Также в настоящее время государством применяются всевозможные методы стимулирования сбытовой деятельности за рубеж, включая субсидирование и сокращение налоговой нагрузки. Всё перечисленное выше делает эту деятельность привлекательной для инвесторов и позволяет предположить, что объёмы экспортных поставок в будущем не только не сократятся, но и станут значительно выше. Следовательно, наличие ошибок при формировании отчётности и при отражении данных в ней могут привести к серьёзным последствиям.

Несмотря на тот факт, что экспорт является основным направлением внешнеэкономической деятельности (далее – ВЭД) страны, методология отражения в учёте операций по экспорту до сих пор остаётся несовершенной и характеризуется отсутствием структурированности, а многие аспекты теории и практики требуют более детального анализа. Исходя из вышеперечисленного, целью данного исследования является разработка рекомендаций по методике учёта экспортных операций.

Процедура проведения бухгалтерского учёта экспортных операций главным образом зависит от условий, в соответствии с которыми заключаются внешнеэкономические контракты, форм оплаты товаров, применяемых зарубежными контрагентами, и наличия или отсутствия посредника при осуществлении сделок. То есть идеальная модель учёта должна быть одновременно и гибкой, и в то же время универсальной (интернациональной), унифицированной для стран, по крайней мере, между которыми имеются торговые связи.

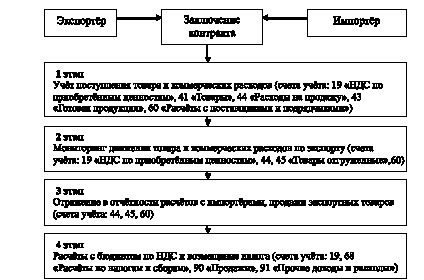

Прежде чем переходить непосредственно к выявлению особенностей учёта экспортных операций в целом, следует ознакомиться с самой схемой и порядком отражения данной деятельности в отчётности. Общая схема учёта экспортных операций выглядит следующим образом (см. рис. 1).

Рис. 1. Схема учёта экспортных операций

Исходя из предложенной схемы, можно выделить ряд особенностей (проблем) учёта экспортных операций. К ним относят:

• потребность в параллельном отражении операций, как минимум, в двух валютах (национальной и иностранных), в том числе учитывая курсовую разницу (отрицательную или положительную);

• детализацию схемы выхода на международные рынки: прямая (самостоятельно) или косвенная (через посредника);

• необходимость ведения раздельного учёта НДС;

• использование различных форм расчётов в зависимости от соглашений с контрагентами;

• применение различных условий поставки товаров (их правильная интерпретация с целью предотвращения ошибок, связанных с начислением расходов по ним);

• осуществление поэтапного мониторинга движения товаров в т.ч. и за таможенной территорией страны.

Наличие данных особенностей делает процесс отражения в отчётности экспортных операций структурно более сложным и предъявляет серьёзные требования к методике его организации [1].

Следующие рекомендации позволят упростить процесс формирования отчётности:

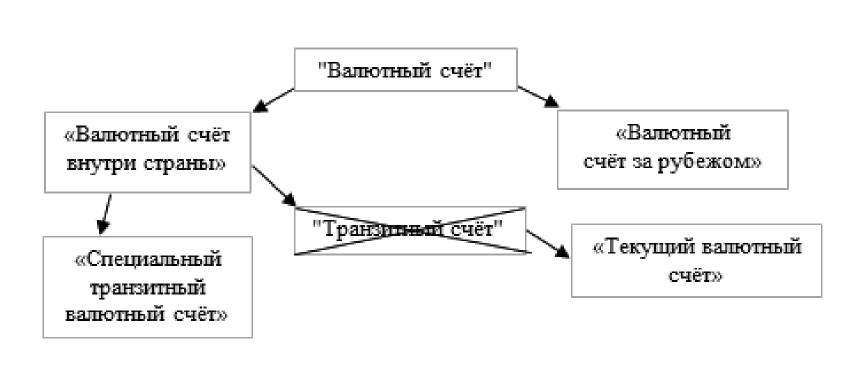

1. Использование иностранной валюты при проведении внешнеторговых сделок является одним из основных условий, диктуемых международным рынком. Для отражения валютных операций в бухгалтерском учёте в настоящее время используется счёт 52 «Валютный счёт», включая 2 его субсчёта и 3 субсчета второго порядка, открываемые к первому субсчету:

1) 52.1 – Валютный счёт внутри страны:

– 52.11 текущий валютный счёт;

– 52.12 транзитный валютный счёт;

– 52.13 специальный транзитный валютный счет;

2) 52.2 – Валютный счёт за рубежом.

Фактически транзитный валютный счёт служит промежуточным звеном перечисления денежных средств со счёта импортёра на текущий валютный счёт экспортёра. Какая-либо практическая надобность в использовании данного субсчёта отсутствует. Прямой перевод экспортной выручки на текущий валютный счёт ускорит процесс её получения и сократит бюрократические формальности в виде открытия дополнительного счёта в банке (формирования банковских выписок), а также уменьшения числа проводок в учёте [4].

Следовательно, упрощённый учёт валютных операций будет иметь вид (см. рис. 2).

Рис. 2. Методика учёта операций с валютой

Ниже представлена таблица, в которой перечислена последовательность проводок, применяемых как при учете экспортных операций, осуществляемых без привлечения посредника, так и с привлечением последнего (см. табл. 1).

В целях упрощения учёта экспортных операций в данном случае (когда имеется выбор между 2 вариантами) необходимо обращаться к услугам комиссионера, так как сокращается количество формальных действий. Это вызвано тем, что комиссионер в большей степени действует как самостоятельное лицо.

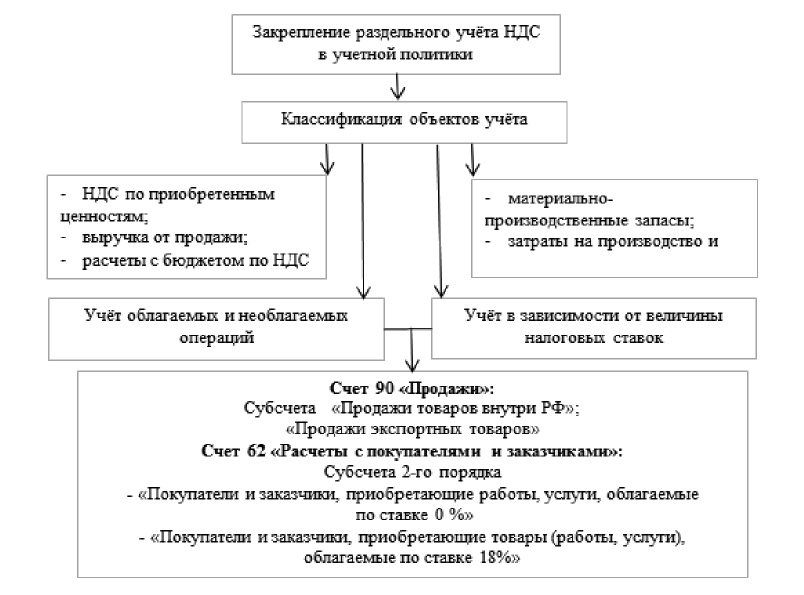

3. Определённые сложности при осуществлении экспортных операций связаны с раздельным учётом НДС. Проведение данной политики в компании повысит шансы на его возмещение в будущем [2].

Раздельный учёт НДС можно вести в отношении облагаемых и необлагаемых операций и при использовании разных налоговых ставок. Ниже представлена методика ведения раздельного учёта НДС, охватывающая наиболее общие этапы для упрощения формирования информации по обязательствам по НДС (см. рис. 3).

Рис. 3. Методика ведения раздельного учёта НДС

Корреспонденция счетов при учёте экспортных операций

|

Содержание хоз. операции |

Без посредника |

С посредником |

||

|

Дт |

Кт |

Дт |

Кт |

|

|

На расчетный счёт импортера зачислен аванс |

Дт 51 |

Кт 62(субсчет «Авансы, полученные от ин. покупателей») |

Дт 51 |

Кт62(субсчет «Авансы, полученные от ин. покупателей») |

|

Начислен НДС с полученного аванса |

Дт 62(субсчет «Авансы, полученные от ин. покупателей») |

Кт 68 |

Дт 62(субсчет «Авансы, полученные от ин. покупателей») |

Кт 68 |

|

Отгружен товар на экспорт |

Дт 45 |

Кт 43 |

Дт 45 |

Кт 43 |

|

Восстановлен «входной» НДС по отгруженным на экспорт товарам |

Дт19 |

Кт68 |

|

|

|

Отражены расходы на транспортировку товара до границы сторонней транспортной компанией |

Дт 44 |

Кт 60 |

Дт 44 |

Кт 60 |

|

Учтен НДС по расходам на транспортировку |

|

|

Дт 19 |

Кт 60 |

|

Оплачены транспортные услуги |

Дт 19 |

Кт 60 |

Дт 60 |

Кт 51 |

|

Уплачены таможенные сборы за таможенное оформление товара |

Дт 76 |

Кт 51 |

|

|

|

Расходы на таможенные сборы включаются в расходы на продажу товаров |

Дт 44 |

Кт 76 |

|

|

|

Списана себестоимость отгруженных на экспорт товаров в связи с переходом права собственности |

Дт 90 |

Кт 45 |

Дт 90 |

Кт 45 |

|

Отражена выручка от продажи товара на экспорт |

Дт 62(субсчет «Расчеты с ин. покупателями») |

Кт 90 |

Дт 62(субсчет «Расчеты с ин. покупателями») |

Кт 90 |

|

Зачтена сумма полученного аванса |

Дт 62(субсчет «Авансы, полученные от ин. покупателей») |

Кт 62(субсчет «Расчеты с ин. покупателями») |

Дт 62(субсчет «Авансы, полученные от ин. покупателей») |

Кт 62(субсчет «Расчеты с ин. покупателями») |

|

Зачислен на расчетный счет окончательный платеж |

Дт 51 |

Кт 62(субсчет «Расчеты с ин. покупателями») |

Дт 51 |

Кт 62(субсчет «Расчеты с ин. покупателями») |

|

Перечислено комиссионное вознаграждение и компенсация суммы таможенных сборов |

|

|

Дт 76(субсчет «Расчеты с посредником») |

Кт 51 |

|

Включены расходы на оплату услуг посредника и таможенных сборов в состав расходов на продажу товаров |

|

|

Дт 44 |

Кт 76 |

|

Списаны расходы на продажу |

Дт 90 |

Кт 44 |

Дт 90 |

Кт 44 |

|

Выявлен финансовый результат |

Дт 90 |

Кт 99 |

Дт 90 |

Кт 99 |

|

Уплачен НДС |

Дт 68 |

Кт 51 |

Дт 68 |

Кт 51 |

|

Предъявлен к вычету НДС с полученного ранее аванса под экспортную поставку |

Дт 68 |

Кт 62(субсчет «Авансы, полученные от ин. покупателей») |

Дт 68 |

Кт 62(субсчет «Авансы, полученные от ин. покупателей») |

|

Предъявлен к вычету «входной НДС», связанный с производством и реализацией товара на экспорт |

Дт 68 |

Кт 19 |

Дт 68 |

Кт 19 |

4. Важную роль в ВЭД играют и условия поставки товаров (ИНКОТЕРМС). Неправильное отражение расходов по ним в отчётности или неграмотная их интерпретация могут привести к путанице в расчётах между экспортёром и импортёром и являться одним из оснований недостоверности отчётности. В связи с тем, что данные условия являются унифицированными и носят международный характер, можно рассмотреть создание дополнительного субсчёта счёта 62 «Расчёты с покупателями и заказчиками» по субпозиции по условиям поставки [3].

В завершение работы можно вынести ряд рекомендаций, которые позволят упростить и усовершенствовать учёт экспортных операций:

– способ отражения операций в иностранной валюте: прямой перевод экспортной выручки на текущий валютный счёт, исключив использование транзитного валютного счета, ускорит процесс её получения и сократит бюрократические формальности в виде открытия дополнительного счёта в банке, а также уменьшения числа проводок в учёте;

– использование упрощенного учёта операций с посредником: так как в данном случае сокращается количество формальных действий, так как комиссионер в большей степени действует как самостоятельное лицо, и как следствие – уменьшается число проводок в учёте;

– предложенная модель раздельного учёта НДС: позволит упростить формирование информации по обязательствам по НДС;

– метод отражения в учёте базисных условий поставки: создание дополнительного субсчёта счёта 62 «Расчёты с покупателями и заказчиками» по субпозиции по условиям поставки позволит систематизировать поток отчетности, правильно интерпретировать её и также упростить ведение учёта.