Становление в Казахстане рыночных отношений обусловило возникновение конкурентной среды во всех отраслях и предприятиях национальной экономики. На финансовую устойчивость предприятий в Казахстане оказывают влияние как внешние, так и внутренние факторы. К внешним факторам относятся: политическая ситуация, макроэкономическая ситуация, финансовая, кредитная и налоговая политика государства и другие.

Безусловно, внешняя среда оказывает существенное влияние на деятельность предприятия, но именно действия менеджмента, направленные на формирование эффективной системы управления, своевременную оценку рисков, позволяют избежать кризиса.

В таких условиях необходимо разработать эффективный инструментарий прогнозирования факторных признаков финансовой устойчивости предприятия. При этом, если полученные значения основных коэффициентов, характеризующих степень финансовой устойчивости отклоняются от оптимальных, необходимо своевременно выявлять причины и разрабатывать меры оперативного реагирования. Одним из инструментов прогнозирования факторных признаков финансовой устойчивости является управленческая диагностика, разработанная менеджментом предприятия, на базе информационного анализа, с целью идентификации основных рисков и оценки их последующего влияния на бизнес-процессы.

Описанию процессов и методологии управленческой диагностики посвящены труды многих ученых, среди которых интересными представляются работы Мазур И.И., Анфилатова В.С., Вахрушиной М.А. и другие. При этом однозначного определения понятия «управленческая диагностика» не существует [1, 2, 3].

Исследование проблем финансовой устойчивости обеспечивающей конкурентоспособность отраслей и предприятий национальной экономики и отдельных хозяйствующих субъектов нашло отражение в работах зарубежных и казахстанских ученых. Так, теоретической и методологической основой исследования послужили научные положения работ ученых: А. Смита, И. Шумпетера, М. Портера, Р.А. Фатхутдинова, Т.П. Данько, О. Сабдена, А.К. Кошанова, Б.Д. Хусаинова, Ф.М. Днишева., С.А. Аханова, Р.А. Алшанова, Т.И. Есполова, Г.А. Калиева, и др. по проблемам моделирования финансовой устойчивости хозяйствующих субъектов экономики, а также материалы собственных исследований.

Информация, приведенная в авторитетных изданиях по экономике и финансам, а также результаты проведенных автором исследований позволяют сделать вывод об установлении следующего алгоритма процедуры прогнозирования финансовой устойчивости предприятияна основе построения факторных моделей:

1. Определяется тренд, наилучшим образом аппроксимирующий фактические данные.

2. Проверка факторных признаков на мультиколлинеарность.

3. Рассчитываются ошибки модели как разности между фактическими значениями и значениями модели.

3. Построение прогнозной модели и ее качественный анализ.

4. Сценарный прогноз показателей финансовой устойчивости предприятия.

Методика. Практически все методы прогнозирования основаны на признании факта существования определенной зависимости (функции или константы) происходящих изменений показателей финансово-хозяйственной деятельности от одного отчетного периода к другому. Но в действительности, подобные предположения о том, что условия, породившие полученные данные, неотличимы от условий будущего, не выполняются в полной мере. Поэтому, только сочетая формализованные и неформализованные методы прогнозирования и планирования, можно составлять более точные, своевременные и понятные прогнозы, воспринимаемые как инструмент, используемый для принятия решения.

На сегодняшний день наука достаточно далеко продвинулась в разработке технологий прогнозирования. Наиболее известными являются методы линейного программирования, линейной регрессии, модель экспоненциального сглаживания и другие. Разработаны соответствующие программы. Нами предлагается рассмотрение среды «Stata»

Исследования является прогнозирование оценки финансовой устойчивости предприятия, выявление основных финансовых характеристик предприятия за прошедший определённый срок, их тенденции и определение направления дальнейшего углублённого анализа. При этом тенденция играет более важную роль, чем значение самих показателей, так как характеризует направление, скорость движения и тем самым показывает способность или неспособность достичь намеченных результатов. В связи с этим рассматриваемая нами проблема является актуальной в настоящее время.

Основная часть. Одна из важнейших характеристик финансового состояния предприятия – стабильность его деятельности в свете долгосрочной перспективы. Она связана с общей финансовой структурой предприятия, степенью его зависимости от кредиторов и инвесторов. Так, многие бизнесмены, включая представителей государственного сектора экономики, предпочитают вкладывать в дело минимум собственных средств, а финансировать его за счет денег, взятых в долг. Однако, если структура «собственный капитал – заемный капитал» имеет значительный перекос в сторону долгов, предприятие может обанкротиться, если несколько кредиторов одновременно потребуют свои деньги обратно в «неудобное» время [4].

Устойчивое финансовое состояние формируется в процессе производственно-хозяйственной деятельности предприятия. Определение его на ту или иную дату отвечает на вопрос, насколько правильно предприятие управляло финансовыми ресурсами в течение отчетного периода. Однако партнеров и акционеров данного предприятия интересует не процесс, а результат, то есть именно сами показатели и оценка финансового состояния, которые можно определить на базе данных официальной публичной отчетности [5].

Расчитаем прогнозную динамику коэффициентов финансовой устойчивости условного предприятия по данным за отчетный период (табл. 1).

Таблица 1

Значения показателей, коэффициентов характеризующих состояние финансовой устойчивости предприятия за период 2006-2012 гг.

|

Показатели |

2006 г. |

2007 г. |

2008 г. |

2009 г. |

2010 г. |

2011 г. |

2012 г. |

|

Коэффициент финансового риска (коэффициент задолженности, соотношения заемных и собственных средств, рычага) |

0,42 |

0,60 |

0,50 |

0,50 |

0,50 |

0,60 |

0,50 |

|

Коэффициент долга |

0,29 |

2,00 |

2,10 |

2,80 |

2,40 |

2,00 |

2,10 |

|

Коэффициент автономии |

0,71 |

0,01 |

0,12 |

0,15 |

0,16 |

0,01 |

0,12 |

|

Коэффициент финансовой устойчивости |

0,80 |

0,30 |

0,30 |

0,40 |

0,50 |

0,30 |

0,30 |

|

Коэффициент маневренности собственных средств |

-0,03 |

0,50 |

1,00 |

1,40 |

1,30 |

0,50 |

1,00 |

|

Коэффициент устойчивости структуры мобильных средств |

0,07 |

0,40 |

0,50 |

0,60 |

0,60 |

0,40 |

0,50 |

|

Коэффициент обеспеченности оборотногокапитала собственными источниками финансирования |

-0,08 |

0,30 |

0,3 |

0,20 |

0,30 |

0,30 |

0,3 |

|

Примечание. Составлено автором на основе расчета. |

|||||||

По нашему мнению, из существующих методов среднесрочного прогнозирования наиболее приемлемой является метод трендовых прогнозных расчетов.

В настоящее время разработано множество методов прогнозирования по одному временному ряду. Цель такого прогноза – показать, к каким результатам можно прийти в будущем, если двигаться к нему с той же скоростью или ускорением, что и в прошлом. Прогноз определяет ожидаемые варианты экономического развития исходя из гипотезы, что основные факторы и тенденции прошлого периода сохранятся на период прогноза или, что можно обосновать и учесть направление их изменений в рассматриваемой перспективе [6]. Подобная гипотеза выдвигается исходя из инерционности экономических явлений и процессов.

Для того чтобы выявить общую тенденцию роста социально-экономических факторов в течение анализируемого периода, проводится сглаживание временного ряда. Это обусловлено тем, что, помимо влияния главных факторов на уровень расчетного показателя действуют многочисленные случайные факторы, тем самым вызывая отклонение уровней от тренда. Результат этого воздействия и формируется с помощью остаточного случайного компонента. При всех методах сглаживания временных рядов с целью выявления основной тенденции исходят прежде всего из фактического развития динамики в течение рассмотренного времени. Наиболее распространенным способом сглаживания временных рядов является метод наименьших квадратов. Математический аппарат метода наименьших квадратов подробно описан в литературе.

Модели, полученные с помощью регрессионного анализа, позволяют прогнозировать варианты развития экономических процессов и явлений, изучить тенденции изменения экономических показателей, т.е. служат инструментом научно обоснованных предсказаний. Результаты прогноза являются исходным материалом для постановки реальных экономических целей и задач, для выявления и принятия наилучших управленческих решений, для разработки хозяйственной и финансовой стратеги в будущем.

Проведем количественный анализ прогнозирования на базе формализованных методов прогнозирования, которые базируются на фактически имеющемся информационном материале по методу экстраполяции по аналитическому выравниванию тренда.

В методическом плане основным инструментом любого прогноза является схема экстраполяции. Сущность экстраполяции заключается в изучении сложившихся в прошлом и настоящем устойчивых тенденций развития объекта прогноза и переносе их на будущее. Различают формальную и прогнозную экстраполяцию. Формальная базируется на предположении о сохранении в будущем прошлых и настоящих тенденций развития объекта прогноза; при прогнозной – фактическое развитие увязывается с гипотезами о динамике исследуемого процесса с учетом изменений влияния различных факторов в перспективе.

Методы экстраполяции являются наиболее распространенными и проработанными. Основу экстраполяционных методов прогнозирования составляет изучение динамических рядов. Динамический ряд – это множество наблюдений, полученных последовательно во времени.

В экономическом прогнозировании широко применяется метод математической экстраполяции, в математическом смысле означающий распространение закона изменения функции из области ее наблюдения на область, лежащую вне отрезка наблюдения. Тенденция, описанная некоторой функцией от времени, называется трендом. Тренд – это длительная тенденция изменения экономических показателей. Функция представляет собой простейшую математико-статистическую (трендовую) модель изучаемого явления.

Прогнозы на основе экстраполяции рядов динамики можно представить в виде определенного значения функции (6):

, (1)

, (1)

где  – прогнозируемое значение ряда динамики; l – период упреждения; yi – уровень ряда, принятый за базу экстраполяции; aj – параметр уравнения тренда.

– прогнозируемое значение ряда динамики; l – период упреждения; yi – уровень ряда, принятый за базу экстраполяции; aj – параметр уравнения тренда.

Произведя сглаживание временного ряда методом наименьших квадратов, получаем линейную трендовую зависимость вида:

. (2)

. (2)

Экстраполяция осуществляется путем подстановки в уравнение тренда значения независимой переменной t, соответствующей величине периода упреждения (прогноза). Экстраполяция дает возможность получить точечное значение прогноза, т.е. оценку прогнозируемого показателя в точке по уравнению, описывающему тенденцию прогнозируемого показателя. Он является средней оценкой для прогнозируемого интервала времени.

Величина доверительного интервала экстраполяции тренда определяется следующим образом:

(3)

(3)

t = n, l = 1, 2,…L

где  – точечный прогноз на момент (t+l); Sy – средняя квадратическая ошибка тренда;

– точечный прогноз на момент (t+l); Sy – средняя квадратическая ошибка тренда;  – множитель, определяемый по таблице с заданной вероятностью.

– множитель, определяемый по таблице с заданной вероятностью.

Значение K* зависит только от числа наблюдений (числа уровней ряда n) и l (периода упреждения). С ростом n значения K* уменьшаются, а с ростом l увеличиваются. Следовательно, достаточно надежный прогноз получается при достаточно большом числе наблюдений (для линейного тренда, например, не менее 6 и период упреждения не очень большой. При одном и том же n с ростом l доверительный интервал прогноза увеличивается.

Стандартная (средняя квадратическая) ошибка оценки прогнозируемого показателя Sy определяется по формуле (4):

, (4)

, (4)

где Y – фактическое значение уровня;  – расчетная оценка соответствующего показателя по модели; n – размер выборки; m – число параметров в зависимости f(t).

– расчетная оценка соответствующего показателя по модели; n – размер выборки; m – число параметров в зависимости f(t).

Теснота связи показателя с фактором определялась коэффициентом корреляции [7]:

, (5)

, (5)

где  – средние квадратические отклонения, вычисляемые по формулам:

– средние квадратические отклонения, вычисляемые по формулам:

,

,

,

,

– средние арифметические значения фактора х и показателя у.

– средние арифметические значения фактора х и показателя у.

Проиллюстрируем использование этого метода на примере прогнозирования исследуемых показателей: коэффициентов характеризующих состояние финансовой устойчивости предприятия. Для проведения вычислений воспользуемся данными временного ряда за период 2006-2012 гг., представленных в табл. 1.

Таблица 2

Уравнения трендовых моделей прогнозируемых показателей, коэффициентов, характеризующих состояние финансовой устойчивости предприятия, на период 2013-2016 гг.

|

Расчетный показатель |

Уравнение трендовой модели |

Средне квад. ошиб оценки |

Коэф-т детерм., r2yx |

Коэф-т Фишера F-кри-терий |

Критерий Дарбина-Уотсона, d |

|

Коэффициент финансового риска (коэффициент задолженности, соотношения заемных и собственных средств, рычага) |

Yt = 0,482+ 0,008 t |

1,004 |

0,084 |

21,068 |

2,773 |

|

Коэффициент долга |

Yt = 1,137 + 0,204 t |

4,107 |

0,314 |

26,225 |

1,360 |

|

Коэффициент автономии |

Yt = 0,43 – 0,061 t |

20,350 |

0,307 |

1,502 |

1,270 |

|

Коэффициент финансовой устойчивости |

Yt = 0,6 -0,046 t |

1,571 |

0,289 |

0,070 |

0,768 |

|

Коэффициент маневренности собственных средств |

Yt = 0,325 + 0,121 t |

0,332 |

0,263 |

0,595 |

1,974 |

|

Коэффициент устойчивости структуры мобильных средств |

Yt = 0,24 + 0,049 t |

998,71 |

0,347 |

21,627 |

2,705 |

|

Коэффициент обеспеченности оборотного капитала собственными источниками финансирования |

Yt = 0,068 + 0,040 t |

58,32 |

0,382 |

0,119 |

1,309 |

Таблица 3

Прогнозные значения прогнозируемых показателей, коэффициентов характеризующих состояние финансовой устойчивости предприятия, на период 2013-2016 гг.

|

Показатели |

2013 |

2014 |

2015 |

2016 |

|

Коэффициент финансового риска (коэффициент задолженности, соотношения заемных и собственных средств, рычага) |

0,5 |

0,6 |

0,6 |

0,6 |

|

Коэффициент долга |

2,8 |

3,0 |

3,2 |

3,4 |

|

Коэффициент автономии |

-0,1 |

-0,1 |

-0,2 |

-0,2 |

|

Коэффициент финансовой устойчивости |

0,2 |

0,2 |

0,1 |

0,1 |

|

Коэффициент маневренности собственных средств |

1,3 |

1,4 |

1,5 |

1,7 |

|

Коэффициент устойчивости структуры мобильных средств |

0,6 |

0,7 |

0,7 |

0,8 |

|

Коэффициент обеспеченности оборотного капитала собственными источниками финансирования |

0,4 |

0,4 |

0,5 |

0,5 |

Модель, на основе которой осуществлялся прогноз, с полученными уровнями вероятности R2 позволяет утверждать, что при сохранении сложившихся закономерностей развития прогнозируемая величина попадает в расчетное значение выявленной тенденции изменения показателей.

Рис. 1. Коэффициент финансового риска (коэффициент задолженности, соотношения заемных и собственных средств, рычага)

Рис. 2. Коэффициент долга

Рис. 3. Коэффициент автономии

Рис. 4. Коэффициент финансовой устойчивости

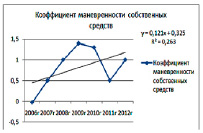

Рис. 5. Коэффициент маневренности собственных средств

Рис. 6. Коэффициент устойчивости структуры мобильных средств

Рис. 7. Коэффициент обеспеченности оборотного капитала с обственными источниками финансирования

Выводы. Анализ расчетных значений позволяет отследить динамику роста значений показателей [8-10]: коэффициент финансового риска (коэффициент задолженности, соотношения заемных и собственных средств, рычага), коэффициент долга, коэффициент маневренности собственных средств, коэффициент устойчивости структуры мобильных средств коэффициент обеспеченности оборотного капитала собственными источниками финансирования.

Отмечается неустойчивая тенденция развития в значениях показателей: коэффициент автономии, коэффициент финансовой устойчивости.

Одна из важнейших характеристик финансового состояния предприятия – стабильность его деятельности в долгосрочной перспективе. Она связана с общей финансовой структурой предприятия, степенью его зависимости от кредиторов и инвесторов. Многие бизнесмены в Казахстане предпочитают вкладывать в дело минимум собственных средств, а финансировать его в основном за счет денег, взятых в долг. Показатели финансовой устойчивости характеризуют степень зависимости предприятия от внешних источников финансирования. Однако если структура «собственный капитал – заемные средства» имеет значительный перекос в сторону долгов, предприятие может легко обанкротиться, если несколько кредиторов одновременно потребуют свои деньги обратно в одно и то же время.

Таким образом, составленный предварительный прогноз системы финансовой устойчивости предприятия поможет оптимизировать финансовую политику предприятия и тем самым обеспечить повышение финансовой устойчивости предприятия.

Анализ коэффициентов является наиболее распространенным приемом экономического анализа, что обусловлено наглядностью получаемых результатов.