Проблемы моделирования финансовой устойчивости таких сложных и социально значимых систем, каковой является система пенсионного обеспечения невозможно без их соответствующего актуарного сопровождения. В соответствие с законодательством о государственном пенсионном обеспечении в Российской Федерации [8], финансовое равновесие и устойчивость пенсионной системы могут быть обеспечены только при законодательно установленном актуарном равновесии, закрепляющем размеры ее резерва в любой момент времени. Требования актуарного равновесия заключаются в том, что при прекращении функционирования системы в любой будущий момент времени резервов должно быть достаточно для обеспечения выполнения всех пенсионных обязательств. Актуарное равновесие позволяет перевести абстрактную формулу долгосрочного финансового равновесия в конкретную практическую плоскость.

С методической точки зрения актуарная оценка позволяет установить, соответствует ли существующее финансовое состояние системы законодательно закрепленному актуарному равновесию. Поэтому актуарные расчеты уже стали необходимым элементом сопровождения при формировании законодательства о профессиональном пенсионном страховании. Они лежат в основе определения предельной величины платежей в профессиональные пенсионные системы. Иначе говоря, актуарное оценивание пенсионных систем представляет собой оценку способности пенсионной системы выполнять принятые на себя обязательства по выплате пенсий в долгосрочной перспективе при различных сценариях демографического и социально-экономического развития страны. Иными словами, актуарные расчеты представляет собой финансовый прогноз устойчивости пенсионной системы в будущем [1].

При этом под финансовой устойчивостью пенсионной системы мы понимаем характеристику стабильности финансового положения ПФР, обеспечиваемую высокой долей собственного капитала в общей сумме используемых финансовых средств. Оценка уровня финансовой устойчивости осуществляется с помощью использования системы абсолютных и относительных показателей. На финансовую устойчивость оказывают влияние внешние и внутренние факторы. К внутренним факторам относятся, прежде всего, порядок проведения индексации, особенности пенсионного законодательства. К внешним факторам, влияющим на финансовую устойчивость, относятся, в том числе, экономические условия, численность получателей трудовой пенсии и застрахованных лиц, величина тарифов страховых взносов, распределение наемных работников по группам зарплаты (доходов), распределение застрахованных лиц по стажу, инвестиционная политика застрахованных лиц [4].

В связи с этим, в основе расчетов прогнозных моделей должны лежать основные методические принципы их построения. Так, важнейшим из них мы выделяем [2] принцип финансовой солидарности, когда взимаемые страховые взносы или налоги начисляются исходя из индивидуального уровня дохода, независимо от индивидуального риска или личных обстоятельств, например, слабого состояния здоровья или наличия иждивенцев. Поэтому в пенсионных системах страхового типа принцип финансовой солидарности реализуется через установление одинаковых страховых тарифов для застрахованного населения, взимаемых как фиксированный процент от страхуемых заработков.

Вторым методическим принципом является принцип коллективной финансовой эквивалентности, который подразумевает, что в любой момент времени современная стоимость всех будущих расходов пенсионной системы равна современной стоимости ее будущих доходов. При этом, во-первых, требуется, чтобы пенсионная система находилась в долгосрочном финансовом равновесии, и, во-вторых, допускается перераспределение доходов среди разных групп населения до тех пор, пока сохраняется долгосрочное финансовое равновесие. Это также означает, что в долгосрочной перспективе доходы должны покрывать расходы вне зависимости от того, создаются ли резервы или пенсионная система функционирует на распределительных принципах.

Отсюда вытекает третий методический принцип, при котором пенсионные средства не должны использоваться на иные цели, а правительство не должно заимствовать их безвозмездно или под процентные ставки ниже рыночных.

Четвертый методический принцип эквивалентности предусматривает, что представители всех поколений выплачивают приблизительно одинаковую часть своего дохода в течение активной жизни с целью приобретения равных прав на получение пенсии. В распределительных и частично накопительных пенсионных системах поколения, включенные в систему в более ранние сроки, обычно платят более низкие страховые взносы, чем поколения «зрелой» или близко к «зрелой» стадии развития системы, но получают при этом одинаковые пенсии. Для развивающихся экономик более низкие размеры страховых взносов для более ранних поколений могут быть оправданы тем, что их уровень жизни обычно существенно ниже материального благосостояния следующих поколений, и «возврат» предшествующим поколениям хотя бы части результатов экономического роста может рассматриваться как справедливый.

Таким образом, принцип актуарной эквивалентности предусматривает, что взносы каждого поколения эквивалентны пенсионным выплатам, или, что разница между объемом взносов и объемом выплат одинакова для всех поколений, застрахованных в рамках пенсионной системы.

В практике актуарных расчетов используются при определении относительной стоимость следующие показатели:

- «солидарная» стоимость, рассчитываемая как отношение расходов на выплату пенсий к общему объему страхуемых доходов;

- коэффициент пенсионной нагрузки, определяемый как соотношение численности пенсионеров и плательщиков взносов;

- коэффициент замещения, который определяется как соотношение средней пенсии к среднему уровню заработной платы, учитываемой для целей пенсионного страхования.

Основным методическими посылом актуарных расчетов будет то, что со временем, все большее количество работников будет выходить на пенсию, и общая численность получателей пенсий будет увеличиваться. При этом каждое новое поколение уплачивает страховые взносы в течение более длительного периода времени и получает большую пенсию. Расходы быстро возрастают. Основной угрозой финансовой устойчивости пенсионной системы будет опережающий рост численности пенсионеров в первые годы по сравнению с ростом экономически активного населения за те же годы. Однако росту численности пенсионеров сопутствует расширение круга охваченных лиц, которое обычно замедляется после одного, двух десятилетий существования пенсионной системы. При этом важнейшими условиями сохранения финансовой устойчивости пенсионной системы будет наличие следующих условий:

- использование права на полную пенсию всех выходящий на пенсию и уплату ими страховых взносы в течение всей трудовой деятельности;

- приблизительное равенство между количеством умирающих пенсионеров и количеством выходящих на пенсию.

Данная теоретическая модель финансовой устойчивости, применимая как при распределительных, так и накопительных способах финансирования, характеризует достижение системой стационарного или равновесного состояния. При этом основными условиями данной модели должна быть зависимость пенсионных выплат от периода уплаты и уровня взносов, невозможности застрахованным приобретать пенсионные права за годы, в течение которых не платились страховые взносы. Однако полагаться на длительное сохранение указанных условий было бы неверным, так как реальная заработная плата неизменно со временем увеличивается, а демографическая ситуация изменяется, в частности, возрастная структура населения, охваченного пенсионной системой, и ожидаемая продолжительность жизни. В то же время нормы и условия предоставления пенсий обычно трансформируются, расширяя права и охват различных категорий населения, вводится перерасчет выплат.

В целях моделирования объемов поступлений страховых взносов на обязательное пенсионное страхование в Республике Татарстан воспользуемся официальной методикой, разработанной Пенсионным фондом России. Эта методика определяет общие подходы к прогнозированию объемов поступления страховых взносов на обязательное пенсионное страхование, включая страховые взносы в размере, определяемом исходя из стоимости страхового года, в целях формирования доходной части бюджета отделения Пенсионного Фонда России на долгосрочную перспективу [5]. Исходя из этого, рассматриваемая методика, устанавливает общие принципы прогнозирования доходов бюджета отделения Пенсионного Фонда Российской Федерации (далее ОПФР) на долгосрочную перспективу.

По своему содержанию предлагаемая методика представляет собой модель расчета поступления сумм страховых взносов на обязательное пенсионное страхование с использованием финансовых переменных и установленных размеров тарифов страховых взносов. При этом к финансовым переменным относятся основные параметры прогноза социально-экономического развития субъекта Российской Федерации, включая фонд заработной платы, размер номинальной начисленной среднемесячной заработной платы, распределение численности работников по размерам заработной платы, сведения индивидуального (персонифицированного) учета и финансовой отчетности ОПФР, а также данные налоговой отчетности.

Тарифы страховых взносов на обязательное пенсионное страхование установлены Федеральным законом от 15 декабря 2001 года N 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации» [6] с учетом положений Федерального закона от 24 июля 2009 года N 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования» [7].

Модели прогноза строятся дифференцированно по каждой группе работников в зависимости от размера заработной платы. Средний размер заработной платы в группе (СЗП гр.i) прогнозируется от отчетного путем умножения на темп роста заработной платы.

Численность застрахованных лиц в группе заработной платы (Чгрi) прогнозируется исходя из прогнозной общей численности путем умножения последней на удельный вес группы в общей численности. При этом структура распределения численности застрахованных лиц по группам заработных плат на прогнозный период аналогична структуре на последнюю отчетную дату.

Расчетный размер средневзвешенной заработной платы корректируется на среднегодовой размер заработной платы по региону.

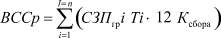

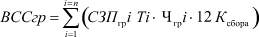

Расчет величины поступлений страховых взносов на одно застрахованное лицо определяется как произведение величины заработка застрахованного лица подпадающего под налогообложение, соответствующего тарифа страхового взноса, 12 месяцев и коэффициент собираемости, что выражается формулой:

Расчет величины поступлений страховых взносов лиц данной группы определяется по формуле:

где i – год расчета; СЗП гр.i – среднемесячная заработная плата в каждой группе в i-м году, подпадающая под взимание страховых взносов; Тi – величина страхового тарифа по данной возрастной группе; Чгрi – численность застрахованных лиц данной группы; Ксбора – коэффициент собираемости; n – количество групп заработной платы в i – м году с учетом верхнего уровня базовой величины для взимания страховых взносов.

Объем доходов отделения пенсионного фонда определяется как сумма страховых взносов наемных работников данной группы, поступлений от самозанятого населения, а также трансфертов из федерального бюджета.

Для индивидуальных предпринимателей величина поступлений страховых взносов определяется по формуле

ВССип = Тi /Тс I · Фиксi · 12 Чгрi,

где i – год расчета; Тi – тариф по возрастной когорте; Тсi – суммарный тариф для i-го года; Чгрi – численность застрахованных лиц данной группы; Фиксi – размер фиксированного платежа.

При этом начиная с 2010 г. прогнозирование страховых взносов, в т.ч. в виде фиксированного платежа, осуществляется по нормам Федерального закона от 24 июля 2009 г. № 212-ФЗ [7].

Преимущество данной методики заключается в том, что она позволяет прогнозировать доходы ПФР в т.ч. в разрезе Отделения Пенсионного фонда субъекта Российской Федерации, по категориям при различных сценарных условиях как демографического, так и макроэкономического развития. При этом сама методика базируется на данных демографических и социально-экономических показателей, отражающих статистическое обеспечение актуарных расчетов и позволяющих проведение актуарного оценивания Отделения ПФР на кратко-, средне- и долгосрочную перспективу, выработку рекомендаций по основным направлениям развития Отделения ПФР на долгосрочную перспективу, участие в развитии актуарной технологии в системе ПФР для организации единой экономико-статистической и финансовой системы обработки и анализа информации для решения стратегических задач развития ПФР [3].