К налоговым рискам по общепринятой классификации можно отнести отдельные виды финансовых рисков, которые являются элементами финансово-хозяйственной деятельности предприятия. В этом случае, если организация занимается каким-либо видом деятельности,всегда присутствует риск, сопровождающий ее текущую деятельность. В учебных и нормативных и нормативных источниках встречается определение налогового риска. Это объективная возможность для налогоплательщика нести финансовые потери, связанные с процедурой исчисления, уплаты и оптимизации налогов и прочих неналоговых платежей.

В современных реалиях рыночной экономики растет роль управления налоговыми рисками организации, так как следствием таких рисков являются дополнительные расходы в виде штрафных санкций, уменьшающие финансовый результат предприятия.

Последствия налоговых рисков могут быть: положительными, отрицательными и нейтральными.

Последствия налоговых рисков считаются положительными тогда, когда налогоплательщик получает высокий результат, как итог своей деятельности. Такой результат налогоплательщик может получить при помощи налогового менеджмента, управляя налогами и предугадывая изменения налоговой политики страны, может просчитывать и увеличивать свои налоговые риски.

Последствия налоговых рисков могут быть отрицательными в том случае, если увеличение налоговых рисков имеет негативную сторону, в следствии этого могут возникнуть вредные экономические последствия для общества и государства. Уменьшая налоговые риски при помощи добросовестного экономического поведения, налогоплательщик пытается сопоставить все так чтобы, запланированные результаты его деятельности совпали с фактически полученными.

Целью предпринимательства, в условиях конкурентной борьбы, является получение максимальных доходов при минимальных затратах. Для того, чтобы данную цель воплотить в реальность нужно величину вложенного капитала в производственную деятельность, сравнить с налоговыми рисками и финансовыми результатами этой деятельности, тогда предприятие будет получать максимальный доход, затрачивая при этом не очень большие средства.

В своем исследовании авторы выделяют основные цели, такие как:

- раскрытие теоретических и практических основ управления финансовыми рисками;

- минимизация налоговых рисков предприятия и пути ее решения;

- рассмотрение общих методов и показателей, применяемых для оценки экономических рисков.

Для достижения поставленных целей необходимо решить следующие задачи:

- рассмотреть экономическую сущность и существующую классификацию финансовых рисков;

- принципы управления финансовыми и налоговыми рисками;

- политика управления финансовыми и налоговыми рисками предприятия;

- механизмы нейтрализации финансовых рисков.

Актуальность данной темы состоит в том, что в настоящее время, важным элементом эффективности финансово-хозяйственной дечтельности предприятия является пониманием сути налоговых рисков, следовательно управление налоговыми рисками считается главной составляющей управления финансами и финансовой политики предприятия.

Финансовая деятельность предприятия сопровождается с различными видами рисков, которые влияют на результаты этой деятельности, а также на уровень финансовой безопасности. Эти риски играют главную роль в «портфеле рисков» и образуют особую группу финансовых рисков предприятия. Портфель-это инструмент, с помощью которого обеспечивается стабильность дохода при минимальном риске.

Финансовые риски характеризуются большим многообразием и требуют определенной классификации. В финансовой деятельности предприятия кредитный риск занимает место только при предоставлении товарного или потребительского кредита покупателям. Таким предприятиям, которые ведут внешнеэкономическую деятельность, импортируют сырье и материалы, и экспортируют готовую продукцию, подходят валютные риски. В этом случае происходит недополучение предусмотренных доходов из-за обменного курса иностранной валюты. Инвестиционный риск характеризует возможность возникновения финансовых потерь, которые могут возникнуть при осуществлении инвестиционной деятельности предприятия. Снижением уровня ликвидности оборотных активов хврвктеризуется риск неплатежеспособности предприятия. Ценовой риск несет для предприятия финансовые потери, связанные с неблагоприятным изменением цовых индексов на активы. Риск снижения финансовой устойчивости предприятия характеризуется чрезмерной долей используемых заемных средств. Депозитный риск связан с неправильной оценкой и неудачным выбором коммерческого банка для осуществления депозитных операций предприятия.

По характеру финансовых последствий все риски подразделяются на: риск, влекущий экономические потери и риск, влекущий упущенную выгоду. Финансовые последствия риска, влекущего экономические потери всегда будут только отрицательными, существует возможность потери дохода или капитала. Риск, влекущий упущенную выгоду рассматривает ситуацию, когда предприятие не может осуществить запланированную финансовую операцию в силу каких-либо причин.

По характеризуемому объекту выделяют следующие группы финансовых рисков:

- риск отдельной финансовой операции. Этот риск характеризует все виды финансовых рисков, принадлежащих определенной финансовой операции;

- риск различных видов финансовой деятельности (например, как риск инвестиционной или валютной деятельности предприятия);

- риск финансовой деятельности всего предприятия в общем. Это комплекс различных видов рисков, который определяется спецификой организационно-правовой формы его деятельности, составом активов и структурой капитала.

По комплексности выделяют простой и сложный финансовый риск. Простой финансовый риск характеризует вид финансового риска, который не подразделяется на отдельные подвиды. Примером такого риска является инфляционный риск. Сложный финансовый риск, определяет вид финансового риска, который состоит из совокупности его подвидов. Примером сложного финансового риска является инвестиционный риск.

По совокупности исследуемых инструментов финансовые риски подразделяются на следующие группы:

- индивидуальный финансовый риск;

- портфельный финансовый риск.

Индивидуальный финансовый риск характеризует совокупный риск, принадлежащий отдельным финансовым инструментам. Портфельный финансовый риск характеризует риск, принадлежащий всему комплексу однофункциональных финансовых инструментов.

По характеру проявления во времени выделяют постоянный финансовый риск и временный финансовый риск. Постоянный финансовый риск связан с действием постоянных факторов и характерен для всего периода осуществления финансовой деятельности. Временный финансовый риск возникает на отдельных этапах осуществления финансовой операции и носит беспрерывный характер.

Управление финансовыми рисками строится на определенных принципах, основными из которых являются:

- Осознанность принятия рисков. Предприятие, занимающееся определенным видом деятельности должно понимать всю суть работы и осознанно идти на риск, если оно надеется получить доход от осуществления своей деятельности.

- Управляемость принимаемыми рисками. Управлять рисками нужно независимо от объективной и субъективной природы финансовых рисков, поэтому в состав портфеля должны включаться только те риски, которые легко нейтрализовать в процессе управления, следовательно будет легче создать условия для обеспечения стабильности дохода при минимальном риске.

- Соизмеримость уровня принимаемых рисков с уровнем доходности проводимых операций. Соизмеряя степень рисков с уровнем доходности операций, предприятие может принимать только те риски, степень влияния которых считается адекватной величиной доходности, которую ожидает предприятие.

- Сопоставимость уровня принимаемых рисков с возможными потерями предприятия. Предприятие должно сопоставить уровень принимаемых рисков с потерями предприятия. Когда предприятие проводит определенную операцию, нужно добиваться такого результата, чтобы размер финансовых потерь предприятия соответствовал доле капитала, которая сохранена для его покрытия, в критической ситуации.

- Учет фактора времени в управлении рисками. Предприятию следует учитывать степень времени в управлении рисками, чем длиннее по времени будет осуществляться операция, тем больше будет размер идущих с ней финансовых рисков.

- Учет стратегии предприятия в процессе управления рисками. Система управления финансовыми рисками должна основываться на общих критериях и подходах, которые разрабатывает сам предприниматель. Если предприниматель хочет получить хороший результат от своей деятельности, то ему нужно сосредоточиться и направить все свои силы на определенные виды риска, которые дадут ему максимальную выгоду.

- Учет возможности передачи рисков. Принятие ряда финансовых рисков несоотносимо с возможностями предприятия по ослаблению их негативных последствий. Тем самым необходимость осуществления какой-либо операции, несящей риск, может предписываться требованиями стратегии и направленности хозяйственной деятельности.

На основании принципов, которые были рассмотрены на предприятии создается политика управления финансовыми рисками. С помощью этой политики разрабатываются мероприятия по нейтрализации, чтобы ликвидировать угрозу риска и его негативных последствий, связанных с осуществлением различных моментов хозяйственной деятельности.

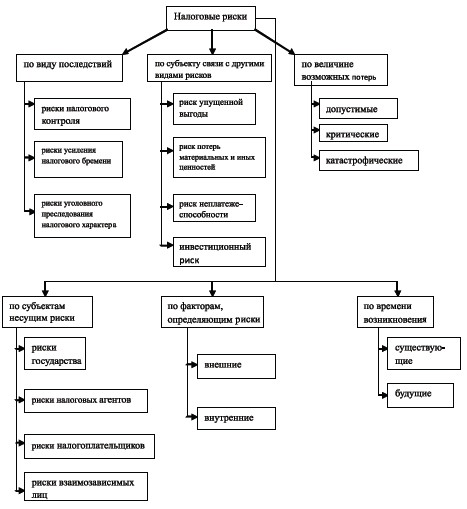

Из всей совокупности финансовых рисков можно выделить налоговые риски:

- риски налогового контроля;

- риски усиления налогового бремени;

- риски уголовного преследования.

Риски налогового контроля зависят от степени активности налогоплательщика в отношении уменьшения налогов. У законопослушного налогоплательщика риски налогового контроля небольшие и приводят к возможности обнаружения налоговыми органами ошибок налогового учета. У налогоплательщика, который предпринимает активные действия по минимизации налогов, эти риски возрастают. Риски усиления налогового бремени принадлежат экономическим проектам длительного характера, например, новые предприятия и инвестиции в недвижимость. К таким рискам относится отмена налоговых льгот и рост ставок налогов.

Значительные финансовые потери могут появиться у налогоплательщиков в пределах уголовного преследования за совершение каких-либо правонарушений. При проведении налоговой проверки, для руководителей крупнейших предприятий, возникает вероятность попадения под возбуждение уголовного дела, эта вероятность приближается к 100%.

Налоговые риски представляют огромное значение в системе управления финансами, потому что налоговые отношения являются важным фактором, определяющим их результат. Под налоговым риском понимается опасность для субъекта налоговых правоотношений нести финансовые потери, которые связанны с процессом налогообложения, следовательно для налогоплательщика рост налоговых издержек, заключается в снижении имущественного потенциала и снижении возможностей для решения задач, которые стоят в будущем. Для государства налоговый риск представляет уменьшение поступлений в бюджет в результате изменяется величина налоговых ставок и налоговой политики.

Основными характеристиками налогового риска являются:

- является неотъемлемой составляющей финансового риска;

- связан с неточностью экономической и правовой информации;

- охватывает всех участников налоговых правоотношений (налогоплательщики, налоговые агенты и другие субъекты, представляющие интересы государства);

- несет негативный характер для всех участников налоговых правоотношений.

Управление налоговым риском-это совокупность приемов и методов, позволяющих предсказывать наступление опасных событий и применять эффективные действия, чтобысвести у минимуму отрицательные последствия.

Управление налоговыми рисками предприятия представляет собой особую сферу экономической деятельности, которая требует глубоких знаний в области налогового, административного, гражданского и уголовного права, методов оптимизации хозяйственных решений и анализа хозяйственной деятельности.

Можно выделить основные приемы управления налоговым риском: избежание риска, снижение степени риска, принятие риска.

В финансовой деятельности предприятия избежание риска представляет собой отказ от выполнения проекта связанного с риском и дает возможность полностью избежать какие-либо неопределенности. Нужно помнить о том, что такой принцип предполагает полный отказ от прибыли. Принцип снижения уровня риска означает сокращение вероятности и объема потерь. Принятие риска означает, что все или какая то часть риска остается на ответственности предпринимателя, и в данной ситуации предприниматель должен принять решение покрыть возможные потери за счет собственных средств.

Кроме того, существуют и другие классификации налоговых рисков:

В финансовой деятельности предприятия уклонение от налогов связано с неправомерными действиями. Способы уклонения от налогов делятся на криминальные и некриминальные. Действия налогоплательщиков являются некриминальными, в том случае, если они связаны с уклонением от уплаты налогов при помощи нарушения гражданско-правового и налогового законодательства, и с некорректным написанием операций в налоговом и бухгалтерском учете. Криминальные действия связаны с нарушением норм налогового и уголовного права.

Основная роль в системе методов управления финансовыми рисками предприятия принадлежит внутренним механизмам нейтрализации. Внутренние механизмы нейтрализации финансовых рисков представляют собой систему методов минимизации негативных последствий.

Преимуществом использования внутренних механизмов нейтрализации финансовых рисков является высокая степень альтернативности принимаемых управленческих решений, одно из двух, не зависящих от других субъектов хозяйствования.

К внутренним механизмам нейтрализации относятся:

- избежание риска;

- лимитирование концентрации риска;

- хеджирование;

- диверсификация;

- трансфертриска;

- самострахование

В финансовой деятельности предприятия избежание риска характеризуется как разработка стратегических и тактических решений внутреннего характера, которая полностью исключает конкретный вид финансового риска.

Также к внутренним механизмам нейтрализации относится лимитирование концентрации риска. Обычно, этот механизм применяется к тем видам, которые выходят за пределы допустимого уровня, по финансовым операциям, осуществляемым в зоне катастрофического или критического риска.

Хеджирование – это механизм нейтрализации, связанный с осуществлением операций с производными ценными бумагами, помогает эффективно уменьшать финансовые потери.

Принцип работы механизма диверсификации основан на разделении рисков, которое препятствует увеличению рисков. В финансовой деятельности предприятия механизм диверсификации применяется, чтобы ослабить негативные финансовые последствия особенных видов рисков.

Механизм трансферта финансовых рисков основывается на перенесении или передачи отдельных финансовых операций своим партнерам по бизнесу. Партнерам отправляется именно та часть рисков, по которой у них есть больше возможности ослабить негативные последствия финансовых рисков.

Предприятие сохраняет часть финансовых ресурсов и позволяет преодолевать негативные финансовые последствия по тем финансовым операциям, по которым эти риски связаны с действиями контрагентов, в этом и заключается механизм самострахования финансовых рисков.

В настоящее время налоговым риском является являетсобъективная реальность с которой сталкивается каждый субъект экономических и правовых отношений. Этот риск несет материальный финансовый результат в виде дохода или убытка, который нужно оценивать, для нормальной работы предприятия.

Система управления налоговыми рисками должна быть построена на основе соответствующих принципов, работать в соответствии с имеющимися возможностями современных методов управления рисками, делать все для того чтобы развивалась инфраструктура, создавать условия для нормального функционирования производства и контролировать риски на всех уровнях финансовой деятельности предприятия.

Понимание природы риска помогает принять верное решение по поводу управления налоговыми рисками и выбрать наиболее эффективные способы уменьшения экономических потерь.

Повышение эффективности управления налоговыми рисками является важным аспектом в финансовой деятельности предприятия, поскольку позволяет уменьшить рост налоговых доначислений по результатам проверок, которые могут стать особенно болезненными для компаний, у которых есть проблемы с ликвидностью.

В настоящее время налоговые риски сильно влияют на развитие и экономическую безопасность государства в целом, следовательно работа налоговых органов должна быть более качественной, чтобы обеспечить наполняемость федерального, регионального и местного бюджета.

В финансовой деятельности предприятия система управления налоговыми рисками должна быть самостоятельной системой.

В финансовой деятельности предприятия управление налоговыми рисками, предполагает возможность целенаправленного уменьшения вероятности возникновения рисков и минимизацию негативных последствий, связанных с процессом налогообложения, а эффективность организации управления риском во многом зависит от классификации риска.