Ввиду распространенного мнения о том, что кредитные организации в Российской Федерации более склонны к максимизации собственной прибыли в ущерб национальной экономике, а не к выполнению прямой обязанности обеспечения посреднических функции в предоставлении и абсорбировании денежных средств в экономике, был проведен эконометрический анализ на наличие взаимосвязи между чистыми требованиями Банка России к банковскому сектору и чистыми иностранными активами банков. Результаты исследования демонстрируют значимость усиления контроля со стороны государства за выполнением кредитными организациями требований Центрального Банка Российской Федерации о целевом использовании государственных средств.

С целью выявления связи между получением средств банками от центрального банка и вложениями в иностранные активы были выбраны следующие агрегированные показатели бухгалтерской отчетности, регулярно публикуемые Банком России в рамках Бюллетеня Банковской статистики: чистые иностранные активы кредитных организаций и чистые требования Банка России к кредитным организациям. Согласно определению, приводимому в изданиях Банка России, [1], чистые иностранные активы представляют собой сальдо активных и пассивных операций кредитных организаций с нерезидентами в иностранной валюте, в валюте Российской Федерации и драгоценных металлах. Чистые иностранные активы кредитных организаций представлены в таблицах «Обзор кредитных организаций», а чистые требования центрального банка рассчитаны исходя из данных таблиц «Обзор центрального банка» как сальдо активных и пассивных операций Банка России с кредитными организациями по предоставлению последним средств на возвратной основе в валюте Российской Федерации, в том числе посредством заключения сделок РЕПО, прямого кредитования и участия центрального банка в капиталах кредитных организаций.

Методика исследования основана на эконометрическом анализе исторической взаимосвязи между рассматриваемыми переменными с помощью моделей с распределенными лагами [3]. Анализ проводился на месячных данных, охватывающих период с января 2012 года по февраль 2015 года – всего 38 наблюдений. Переменные рассматриваются в логарифмах, сезонная корректировка проведена по методу, представленному в работе [4]. Согласно расширенному тесту Дикки-Фулера, результаты которого представлены в следующей таблице, обе переменные являются стационарными в разностях.

Таблица 1

Результаты расширенного теста Дикки-Фулера

|

Переменная |

Значение P-value для переменной в уровнях |

Значение P-value для переменной в разностях |

|

Чистые иностранные активы |

0,31 |

0,04 |

|

Чистые требования центрального банка |

0,37 |

0,00 |

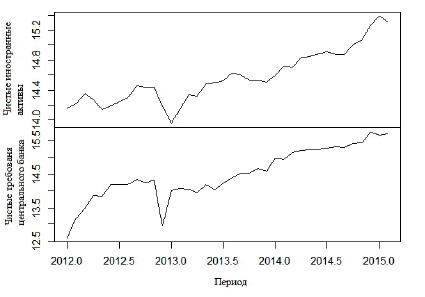

Далее представлены графики рассматриваемых переменных:

Рис. 1. Графики рассматриваемых переменных

Представленные на рис. 1 графики демонстрируют динамику чистых иностранных активов банковского сектора (верхний график) и чистых требований Банка России к кредитным организациям за период с января 2012 года по февраль 2015 года. Как видно из представленного выше графика, динамика изменения исследуемых показателей практически идентична: совпадает общий тренд и многие пиковые значения. Значение показателя корреляции между чистыми иностранными активами кредитных организаций и требованиями центрального банка находится на очень высоком уровне, равном 0,88 и является значимым. Графически зависимость между показателями можно проиллюстрировать с помощью следующего рисунка:

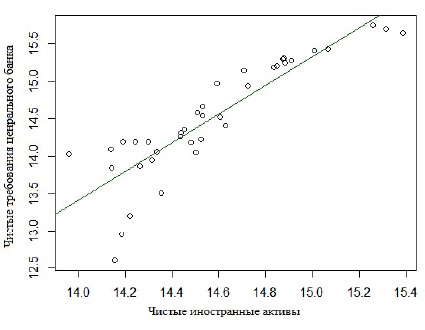

По оси X на рисунке отложены чистые иностранные активы, по оси Y – чистые требования центрального банка. Каждая точка графика сопоставляет значения показателей в один момент времени. Положительный наклон регрессионной линии свидетельствует о наличии устойчивой связи между показателями. Становится очевидным, что большим значения показателя, отражающего кредитование банковского сектора страны центральным банком, соответствуют большие значения чистых иностранных активов.

Рис. 2. Иллюстрация зависимости между исследуемыми переменными

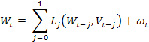

Проанализируем наличие связи между переменными, используя эконометрические модели с распределенными лагами:

(1)

(1)

где

– чистые иностранные активы в момент времени t,

– чистые иностранные активы в момент времени t,

– требования центрального банка к кредитным организациям в момент времени t,

– требования центрального банка к кредитным организациям в момент времени t,

– остатки регрессии в момент времени t,

– остатки регрессии в момент времени t,

– лаговый оператор порядка j. Оценка модели осуществлялась двумя способами. В первом случае анализировалась зависимость в уровнях согласно уравнению:

– лаговый оператор порядка j. Оценка модели осуществлялась двумя способами. В первом случае анализировалась зависимость в уровнях согласно уравнению:

(2)

(2)

Во втором компонента требований центрального банка была разложена на две составляющие, с целью выявления степени влияния изменений данного показателя на уровень чистых иностранных активов. В результате получилось следующее уравнение:

(3)

(3)

Результаты оценки качества рассматриваемых моделей представлены в следующей таблице.

Таблица 2

Результаты оценки качества полученных моделей

|

Переменная |

Уравнение (2) (P-value) |

Уравнение (3) (P-value) |

|

Тест Шапиро-Уилка на нормальность остатков |

0,83 |

0,14 |

|

Тест Голдфельда-Куандта на гомоскедастичность остатков |

0,98 |

0,98 |

|

Тест Бройша-Годфри на отсутствие автокорреляции в остатках |

0,32 |

0,48 |

|

Значение коэффициента детерминации |

1 |

1 |

Согласно результатам тестирования, обе модели удовлетворяют стандартным условиям нормальности и гомоскедастичности остатков регрессии, а также тесту на отсутствие в них автокорреляции. Значение коэффициента детерминации R-квадрат в обоих случаях близко к единице, что говорит об очень высокой объясняющей силе рассматриваемых моделей.

Далее представлены результаты оценки описанных выше уравнений:

Таблица 3

Результаты оценки регрессий

|

Переменная |

Уравнение (2) (значение / P-value) |

Уравнение (3) (значение / P-value) |

|

Чистые требования центрального банка |

0,10 |

- |

|

Изменение чистых требований центрального банка |

- |

0,12 |

|

Чистые требования центрального банка (первый лаг) |

- |

0,09 |

|

Чистые иностранные активы кредитных организаций (первый лаг) |

0,90 |

0,91 |

Оценка модели согласно уравнению (2) демонстрирует тот факт, что на уровень чистых иностранных активов кредитных организаций на 90% оказывает влияние собственная динамика в прошлом периоде и на 10% динамика чистых требований центрального банка к кредитным организациям в текущем периоде. Исходя из этого можно сделать вывод о том, что как минимум 10% от чистого объема средств, выделяемых Банком России в банковский сектор расходуются на покупку иностранных активов. Рассмотрим структуру международных активов банковского сектора Российской Федерации [2].

Таблица 4

Структура иностранных активов банковского сектора (млрд. долл.):

|

Остаток на 01.01.2015 |

Доля в общем объеме |

|

|

Активы, из них: |

276 |

100% |

|

Прямые инвестиции |

12 |

4% |

|

Портфельные инвестиции |

40 |

14% |

|

Производные финансовые инструменты |

17 |

6% |

|

Прочие инвестиции, из них: |

207 |

75% |

|

- текущие счета и депозиты |

91 |

33% |

|

- ссуды и займы |

81 |

29% |

|

- наличная иностранная валюта |

17 |

6% |

|

- прочее |

18 |

7% |

На основании данных о структуре иностранных активов банковского сектора Российской Федерации можно сделать следующие наблюдения. Подавляющая доля инвестиций приходится на статью прочих инвестиций, которая представлена в основном текущими счетами и депозитами, а также выданными ссудами и займами в иностранной валюте. Вложения в иностранную валюту в современной экономике осуществляются практически мгновенно без дополнительных издержек при условии наличия соответствующих договоренностей с контрагентами. Этим объясняется подавляющая доля вложений в депозиты в иностранной валюте и средств на расчетных счетах в иностранных активах. Можно сделать предположение, что часть средств, получаемых от Банка России, кредитные организации направляют именно на покупку иностранной валюты и размещают в депозиты в связи с тем, что указанный процесс не требует практически никаких затрат. Уже в дальнейшем становится возможным для банков осуществление вложений указанных средств в виде прямых или портфельных инвестиций, при условии возможности понести дополнительные издержки.

Учитывая тот факт, что вложения в иностранной валюте несут дополнительную инфляционную нагрузку на реальный сектор экономики путем создания избыточного спроса на доллары и евро, занижения при этом курса рубля, напрашивается вывод о целесообразности подобного расходования средств. Кроме наличия инфляционного давления, возникает следующая парадоксальная ситуация. Кредитные организации нашей страны, привлекая средства от центрального банка Российской Федерации по ставке в размере 13,5%, размещают их в дальнейшем в виде ссуд в иностранной валюте по ставке ниже даже минимального уровня, установленного Банком России. Становится очевидным наличие значительных трудностей в функционировании существующего канала банковского кредитования в нашем государстве, напрямую связанное с отсутствием государственного валютного контроля за целевым использованием кредитными организациями средств, предоставляемых Банком России с целью финансирования национальной экономики.

Вторая модель, которая оценена согласно уравнению (3), позволяет определить предполагаемую долю оттока из прироста чистых требований центрального банка в чистые иностранные активы. Для определения указанного соотношения объясняющая переменная была разложена на две компоненты: собственное значение с запаздыванием в один месяц и изменение за последний месяц. Значение коэффициента при лаговом значении чистых иностранных активах кредитных организаций практически не изменилось – теперь оно составляет 0,91. Значение же при изменении чистых требований Банка России к банковскому сектору нашей страны составило 0,12. Это свидетельствует о том, что около 12% прироста чистых обязательств банковского сектора перед центральным банком ежемесячно направляются на покупку иностранной валюты и вложения в иностранные активы для извлечения дополнительной прибыли. Например, за 2014 год рост чистых требований Банка России к кредитным организациям составил 4 730 млрд. руб. Согласно произведенному расчету из указанных средств около 568 млрд. руб. было направлено на покупку иностранной валюты и выведено на зарубежные счета, что повлекло не только обесценение национальной валюты, но и снижение количества ликвидных средств в экономике государства.

Проведенный в настоящей статье анализ одной из причин недостаточно эффективного функционирования канала банковского кредитования в Российской Федерации позволяет сделать вывод о необходимости введения строгого контроля за целевым использованием средств кредитными организациями, получающими финансирование от Банка России. Описанная проблема может быть решена, в частности, прямым ужесточением норм банковской деятельности путем установления размера открытой валютной позиции на нулевом уровне, вместо действующих 10% от размера капитала кредитной организации.

С методической точки зрения предложен один из вариантов мониторинга функционирования канала банковского кредитования в российской экономике. Развитие методик выявления проблемных факторов современного финансового сектора может позволить в будущим не только смягчать последствия кризисных явлений, но и способствовать их предотвращению.