Требование полноты информации означает необходимость системного исследования показателей инвестиционного риска, для всесторонней его оценки, предполагающей использование достаточно больших массивов данных. Если значения характеристик, так или иначе имеющих отношение к оценке риска, будет недостаточно, как с точки зрения динамики за ряд периодов, так и в плане небольшого количества параметров, зафиксированных в один и тот же момент времени, оценки риска также не будут полными. В связи с особой важностью информации для принятия решений по управлению инвестиционным риском, так как неверное решение может повлечь значительные убытки, полнота информации, необходимой для оценки риска, имеет определяющее значение.

Сопоставимость информации также очень важна для корректной оценки риска, так как означает, что получение сравниваемых, либо аналогичных, используемых одновременно для оценки риска показателей должно производиться в один и тот же момент или период времени по одной и той же методике. В противном случае рассчитанные оценки инвестиционного риска не будут достоверными, так как несопоставимость показателей влечет, в частности, невозможность их агрегирования на любом уровне. Несопоставимость при оценке инвестиционного риска часто носит неявный характер, так как некоторые показатели инвестиционной деятельности, особенно размерные, нельзя сравнивать по разномасштабным предприятиям и проектам, что иногда делается. Поэтому при отборе данных для оценки риска необходимо тщательное исследование природы и способа сбора и расчета используемых данных.

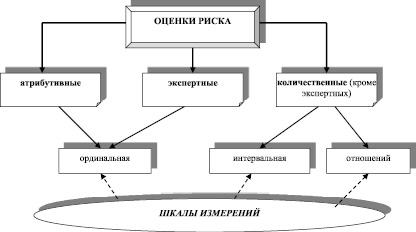

Другим аспектом как проблемы сопоставимости данных о риске, так и выбора типа количественного измерения риска, являются разные шкалы, которые могут использоваться в этом процессе. Выбранная шкала измерений в существенной мере влияет на информативность получаемых оценок, то есть на содержащееся в них количество информации. Различают номинальную, порядковую (ординальную), интервальную шкалы, и шкалу отношений.

Соотношение типов оценок риска и шкал измерений

Соотношение шкал измерений и типов оценок риска представлено наглядно на рисунке.

Номинальные шкалы не находят применения в оценке уровня риска, так как позволяют только относить объекты к некоторому классу, и не дают возможности задания некоторого порядка, в то время как самые простейшие показатели риска все же позволяют ранжировать инвестиционные проекты по степени рискованности. Порядковые, или ординальные шкалы соответствуют атрибутивным оценкам риска, так как позволяют только отнести риск инвестиций к некоторому уровню, но не дают ответа на вопрос о том, на сколько конкретно риск одного проекта выше другого.

Балльные оценки, в том числе получаемые экспертным путем, хотя и отнесенные к количественным, также по своей сути являются измеренными в ординальной шкале, так как баллы, хотя и представляют собой числа, не несут информации о расстоянии между риском упорядоченных объектов. Реальные же количественные характеристики могут быть измеренными либо в интервальных шкалах, либо в шкалах отношений. Наиболее часто применяются интервальные шкалы, в которых возможно не только упорядочение объектов измерения, то есть параметров инвестиционного риска, но и указание конкретного расстояния между ними.

Самое точное, с точки зрения шкалирования, измерение риска может быть проведено с использованием шкалы отношений, которая отличается от интервальной наличием абсолютного нуля. Обычно в качестве примера шкалы отношений приводится температурная шкала Кельвина, либо разные варианты измерения пространственных и временных характеристик. Представляется, что масштабные показатели инвестиционных процессов также измеряются в шкале отношений, ибо имеется возможность указания не только, например, величины ущерба двух проектов, но и конкретного значения, показывающего, во сколько раз они различаются. Вероятность также можно считать характеристикой в шкале отношений, однако она представляет собой специфический параметр риска, работа с которым в существенной мере отлична от масштабных, временных и финансовых показателей инвестиционного проекта, и требует соблюдения определенных правил. Следует отметить, однако, что большинство процедур обработки статистической информации не проводят разграничения между интервальной шкалой и шкалой отношений, и позволяют применять к ним одни и те же методы и приемы.

Как известно, инвестиционные процессы в регионе носят динамический характер, и все инвестиционные проекты, все зависимости от того, классифицируются ли они как кратко-, средне- или долгосрочные, имеют определенную длительность. Это связано с невозможностью получения прибыли мгновенно после того, как финансовые средства были вложены, и представляет собой одну из основных сущностных характеристик инвестиций как экономической категории, и одновременно – как специфического рода деятельности. Поэтому одним из главных показателей единичного инвестиционного проекта и, как следствие, совокупности инвестиционной активности, локализованной в некотором регионе, является время длительности его реализации, фактической или плановой. С течением времени характеристики инвестиционной деятельности, как правило, изменяются, причем иногда достаточно существенно.

Это актуализирует необходимость оценки инвестиционного риска региона не только в статике, но и в динамике, причем динамические показатели имеют первостепенное значение. Кроме того, большинство оценок риска, считающихся достаточно надежными и достоверными, построены на использовании показателей временных рядов, то есть данных об изменении значений инвестиционных характеристик, либо основных параметров деятельности предприятия или региона – субъекта инвестиций, за некоторое, желательно достаточно большое, число периодов времени.

В оценке регионального инвестиционного риска могут использоваться разные интервалы фиксации данных о динамике интересующего показателя. Основное требование заключается в том, чтобы эти данные находились на равных интервалах друг от друга, то есть были бы равноотстоящими. Наименее удобными для анализа являются ежегодные данные, как содержащие информацию, усредненную за достаточно большой период времени, в течение которого значение показателя могло претерпевать существенные изменения. Кроме того, ряду инвестиционных проектов присуща сезонность, которая будет отражаться, в том числе, и в оценках риска, и, под действием синергетического эффекта, может создавать сезонные колебания характеристик инвестиционного риска региона в целом. При использовании для анализа годичных данных возможность выявления наличия, типа и характера сезонности отсутствует. И, наконец, наиболее существенной отрицательной чертой данных такой периодичности является их, как правило, небольшое количество, часто затрудняющее, а в некоторых случаях – исключающее применение достаточно точных сложных математических и математико-статистических методов для оценки уровня инвестиционного риска. Таким образом, такие данные, хотя и встречаются наиболее часто, особенно при рассмотрении показателей мезоуровня, наименее удобны и информативны для оценки инвестиционного риска.

Более перспективными в этом смысле представляются данные, собираемые либо рассчитываемые чаще, чем один раз в год. Однако полугодовые данные в этом смысле незначительно отличаются от годовых, только увеличивая вдвое количество наблюдений. В статистике полугодовые данные рассчитываются, как правило, при разбиении надвое календарного года, что, как известно, не совпадает с сезонным делением годичного цикла. Как было отмечено, часть инвестиционных проектов носит сезонный характер, что может быть связано, в частности, с производством строительных работ, затрудненных на многих территориях в осенне-зимний период. Кроме того, реализация достаточного количества товаров и оказания услуг также в существенной мере сезонна, каковыми являются и соответствующие цены, значительно меняющие финансовые показатели инвестиционного проекта. Примером могут являться инвестиции в сельхозпроизводство, носящие четкий сезонный характер, с достаточно хорошо известными и описанными колебаниями объемов спроса, предложения и цен, не исключая, разумеется, их изменений под влиянием других факторов, которые, в ряде случаев, могут «забивать» сезонные изменения. В то же время очевидно, что сельскохозяйственный год совершенно не совпадает с календарным, поэтому даже полугодичные данные не позволят адекватно оценить изменения важнейших финансовых и маркетинговых показателей проекта.

Помимо необходимости учета сезонности как фактора регулярных циклических колебаний параметров инвестиционных проектов, особенно имеющих длину более двух лет, она представляет важность и как самостоятельная детерминанта инвестиционного риска. Недостаточный анализ данного явления, как и его влияния на инвестиции и их результаты может повлечь серьезные ошибки, и, как следствие, увеличит риск и, возможно, приведет к ущербу. Поэтому представляется целесообразным использование для анализа регионального инвестиционного риска данных большей частоты, то есть ежеквартальных, или даже ежемесячных. Для отдельных предприятий это, как правило, не представляет сложности, так как имеющаяся отчетность позволяет группировать и рассчитывать множество показателей инвестиционной активности. На более высоком уровне агрегирования получение данных такой частоты может столкнуться с рядом проблем, особенно в случае использования информации органов официальной статистики. Как известно, большинство региональных показателей рассчитываются Росстатом как ежегодные, и публикуются в сборниках за два-три года, в связи с чем при необходимости формирования более длительного временного ряда требуется обращение к нескольким последовательным статистическим сборникам, которые могут быть сформированы по разной методологии, что сделает данные несопоставимыми. Кроме того, работа огромного аппарата государственной статистики, как правило, носит весьма длительный характер, поэтому официальные данные более пригодны для ретроспективного анализа, так как цель оценки инвестиционного риска заключается в оперативном реагировании на возникающие угрозы и своевременном использовании предоставляющихся возможностей, для чего информация должна поступать для исследования своевременно. Поэтому, хотя данные государственной и региональной статистики могут и должны использоваться для оценки инвестиционных рисков, их необходимо интегрировать в систему сбора и обработки информации для принятия решений по управлению инвестиционным риском, включающую оперативный сбор данных достаточной для анализа периодичности, получаемой из других источников, в первую очередь, от самих предприятий, как инвесторов, так и реализующих инвестиционные проекты.

Однако квартальные, и особенно ежемесячные данные, хотя и обладают в определенной мере большей информативностью, в сравнении с полугодичными и ежегодными, являются более волатильными, что означает, в частности, что часть данных в получаемых оценках риска будет относиться не собственно к инвестиционному риску, а объясняться случайными единичными колебаниями. Поэтому при оценке инвестиционного риска необходимо применение комплекса математико-статистических методов, позволяющих получать корректные значения показателей с определенной степенью вероятности, в частности, использовать интервальные оценки. Это позволит снизить влияние высокой волатильности ряда данных на получаемые оценки риска и принимать на их основе более обоснованные решения по поводу инвестиционного риска.

Выстраивая предлагаемую в настоящем исследовании методологию оценки региональных инвестиционных рисков с учетом информационной составляющей данной проблемы, необходимо также учитывать, что время, как неотъемлемая характеристика всех экономических, в частности, инвестиционных, процессов, представляет собой один из важнейших факторов порождения риска. Ведь, по сути, риск возникает по причине изменения каких-либо характеристик инвестиционного проекта, предприятия, региона, рыночной конъюнктуры, государственной политики и так далее. Очевидно, что «изменения» непосредственным образом предполагают динамику, то есть «изменение во времени». Поэтому при оценке инвестиционного риска необходимо не только учитывать фактор времени, но и тщательно относиться к выбору горизонта, как ретроспективного анализа, так и прогнозирования, и планирования.

Все вышесказанное позволяет заключить, что оценивание инвестиционного риска не только представляет собой важную задачу при управлении инвестиционным риском, но и является методологически достаточно сложной и комплексной проблемой, требующей учета множества факторов, относящихся к природе и методам сбора и обработки исходной информации. Поэтому система показателей оценки инвестиционного риска региона должна строиться с учетом всех рассмотренных проблем и требований и представлять собой методологически единый комплекс, позволяющий проводить мониторинг инвестиционного риска в регионе на постоянной основе, для того чтобы обеспечивать постоянную актуальную информационную базу для принятия управленческих решений относительно инвестиционного риска регионального уровня.