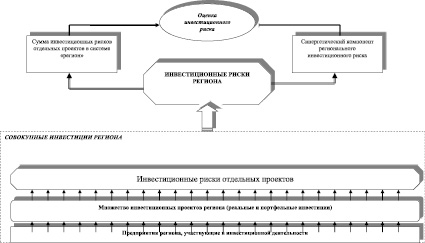

Инвестиционные риски сложноструктурированного мезообразования, как регион, представляют собой объект, оценивание уровня и масштабов которого сопряжено с рядом сложностей, связанных, в первую очередь, с его сущностью. Последняя объясняется, в том числе, причиной комплексности формирования его структуры из элементов инвестиционной активности хозяйствующих единиц, локализующихся на данной территории, при обязательном порождении системного, синергетического эффекта. В связи с этим инвестиционный риск региона, хотя и складывается изначально на основе рисков отдельных реализуемых в регионе инвестиционных проектов, представляет собой более масштабное явление, оценивание которого должно проводиться с использованием методики, учитывающей его специфические особенности. Генезис инвестиционного риска на региональном уровне для целей оценивания представлен на рис. 1.

Множество хозяйствующих субъектов ведут инвестиционную деятельность на данной административной территории, при этом одно предприятие может реализовывать несколько инвестиционных проектов, либо, наоборот, в одном проекте может быть одновременно задействован ряд организаций, что приводит к арифметическому несовпадению числа объектов инвестиционной активности и количества проектов, и, следовательно, усложняет процедуру порождения рисков. Совокупные инвестиции региона, хотя и включают все проводимые инвестиционные проекты, все же представляют собой систему, свойства которой не сводятся к сумме свойств элементов, в частности, из-за наличия региональной инвестиционной инфраструктуры, инвестиционного климата, формируемого, в том числе, административными рычагами поддержки и регулирования инвестиционной деятельности, поэтому генерируемый ими инвестиционный риск не является однородной структурой, что необходимо учитывать при его оценивании.

Каждый инвестиционный проект на микроуровне всегда проходит некоторую процедуру оценки, которая может быть более или менее формализованной, включать различное количество этапов и методов оценки, давать разную точность, и по-разному использоваться ЛПР (лицами, принимающими решения) при принятии решений по проекту, тем не менее, в настоящее время инвестиционную деятельность нельзя представить без соответствующего финансового, налогового, юридического, маркетингового и других элементов обоснования. Существуют достаточно устоявшиеся методы оценки инвестиционных проектов, которые, как правило, дают достаточно информации для управления инвестициями. Совокупная инвестиционная активность региона с фундаментальной точки зрения формируется на основе всех реализуемых на данной административной территории проектов. Однако, так как регион является обособленной единицей исполнительной и законодательной власти, и все экономические процессы, в нем протекающие, подлежат соответствующему контролю и регулированию, на мезоуровне неизбежно возникает системная инфраструктура инвестиционной деятельности, которая представляет собой, в том числе, элемент возникновения риска, и влияет на инвестиционный риск региона в целом, как в сторону возможного увеличения, так и уменьшения. Поэтому система оценивания инвестиционного риска региональной структуры должна включать как суммарный рисковый эффект реализуемых проектов, как базисную составляющую, так и оценку синергетической компоненты риска, порождаемую совокупными инвестиционными процессами региона, с учетом его функционирования как мезоэкономического объекта.

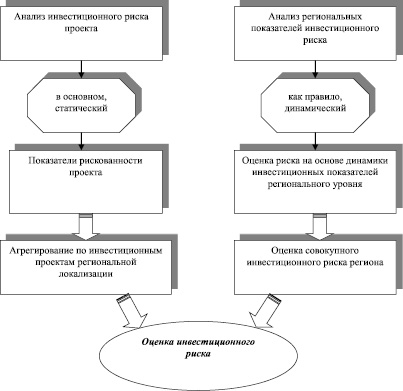

В связи с этим формирование системы оценок инвестиционного риска должно вестись одновременно в двух направлениях: «снизу вверх», от отдельных инвестиционных проектов до мезоуровня, и «сверху вниз», от показателей экономического положения региона, начиная с инвестиционных, до момента их сопряжения с единичными инвестиционными проектами в едином процессе создания инвестиционной деятельности, ресурсов, климата, и, разумеется, инвестиционных рисков региона.

Наглядно процедура формирования системы оценок инвестиционного риска на региональном уровне представлена на рис. 2.

Оно происходит в двух направлениях: «снизу вверх» анализируются инвестиционные проекты, одновременно проводится анализ региональных характеристик инвестиционного риска. Отметим, что, несмотря на учет фактора времени в основных показателях, применяемых при оценке инвестиционных проектов, получаемые значения все же носят статический характер, так как оценивают состояние и риски проекта, имеющего определенную длительность, на конкретный момент, либо период времени, то есть представляют собой статические показатели. Теоретически можно рассчитать последовательность таких показателей в разные периоды времени, и получить таким образом динамическую оценку рисков проекта, однако на практике это нецелесообразно по двум причинам: несопоставимости характеристик проекта на стадии предпроектного анализа и во время его реализации, и отсутствии необходимых данных. Кроме того, подобный анализ в состоянии дать только ретроспективную оценку рисков, что не имеет смысла, так как оценки инвестиционного риска проекта по его завершении не дают возможностей прогнозирования, в том числе из-за несопоставимости разных проектов, имеющих разные масштабы и экономическое содержание. Иными словами, при анализе отдельных проектов, не нарушая общности, можно предполагать, что осуществляется статический анализ инвестиционного риска, который при агрегировании по всем (или большинству значимых для региональной экономики проектов) позволяет получить суммарную оценку инвестиционного риска региона.

Рис. 1. Генезис инвестиционных рисков региона в контексте его оценки

Однако региональный инвестиционный риск, в силу наличия соответствующей инфраструктуры, системного единства и синергетического эффекта, включает, помимо суммы рисковых составляющих отдельных проектов, дополнительную, синергетическую компоненту риска. Причем ее непосредственная оценка в количественном выражении затруднена в силу невозможности выделения именно синергетической компоненты «в чистом виде». В результате анализа показателей экономического и, в том числе, инвестиционного развития региона мы получаем оценку совокупного инвестиционного риска региона, не являющегося, однако, оценкой всего риска, а относящегося только к региону как к мезообъекту инвестиционного риска.

Рис. 2. Формирование системы оценок инвестиционного риска региона

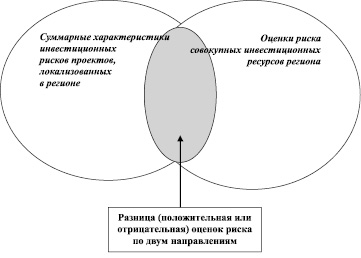

Таким образом, можно заключить, что такой двунаправленный подход к оценке инвестиционного риска региона позволяет получить две оценки риска, не равные друг другу. Их соотношение представлено на рис. 3. Полученные с двух направлений оценки инвестиционного риска региона требуют дооценки и дополнительного сравнения, что в итоге позволяет сформировать сбалансированную систему показателей.

Рис. 3. Соотношение укрупненных компонент оценки инвестиционного риска региона

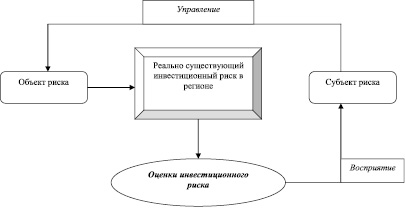

Рис. 4. Место оценок риска в объектно-субъектном управлении инвестиционным риском региона

Несмотря на необходимость формирования сбалансированной системы объективных количественных характеристик инвестиционного риска на региональном уровне, необходимо учитывать объектно-субъектный характер управления им, что обусловливает наличие ряда особенностей, которые сказываются в том числе на принципах оценки риска и их восприятии при осуществлении управления. На рис. 4 изображено место оценок риска в системе объектно-субъектного управления. Регион как объект инвестиционной деятельности порождает риск, становясь тем самым объектом инвестиционного риска. Этот риск представляет собой реально существующее свойство инвестиций в регионе, и, таким образом, может быть оценен. Основными оценками инвестиционного риска, однозначно интерпретируемыми, с помощью которых можно вырабатывать управленческие решения, являются оценки количественные. Однако любые показатели риска всегда проходят через призму субъективного восприятия ЛПР, преломляясь таким образом, чтобы сделать возможным формирование конкретного содержания управляющего воздействия.

Таким образом, любые объективные оценки инвестиционного риска, из-за разницы восприятия отдельными субъектами риска, в итоге приводят к разным управляющим воздействиям, и, соответственно, разным траекториям движения объекта риска. То есть реализуется ли потенциал получения дополнительного дохода, органически заложенный в ситуации инвестиционного риска, или нет, зависит исключительно от конкретного управляющего и его склонности к риску. Управление инвестиционным риском, как сложный процесс, всегда носит субъективный характер. В этих условиях возрастает необходимость формирования системы как можно более объективных показателей риска, в противном случае высокая субъективность оценок, при непредсказуемом взаимодействии с субъективным восприятием ЛПР, может привести к непрогнозируемому возрастанию инвестиционного риска в целом.