Если рассматривать анализ инвестиционных портфелей, он сводится к оценке инвестиционных качеств фондовых активов. Но сфера инвестиционного анализа гораздо шире, она включает анализ, финансово-экономической деятельности предприятий, т.е. микросреды, и ожидания, и другие психологические характеристики участников фондового рынка.

Фондовый рынок находится в различных состояниях, и под каждый цикл рынка нужно использовать определённый тип анализа. Если рынок линеен (находится в направленной фазе), следует применять фундаментальный и технический анализ, причём фундаментальный – в качестве основного метода. Когда рынок хаотичен (не имеет направленности и находится в боковом движении), необходим технический анализ.

Фундаментальный анализ основывается на попытке определения количественных показателей будущего развития компании или каких-либо фондовых активов. Фундаментальный анализ требует наличия определённой доступной информации, на основании которой осуществляется прогнозирование базисных активов.

Этот анализ предполагает полноценное рассмотрение всех важных макро- и микроэкономических, политических, социальных, психологических, экологических и прочих факторов, которые могут влиять на цены активов. Все эти факторы являются фундаментальными факторами экономики, поскольку определяют условия осуществления экономических, в том числе инвестиционных, процессов. Фундаментальный анализ – это анализ факторов, влияющих на стоимость ценной бумаги.

Существует несколько уровней фундаментального анализа:

- Анализ экономики;

- Анализ отрасли;

- Анализ компании.

Цену на любой актив определяет спрос, а спрос не может появится, если деньги слишком дорогие или не доступны. Из-за этого анализ начинается не с изучения компании и ее отчётности, а с оценки текущей ситуации в мире и в экономике страны. Так как если рынок перегрет и экономится в стагнации, то актив не будет расти даже самый привлекательный.

Анализ экономической статистики и макроэкономических индикаторов даёт инвестору понимание того, насколько текущая ситуация в стране и в мире благоприятна для долгосрочных вложений [8].

Инфляции, политические и эконмические кризисы в редких случаях зависят от фондового рынка, а вот сами влияют на его поведение и предопределяют тренд. Обычно инвесторы выделяют для отслеживания следующие индикаторы:

- Темпы роста ВВП страны;

- Уровень пенсионных накоплений;

- Инфляционные ожидания;

- Прибыли крупных мировых корпораций.

Но их используют не для предсказания движения рынка, а для подтверждения сложившейся тенденции, либо для обнаружения окончания движения и первых сигналов о переломе тренда. Так если рынок продолжает расти, и экономические показатели выходят положительные, то это говорит о здоровье тренда и следует ожидать продолжение роста.

Так, например, анализ внешней среды позволит более рационально анализировать компанию. Например, если при инфляции в 10 %, предприятие показывает рост продаж только лишь в 3 %, то это говорит о том, что компания несёт убытки, а также не поспевает за темпами инфляции.

Если говорить о фундаментальных показателях более подробно, то их можно разделить на следующие типы:

Опережающие – обладающие предсказательной силой. Например, выданные разрешения на строительство. Исторически падение домостроительства происходит за 6 месяцев до рецессии. Текущие – совпадающие, например, индекс промышленного производства. Увеличение ИПП более чем на 10 % за 6 месяцев указывает на возможный рост инфляции, что влечёт за собой падение рынка. Запаздывающие – например ВВП за полугодие, средняя базовая ставка по краткосрочным займам, уровень безработицы.

Для того что бы получать прибыль на рынке, достаточно купить правильный актив, который был предварительно выбран. Но если пренебречь фундаментальных макроанализом, то можно попасть в ситуацию, что актив фундаментально выгоден, недооценён, но куплен не в подходящее время. В этом случае актив не только не принесёт прибыли, но и заставит пересиживать убытки и ваши средства будут в нем попросту заморожены из-за того, что купили актив не в той фазе рынка [4; 5].

Для того что бы определить какая сейчас фаза рынка, нужно анализировать взаимосвязи основные классы активов и их взаимодействия с отраслями.

Первыми на изменения цикла в рынке реагируют облигации. Они первые начинают повышать или падать в цене. Затем к ним присоединяются акции, но это происходит ближе к середине цикла. Следующими присоединяются сырьевые рынки.

Если рассматривать отрасли, то первыми из фазы застоя в фазу роста переходят цикличные и технологичные сектора [8]. И наоборот в случае начала падения в пике роста, первыми начинают падение защитные сектора – здравоохранение, производство товаров повседневного спроса и коммунальные.

В каждой отрасли – есть определённый индивидуальный потенциал роста и прибыльности. Сравнение отраслей между собой позволяет инвестору выявить корреляции между секторами, которые позволят найти неэффективности благодаря которым инвестор может заработать [2].

Эффективность отрасли определяют следующие факторы:

- Жизненный цикл отрасли и стадии ее спада и подъёма: появление, бурный подъем, пик, спад, выход и кризиса.

- Тип отраслевого рынка: олигополия, свободная конкуренция, монополия. Трудность входа в рынок.

- Степень регулировании и контроля государством отрасли.

- Зависимость отрасли от экономических циклов. Например, наиболее цикличными являются компании, производящие сырье, товары длительного потребления, промышленное оборудование.

- Эластичность спроса и наличие товаров заменителей.

Наиболее простым способом спрогнозировать сценарий развития отросли является SWOT анализ.

Макроэкономические факторы влияют по-разному на различные секторы компаний, а также на инвестиционное решение [6].

Например, коммунальные хозяйства с электроэнергетикой не сильно подвержены к изменениям макроэкономической среды, а также слабо реагируют на инфляционные прогнозы.

Акции компаний химической промышленности, а также банки и в принципе весь финансовый сектор сильно подвержен от макростатистики и изменении динамики инфляции [7].

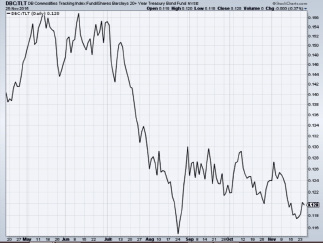

Для роста фондового рынка, бизнес и экономика должны развиваться, а для их развития нужна инфляция. Что бы определить есть ли на рынке ожидания роста инфляции нужно соотнести динамику товарно сырьевых рынков и правительственных облигаций, и акций сектора натуральных ресурсов с акциями производителями товаров повседневного спроса.

Если товарно-сырьевые рынки начинают опережать гос. Облигации, а предприятия сектора натур. ресурсов начинают показывать положительную динамику относительно производителей товаров повседневного спроса, это говорит нам о том, что на рынке присутствуют ожидания роста инфляции [9].

Рис. 1. Динамика товарно сырьевых рынков и правительственных облигаций

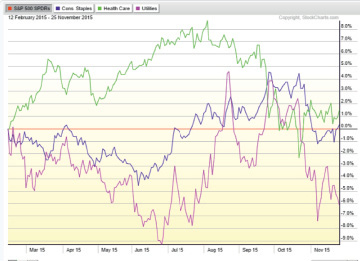

Рис. 2. Динамика акций сектора натуральных ресурсов и акций производителей товаров повседневного спроса

Но эти ожидания роста инфляции должны подтверждаться активностью фондового рынка. Для того что бы понять есть ли на рынке повышения активности, или ее не следует ожидать, нужно соотнести движение индекса брокеров-дилеров к индексу S&P 500.

Соотношение именно этих двух активов взято для анализа в связи с тем, что брокерские дома первые реагируют на изменение активности в рынке, и вследствие, если это соотношение растёт, его можно расценивать как сигнал к повышению активности на рынках [3].

Рис. 3. Динамика движения индекса брокеров-дилеров к индексу S&P 500

Рис. 4. Динамика отраслей защитного сектора относительно индекса S&P 500

Не нужно забывать и про отрасли защитного сектора, и их поведения относительно рынка. Оценить положения секторов можно, соотнося динамику следующих инструментов:

- сектора здравоохранения к рынку акций.

- сектора коммунальных услуг к рынку акций.

- сектора производства товаров повседневного спроса к рынку акций.

Таким образом, следует сделать вывод о том, что когда на рынке инвесторы готовы снова брать на себя риск, защитные секторы снижаются относительно рынка, узнать же как рынок относится к риску, можно сравнить динамику мусорных облигаций к государственным надёжным облигациям. Когда динамика мусорных облигаций выше чем государственные, это сигнал того что на рынке растут аппетиты к риску.