Формирование в российской практике концепции группы компаний, признаваемой для целей налогообложения, связано с понятием консолидированной группы налогоплательщиков (далее – КГН). Данный порядок был установлен Федеральным законом от 16.11.2011 г. № 321-ФЗ. В нем были установлены основные положения, вступившие в действие с 2012 года, касающиеся определения принципов и условий создания консолидированной группы налогоплательщиков, а также порядка расчёта и уплаты налога на прибыль такими участниками.

По итогам первых лет функционирования института КГН можно утверждать, что практическая его реализация имеет ряд проблемных моментов, к которым в первую очередь следует отнести резкое перераспределение налоговых поступлений между бюджетами субъектов Российской Федерации. Наличие недостатков действующего режима налогообложения КГН может свидетельствовать о недостаточной теоретической проработке отдельных его аспектов на этапе его внедрения и позволяет сделать вывод о необходимости разработки мер по его совершенствованию.

Одной из главных предпосылок для признания феномена группы компаний для целей налогообложения и признания группы как самостоятельного субъекта в рамках налоговых отношений является принцип налоговой нейтральности. Однако принцип нейтральности может быть не единственным фактором, обуславливающим наличие в налоговой системе той или иной страны особых правил налогообложения групп компаний. По результатам проведенного исследования режимов налогообложения групп компаний, применяемых в более чем 30 странах, налоговый режим групп компаний является результатом общеэкономической политики государства, и его особенности отражают государственную позицию в отношении стимулирования экономической концентрации и укрупнения бизнеса.

В российской системе налогообложения, в отличие от мирового опыта, выделяют ограничения для отдельных категорий налогоплательщиков, не позволяющих создавать консолидированную группу. В частности, в группу не могут быть включены организации:

- находящиеся в процессе реорганизации или ликвидации при осуществлении процедуры банкротства;

- размер чистых активов превышает размер уставного капитала;

- резиденты особых экономических зон или применяющие специальные налоговые режимы;

- осуществляющие образовательную или медицинскую деятельность, применяющие налоговую ставку 0 % по налогу на прибыль или не признаваемые налогоплательщиком или освобождаемые от обязанности от уплаты налог;

- являющиеся налогоплательщиками налога на игорный бизнес;

- кредитные и потребительские кооперативы и микро-финансовые организации.

При этом участники финансовых рынков (банки, страховые организации, профессиональные участники рынка ценных бумаг, негосударственный пенсионные фонды) могут входить в состав консолидированной группы в случае, если все остальные участники данной группы осуществляют деятельность в аналогичной сфере.

По данным Минфина России и ФНС России за период 2012–2013 гг. было создано 15 консолидированных групп налогоплательщиков. По результатам анализа информации (таблица) можно сделать вывод, что объединение налогоплательщиков в КГН произошло в основном в нефтегазовой, телекоммуникационной, и металлургической отраслях.

Группы налогоплательщиков, зарегистрированные в 2012–2013 гг.

|

Ответственный участник группы |

Отрасль |

Год создания группы |

Число участников на момент создания группы |

|

ОАО «Газпром» |

Нефть и газ |

2012 |

56 |

|

ОАО «НК «Роснефть» |

Нефть и газ |

2012 |

22 |

|

ОАО «Северсталь» |

Металлургия |

2012 |

9 |

|

ОАО «Сургутнефтегаз» |

Нефть и газ |

2012 |

7 |

|

ОАО «НК «Лукойл» |

Нефть и газ |

2012 |

41 |

|

ОАО «НЛМК» |

Металлургия |

2012 |

10 |

|

ОАО «Новатэк» |

Нефть и газ |

2012 |

11 |

|

ОАО «АК «Транснефть» |

Нефть и газ |

2012 |

35 |

|

ОАО «Татнефть» |

Нефть и газ |

2012 |

4 |

|

ОАО «МегаФон» |

Связь |

2012 |

4 |

|

ОАО «Ростелеком» |

Связь |

2012 |

2 |

|

ОАО «Газпром нефть» |

Нефть и газ |

2013 |

8 |

|

Госкорпорация «Росатом» |

Энергетика |

2013 |

34 |

|

ОАО «Мечел» |

Металлургия |

2013 |

16 |

|

ОАО «ГМК «Норильский никель» |

Металлургия |

2013 |

16 |

Несмотря на незначительное количество созданных консолидированных групп, по данным ФНС России поступления от консолидированных групп налогоплательщиков по налогу на прибыль за 2013 г. в консолидированный бюджет РФ обеспечило 21,4 % от общего объема по налогу. В следующий налоговый период 2014 г. объемы поступлений возросли на 0,5 %, составив 21,9 % от общего объема налога на прибыль. Вместе с тем в 2014 г. создание КГН и присоединение к ним новых участников было приостановлено Правительством РФ с отсрочкой до 01.01.2018 г.

Материалы и методы исследования

В качестве научного исследования нами применен метод полиномиальной интерполяции. На основе сформированных эмпирических данных получено функциональное описание состава и структуры налоговой базы по консолидированным группам налогоплательщиков, расположенным на территории РФ. В качестве финансовых показателей взяты официальные данные ФНС России за период с момента начала формирования КГН в 2012 г. до налогового периода 2014 г. размера налоговой базы консолидированных групп по всем восьми субъектам РФ и в целом по стране. Выдвинутая гипотеза была проверена методами дисперсионного анализа и получено заключение о влиянии регионального аспекта на формирование налоговой базы по КГН.

Выбор в качестве эмпирической основы налоговой базы является наиболее полным отражением финансово хозяйственной деятельности организаций, поскольку является стоимостной, физической или иной характеристикой объекта налогообложения и представляет собой величину налоговых начислений на единицу измерения налоговой базы.

Применённый метод интерполирования по КГН за исследуемый период позволил сформировать следующие положения. Учитывая небольшой объем выборки для исследования влияния создания КГН на общую величину налоговой базы по стране в целом, нами проведен анализ изменения доли налоговой базы КГН к объему налоговой базы в целом по каждому субъекту РФ (региону РФ). При этом функциональная зависимость доли на временном промежутке должна удовлетворять следующим условиям:

lim(t→+∞)*f(t) = 1 * lim(t→+∞) f(t) = 0; 0 ≤ f(t) ≤ 1.

Данным обстоятельством обусловлено применение полиномиальной схемы интерполирования.

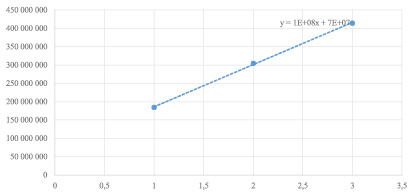

В разрезе субъектов РФ за исследуемый период 2012–2014 гг. рост соотношения налоговой базы КГН отмечен только в трех субъектах РФ (Северо-западный, Северный и Дальневосточный округ). При этом в Северо-Западном федеральном округе прирост налоговой базы по КГН является наибольшим. Исследования результатов интерполирования эмпирических наблюдений характеризуются углом наклона касательной (СЗФО) к графику функциональной зависимости, определяющей скорость изменения функции. При этом коэффициент при переменной составил положительную величину (k = 0,1297), что обосновывает положение об увеличении значения функции с течением времени (рис. 1).

Рис. 1. Функциональная зависимость налоговой базы по КГН по Северо-западному федеральному округу за период 2012–2014 гг.

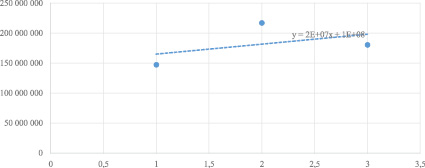

Для Северного округа РФ коэффициент составил также положительное значение (k = 0,021), подтверждающим фактор положительной динамики. Однако фактический рост налоговой базы по КГН в этом округе значительно ниже, чем в Северо-Западном округе (рис. 2).

Рис. 2. Функциональная зависимость налоговой базы по КГН по Северному федеральному округу за период 2012–2014 гг.

Положительная тенденция наращивания налоговой базы по КГН отмечена по Дальневосточному округу (k = 0,115), рост ниже, чем в Северо-Западном РФ, но больше в 5 раз, чем в Северном округе РФ.

В разрезе остальных субъектов РФ за исследуемый период 2012–2014 гг. отмечена отрицательная динамика снижения объема налоговой базы по КГН. При этом Северокавказский федеральный округ показал наибольший темп падения величины налоговой базы в относительных цифрах. В этом случае нами применена производная функции, описывающей данную зависимость. Касательная к этой функции характеризуется отрицательным коэффициентом при аргументе, определяющим период исследования (k = – 0,14). В остальных субъектах РФ отмечена менее отрицательная динамика по коэффициентам. В частности, для Центрального федерального округа k = – 0,0235, Поволжского федерального округа k = – 0,0416, Южного федерального округа k = – 0,0625 и Уральского федерального округа k = – 0,0367.

Результаты исследования и их обсуждение

За исследуемый период рост соотношения изменения налоговой базы по КГН, расположенных на территориях восьми субъектов РФ показал разнонаправленные векторы изменения величины долей. Это позволило сформулировать следующее утверждение в виде влияния фактора самого региона на величину формирования КГН налоговой базы вне зависимости от внешних экономических факторов. При этом на расширение объема налоговой базы в таких регионах страны повлияла возможность применения пониженной ставки налога на прибыль с 18 до 13,5 % как для ответственного участника группы, так и для его участников группы. В этом случае расширение объема налоговой базы позволяет пропорционально увеличить размер суммы получаемой прибыли, приходящейся на конкретного участника или его обособленного подразделения при уплате налога на прибыль, подлежащего к уплате в бюджет конкретного субъекта РФ.

Большинство российских экономистов при оценке последствий введения в налоговую систему КГН в первую очередь отмечают снижение самих налоговых поступлений в бюджетную систему. Такие оценки являются неоднозначными, поскольку увеличение за период 2012–2014 гг. объема налоговой базы КГН зависит только от фактора применения отдельными субъектами РФ пониженных ставок налога на прибыль в отношении КГН, занимающихся определенными видами деятельности. В частности, добычей и переработкой нефти и газа, производством нефтепродуктов и их реализацией, транспортировкой нефти, нефтепродуктов и газа, добычей алмазов и оптовой торговлей драгоценными камнями. Следует отметить, возможность применения пониженной ставки, которая может быть одной из причин снижения налоговых поступлений, находится в компетенции субъектов РФ. В этом случае ее введение может свидетельствовать об отсутствии у регионов значительных рисков, связанных с выпадением определенной суммы поступлений по налогу на прибыль, и заинтересованностью повышения конкурентоспособности и инвестиционной привлекательности конкретного региона.

Выводы

Однофакторный дисперсионный анализ на основе официальных данных КГН по всем регионам РФ с учетом критерия Фишера-Снедекора показал значительное влияние такого фактора как субъект РФ, в котором КГН формирует налоговую базу. В общем случае на снижение налоговых поступлений в бюджеты субъектов РФ при применении режима налоговой консолидации влияют факторы:

– применение участниками группы пониженной ставки в части налога, уплачиваемого в бюджеты субъектов РФ;

– полученный участниками группы убыток в результате их деятельности.

Действующая система налогообложения КГН в России требует более тщательного изучения, с учетом практического опыта её применения в различных мировых странах.

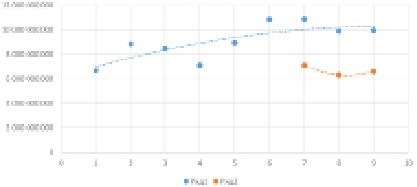

В качестве цифровых данных взяты официальные данные ФНС России формирования общей налоговой базы по налогу на прибыль по всем налогоплательщикам за налоговые периоды 2006–2014 гг. и объема налоговой базы по КГН с момента начала их формирования в 2012 г. до налогового периода 2014 г. Обработанные нами статистические данные с помощью метода полиномиальной интерполяции определили устойчивую тенденцию за исследуемый период к увеличению объема налоговой базы по стране в целом, вне зависимости от наличия КГН. Вместе с тем следует отметить, что несмотря на некоторое падение налоговой базы по КГН сформированный прогноз на следующие налоговые периоды является положительным. Обоснованный прогноз нами оценен на основе положений угла наклона касательных по налоговой базе КГН и отражающей тенденцию изменения величины налоговой базы в положительную динамику (рис. 3). При этом угол наклона касательной определяется ее коэффициентом k при переменной и характеризует рост (k > 0) либо падение (k < 0) исследуемой величины объема налоговой базы.

Рис. 3. Тенденции изменений налоговой базы по КГН за период 2012–2014 гг. и общим категориям налогоплательщиков за период 2006–2014 гг.

Таким образом увеличение объема налоговой базы по всем налогоплательщикам за 2015 год принимается с ростом, так как k = + 0,7. В свою очередь изменение объема налоговой базы по КГН так же принимается с ростом, поскольку k = + 0,8. При этом общую тенденцию по снижению налоговой базы в стране и по КГН в частности за период 2013–2014 гг. налога прибыль нельзя однозначно относить к негативным последствиям ввиду ряда причин.

Во-первых, создание преференций для компаний в виде возможности сальдирования в текущем периоде прибыли и убытков участников консолидированной группы было изначально поставлено в качестве одной из целей при разработке российской концепции налоговой консолидации. Таким образом, компаниям предоставляются дополнительные ресурсы для их развития, роста экономики и потенциального увеличения налоговых поступлений в будущем.

Во-вторых, возможность применения пониженной ставки, которая может быть одной из причин снижения налоговых поступлений, находится в компетенции самих регионов страны. Ее введение может свидетельствовать об отсутствии у регионов значительных рисков, связанных с выпадением определенной суммы поступлений по налогу на прибыль, и заинтересованностью повышения конкурентоспособности и инвестиционной привлекательности региона.

Учитывая значимую роль консолидированных групп для налоговой системы, представляется, что определение направлений дальнейшего развития института налоговой консолидации должно проводиться с учетом целей и задач реализуемой в настоящее время налоговой и бюджетной политики.