В мировой практике распределение гостиничных услуг осуществляется по большому количеству каналов. К таковым относятся: прямые продажи, продажи через сайт гостиницы, турагентство, централизованные (корпоративные) системы бронирования, онлайновые турагентства, виртуальные туристские сообщества, туроператоры, сайты туроператоров, глобальные системы бронирования, консолидаторы, аукционы, мобильные приложения, компании-представители, сайты компаний-представителей, системы управления дестинациями, туристские информационные центры [2].

По данным консалтинговых агентств, несмотря на широкое развитие интернета и социальных сетей, онлайновые каналы распределения занимают всего 45 % всех бронирований в 2015 г. Это означает, что большая доля бронирований приходится на традиционные способы бронирований: телефон, стойка ресепшн, event-агентства, т.е. минуя онлайновые каналы. Следует понимать, что доля онлайновых каналов распределения постоянно растет, но в настоящий момент они не являются единственным средством [4].

Развитие гостиниц в составе гостиничных сетей идет в три раза быстрее, чем развитие независимых гостиничных предприятий [3]. Для независимых гостиничных предприятий электронные каналы важнее, чем для сетевых: на долю независимых гостиниц приходится 58 % бронирований в мире, а в Европе даже больше – 74 %. Большинство из них приходится на сервисы Booking.com и Priceline.com, как более распространенные именно в Европе (в остальном мире к ним добавляется еще Expedia.com).

При поиске гостиницы турист посещает разное количество и типы сайтов, например, британцы осуществляют в среднем 35 визитов на туристские сайты, в частности, TripAdvisor.com и популярные сайты онлайновых турагентств, американцы делают в среднем 38 визитов уделяя большее внимание сайтам самих гостиниц и авиакомпаний [6].

В Европе в 2015 г. 71 % валового объема бронирований пришлось на онлайновые турагентства. В этом регионе наибольшей популярностью пользуется Booking.com: 87 % гостиничных предприятий считают этот сервис наиболее полезным среди онлайновых турагентств [5]. На втором месте по полезности и популярности стоит TripAdvisor.com, особенно для независимых гостиничных предприятий.

В настоящий момент только половина независимых гостиниц Европы имеют средства бронирования своих номеров через интернет. В Российской Федерации таких гостиниц в разы меньше. Много гостиниц применяют псевдо-онлайн бронирование (без связи с системой управления гостиницей и моментального подтверждения) [8].

Таким образом, электронные каналы распределения гостиничных услуг выступают элементом, обладающим высоким потенциалом. Гостиничным предприятиям РФ, особенно на развивающихся рынках, необходим четкий подход, определяющий как и по каким каналам продать свой гостиничный продукт наиболее эффективно [7].

Цель исследования

Целью данного исследования выступает анализ существующих подходов к работе с каналами распределения гостиничного продукта, разработка рекомендация по совершенствованию методов работы с онлайновыми каналами для предприятий гостиничной индустрии развивающихся туристских дестинаций Российской Федерации. Для этого проанализирована статистика параметров бронирования гостиниц развитых и развивающихся туристских центров РФ, проведено исследование особенностей работы с каналами распределения.

Результаты исследования и их обсуждение

Работа российских гостиниц с каналами распределения выступает важнейшим моментом. Для демонстрации подходов рассмотрим как российские гостиницы представлены в электронных каналах. Исследованы 11 гостиничных предприятий. Сравниваются результаты 6 крымских гостиниц как представителей развивающегося гостиничного рынка, а также знаковые гостиницы Москвы, Санкт-Петербурга и Сочи. Задача анализа – сравнение подходов к работе с каналами и ценообразованию. Бронирование осуществлялось на период с 4 по 8 апреля 2016 г. – сезон средней активности без каких-либо случайных факторов, влияющих на спрос. Бронировался стандартный двухместный номер. Анализ проведен на основе данных мировых туристкох порталов Booking, Expedia, HRS, Hotels, к которым добавлены результаты российских порталов OZON, Ostrovok и сайтов самих гостиничных предприятий. Результаты представлены в таблице.

Результаты исследования демонстрируют различные подходы к работе с электронными каналами. Первое, на что следует обратить внимание, – представительство гостиниц в исследуемых сервисах. Во-первых, полное отсутствие гостиниц Крыма в мировых системах Expedia и Hotels. В настоящий момент это связано с санкциями против РФ. Кроме того, Крым на этих порталах до сих пор относится к Украине. Те порталы, на которых крымские гостиницы прсутствуют, используются не в полной мере: некоторые гостиницы не продаются на datravel и HRS.

Одна из крупнейших и известнейших гостиниц Крыма, «Ялта Интурист» показывает наихудшие результаты: она не представлена нигде, кроме datravel и Ostrovok. Ей проигнорирован даже самый популярный в Европе портал Booking, что вызывает некоторое недоразумение, поскольку номерной фонд этого гостиничного предприятия очень большой: 1186 номеров, 10 ресторанов и баров.

В целом, рассматриваемые гостиницы Крыма на этот момент используют только 54 % потенциала электронных каналов (для сравнения, прочие исследованные гостиницы используют 74 %), что само по себе вызывает вопрос: как можно повысить эффективность деятельности, если гостиница не хочет сама себя продавать?

Во-вторых, следует рассмотреть структуру цен по различным порталам и сайтам гостиниц. Здесь видно, что, как и во всем мире, гостиницы придерживаются двух подходов: «паритета цен» и работы с каждым каналом отдельно. Ярким представителем концепции «паритета цен» выступает «Swissotel Резорт Камелия» в Сочи: все каналы продают ее по одной и той же цене, включая даже собственный сайт гостиничного предприятия.

«Sochi Radisson Blu Paradise Resort & Spa» фактически также работает по этой концепции за исключением продаж на datravel и Ostrovok. Скорее всего несоответствие цен на этих сервисах связано с переориентаций на другие каналы.

Такие представители гостиничного бизнеса как «Бельмонд Гранд Отель Европа» и «Балчуг Кемпински Москва» на международных порталах используют тот же «паритет цен», а для российских каналов делают скидку. Следует также обратить внимание на сравнение цен на номера на исследуемых сервисах и сайтах самих гостиниц. «Гранд Отель» продает номера на своем сайте дешевле, а «Балчуг» – дороже. В этой ситуации более эффективным с точки зрения рентабельности представляется деятельность московской гостиницы, поскольку при подажах через потралы следует учитывать комиссию, которая будет выплачена в случае осуществления бронирования. Кроме того, при продаже через свой сайт дешевле, как это делает «Гранд Отель», может возникнуть конфликт с порталами, поскольку объемы продаж у них будут снижаться. Такой кофликт и произошел в недавнем времени с известным московским туроператором.

Сочинский отель «Имеретинский» показывает самое больше разнообразие цен по каналам. Разница в цене на номер колеблется от 3,2 до 6,1 тыс. руб. Однако гостиница представлена практически на всех каналах.

Противоположную ситуацию демонстрируют гостиницы развивающегося рынка Крыма. «Ялта Интурист» практически не представлен на разных каналах, а его цены на номера везде различны. «Вилла Елена» представлена на 62 % каналов, причем на двух каналах по одной цене, еще на двух – по другой и еще на одном по третьей. «best Western Sevastopol» фактически работает по «паритету цен», однако на собственном сайте продает номера дешевле. Его представительство также равно 62 %. «Аквамарин» показывает полный разброс цен при 62 %-ном представительстве. «Крымский бриз» по трем каналам имеет паритет, цена соответствует цене на собственном сайте, представлен на 75 % каналов.

Таким образом, гостиницы развивающихся рынков во-первых, слабо представлены на различных каналах, а во-вторых, ценообразование по каналам носит не совсем приемлемый характер. В этом случае можно рекомендовать следовать стратегиям, применяемым лидерами гостиничного рынка, в частности, шире применять концепцию «паритета цен» на текущем этапе развития.

Рассмотрим эту концепцию более подробно. Основная идея концепции заключается в следующем: не важно, по какому каналу клиент купил номер, на любом из них будет одна и та же цена. Такая стратегия очень хороша, если гостиница не планирует разнообразие предложений. Однако, в этом случае отсутствует возможность какой-либо переориентации клиентов на определенный канал продаж, например, на собственный сайт. Если у гостиницы есть несколько мощных каналов продаж, можно обеспечить паритет только для них, а другим – повысить тариф; в этом случае может случиться ситуация, когда «обиженные» каналы просто прекратят показывать гостиницу в результатах поиска [10].

Следует учитывать, что паритет цен устанавливается для публичных предложений на сайтах, что оставляет возможность работы со специальными тарифами, которые гостиницы могут предлагать по своему закрытому списку гостей.

Цены на номера на популярных онлайновых ресурсах и сайтах гостиниц

|

Отель |

Цена за сутки, руб. |

|||||||

|

Сайт отеля |

datravel. com |

Booking. com |

Expedia. com |

HRS. com |

Hotels. com |

Ozon. Travel |

Ostrovok. ru |

|

|

«Ялта Интурист», Ялта |

3948 |

4361 |

нет |

нет |

нет |

нет |

нет |

4047 |

|

«Ореанда», Ялта |

6400 |

11648 |

8800 |

нет |

нет |

нет |

8888 |

5897 |

|

«Вилла Елена», Ялта |

12996 |

нет |

12996 |

нет |

13851 |

нет |

13851 |

13014 |

|

«Best Western Sevastopol», Севастополь |

4960 |

нет |

6200 |

нет |

6200 |

нет |

6200 |

5825 |

|

«Аквамарин», Севастополь |

6300 |

6566 |

6300 |

нет |

нет |

нет |

7140 |

6047 |

|

«Крымский бриз», Ялта |

12000 |

13260 |

12000 |

нет |

12000 |

нет |

12000 |

11275 |

|

«Балчуг Кемпински Москва», Москва |

18000 |

нет |

16992 |

$183 (16992) |

16992 |

(16992) $183 |

15018 |

13747 |

|

«Бельмонд Гранд Отель Европа», СПб |

15930 |

нет |

17700 |

$191 (17700) |

нет |

17700 ($191) |

12244 |

9597 |

|

«Swissotel Резорт Камелия», Сочи |

8625 |

8625 |

8625 |

$93 (8625) |

8625 |

8625 |

8625 |

7847 |

|

«Sochi Radisson Blu Paradise Resort & Spa», Сочи |

7200 |

7888 |

7200 |

$78 (7200) |

7200 |

7200 ($78) |

7200 |

7024 |

|

«Имеретинский», Сочи |

5300 |

нет |

5032 |

$61 (5700) |

6100 |

5700 ($61) |

5700 |

3247 |

Для сайтов бронирования «вслепую» (например, Priceline) невозможно отслеживать паритет, поскольку цена продажи на этих сайтах неизвестна и определяется только в момент совершения бронирования.

Невозможно соблюдать паритет цен при пакетных продажах. Онлайновые сервисы требуют некоторого времени для обновления предложений гостиниц. Однако, пакетные продажи дают возможность гостиничным предприятиям обойти требования паритета. Гостиница на своем сайте может размещать такие пакеты с целью привлечь клиента. Пакетные продажи представляют собой скрытую скидку и могут применяться гостиницами для увеличения продаж через собственный сайт, не нарушая требований онлайн-сервисов. По результатам исследований, большинство туристов при поиске гостиницы идет сначала на сайты онлайновых сервисов, а найдя там подходящую гостиницу, идут уже на ее собственный сайт и бронируют номер именно там. Именно для этого и нужен паритет цен порталов и собственного сайта. Следует также отметить, что не все категории номеров гостиницы могут продаваться через порталы, поэтому можно не поддерживать паритет цен та такие категории и применять к ним любые другие ценовые стратегии [9].

Таким образом, паритет цен важен для большинства гостиничных предприятий. В периоды спада многие гостиницы вообще не могут существовать без электронных каналов продаж, что делает применение паритета практически обязательным.

Важным вопросом работы с каналами продаж выступает стоимость бронирования для гостиницы. По данным агентства Hotelsmag.com, стоимость каналов распределения гостиницы в среднем следующая: корпоративный сайт сетевой гостиницы – 2–5 долл. на бронирование; сайт независимой гостиницы – 8,5–12,5 долл.; телефон сетевой гостиницы 6–10 долл.; телефон независимой гостиницы – 10–15 долл.; онлайн турагентства для сетевых брендов – 40–120 долл. (при условии 20 %-ной комиссии, двухдневном проживании и средней цены от 100 до 300 долл. за ночь); онлайн турагентства для независимых гостиниц – 75–150 долл. (при условии 25 %-ной комиссии, двухдневном проживании и средней цены от 150 до 300 долл.); глобальные системы бронирования для сетевых – 24,5–66 долл. (при условии оплаты за транзакцию в размере 4,5–6 долл, 10 %-ной комиссии турагентства, двухдневном проживании и средней цены 100–300 долл.); глобальные системы для независимых гостиниц – 42,85–74,5 долл. (при условии оплаты за транзакцию в размере 12,85–14,5 долл, 10 %-ной комиссии турагентства, двухдневном проживании и средней цены 150–300 долл.).

Фактически, наблюдается своего рода парадокс: статистика результатов работы гостиницы не соответствует рентабельности ее деятельности. Например, гостиница продала номер за 100 долл. через онлайн канкл с комиссией 15 %, и номер за 90 долл. напрямую. В первом случае показатель средней цены будет выше, но рентабельность будет выше во втором случае. В этой ситуации становится невозможно оценивать эффективность работы гостиницы с помощью стандартных показателей. Основными показателями доходности гостиницы считаются валовая операционная прибыль на номер (GOPPAR) и доход на номер (RevPAR), разница между которыми состоит в том, что при расчете GOPPAR учитываются все операционные расходы гостиницы [1]. Проблема этих показателей состоит в том, что по ним невозможно понять и определить эффективность системы ценообразования и распределения гостиницы. В этих условиях возник новый показатель – NREVPAR – чистый доход на номер (Net Rooms Revenue per Available Room).

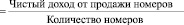

Рассчитывается по формуле:

,

,

где чистый доход от продажи номеров рассчитывается как разница между доходом от продажи номеров и стоимостью канала, комиссией канала, комиссия турагентства и т.п.

Чистый доход можно измерять не только по гостинице в целом, но также и по каждому маркетинговому сегменту. Такой подход может привести к расчету не просто средней цены ADR, а к расчету чистой средней цены NADR (Net Average Daily Rate) на каждый рыночный сегмент или канал распределения. Кроме того, чистый доход и чистая средняя цена могут использоваться для анализа корпоративных бронирований, прямых продаж, групп, турагентств, туроператоров и оптовых продавцов. Для правильного расчета необходимы точные сведения о процентах комиссии и стоимости транзакций. Кроме указаного показателя можно дополнительно использовать и стандартные экономические показатели эффективности каналов распределения: рентабельности инвестиций в рекламу ROAS (Return on Ad Spend) и простой коэффициент рентабельности инвестиций ROI (Return of Investments).

Заключение

В современном гостиничном бизнесе огромную роль играет эффективная работа с каналами распределения. Доля электронных каналов распределения постоянно возрастает, поэтому работе с ними необходимо уделять самое большое внимание. Анализ гостиничных предприятий развивающихся туристских рынков Российской Федерации показывает, что работа с каналами распеделения носит несистемный характер, ценообразование на номера по каналам носит не всегда эффективный характер. В этих условиях необходима разработка четких стратегий работы с каналами, в частности соблюдение условий «паритета цен», а также необходимость постоянного контроля эффективности каналов и самого гостиничного предприятия с учетом недостатков ипользующихся в настоящий момент показателей.