Одна из главных задач нашего государства – укрепление финансовой базы регионов и муниципальных образований. Вопрос экономической самостоятельности муниципальных образований стоит на первом месте, поэтому, прежде всего, необходимо обеспечить экономический рост, усилить независимость и сбалансированность местных бюджетов, которые в совокупности образуют основу бюджетной системы нашей страны.

Бюджет – форма образования и расходования денежных средств, предназначенных для финансового обеспечения задач и функций государства и местного самоуправления [2]. Бюджетная система Российской Федерации состоит из трех самостоятельных звеньев: федеральный бюджет; бюджеты субъектов Российской Федерации и местные бюджеты, включающие бюджеты городских и сельских поселений, бюджеты муниципальных районов, бюджеты городских округов, бюджеты внутригородских муниципальных образований городов федерального значения Москвы, Санкт-Петербурга и Севастополя [2].

Местный бюджет является третьим уровнем бюджетной системы Российской Федерации. С помощью бюджета местные органы власти получают денежные средства и направляют их на выполнение своих функций перед обществом, на реализацию социальных мероприятий, решение экономических задач. Сфера местных финансов преимущественно предназначена для решения задач в интересах населения территории конкретного муниципального образования.

Одним из важнейших вопросов функционирования муниципальных финансов в современных условиях является вопрос, связанный с формированием доходов местных бюджетов. Доходы бюджета – поступающие в бюджет денежные средства, за исключением средств, являющихся в соответствии с Бюджетным Кодексом источниками финансирования дефицита бюджета [2]. В настоящее время в Российской Федерации главной проблемой местных бюджетов является нехватка собственных доходов при выполнении расходных полномочий органов местного самоуправления в соответствии с Федеральным законом от 06.10.2003 № 131-ФЗ «Об общих принципах организации местного самоуправления в Российской Федерации».

Подчеркивая роль местных бюджетов в социально-экономическом развитии регионов, нельзя не учитывать макроэкономический климат экономики России, где, например ослабление национальной валюты способствует росту уровня инфляции, бюджетного дефицита и ухудшению работы финансовой системы страны. Это не позволяет местным бюджетам в полной мере реализовывать свои функции. В структуре доходов местных бюджетов довольно часто важное место занимает финансовая помощь, которая осуществляется вышестоящими бюджетами в форме дотаций, субвенций. О том, что высока зависимость местных бюджетов от финансовой помощи, поступающей из других уровней бюджетов бюджетной системы, неоднократно говорилось в Бюджетных посланиях Президента Российской Федерации Федеральному собранию. Это приводит к отсутствию стимулов у местного самоуправления для расширения собственной доходной базы бюджетов.

Во всех муниципалитетах вопрос собираемости налогов является актуальным, т.к. проблемы собираемости местных налогов усугубляются общим экономическим спадом, что в результате приводит к существенному сокращению налоговых поступлений. Показатель собираемости налогов является одним из критериев, характеризующих качество социально-экономического развития муниципального образования и состояние системы муниципальных финансов в целом [1].

В настоящее время наблюдается дефицит в обеспеченности местного управления источниками финансов. У большинства муниципальных образований Приморского края низкая собираемость местных налогов приводит к увеличению безвозмездных поступлений в местные бюджеты [5].

Актуальность выбранной темы обусловлена тем, что в настоящее время в России одной из существенных проблем, стоящих на пути экономического развития государства и отдельных его территорий, является дефицит доходов муниципальных образований и, следовательно, проблема формирования сбалансированного местного бюджета, обеспеченного собственными источниками поступлений. Действующее налоговое законодательство приводит к тому, что налоговые доходы не являются доходообразующими для местных бюджетов и изначально недостаточны для покрытия всех расходов муниципального образования, связанных с выполнением его функций.

В данной статье рассмотрим основные результаты исполнения бюджета по доходам на примере Лазовского муниципального района Приморского края и сформулируем предложения по увеличению доходов бюджета.

Лазовский район – муниципальное образование Приморского края с численностью населения по состоянию на 01.01.2016г. 13,865 тысяч человек, его территория 4691,5 кв. километров. Основными видами экономической деятельности в районе являются – рыболовство, обрабатывающее производство. Градообразующее предприятие района – ОАО «Преображенская база тралового флота». На территории муниципального образования функционируют сельскохозяйственные предприятия: ООО «Звероводческое хозяйство Валентиновское», 4-е отделение ЗАО «Милоградовское» и 8 крестьянских хозяйств [8].

Организационно-правовая основа формирования доходов местного бюджета представлена взаимосвязанной системой нормативно-правовых актов и норм, регулирующих принципы образования доходов, их источников. Это, во-первых, Конституция Российской Федерации, Бюджетный кодекс РФ, Налоговый кодекс РФ, Федеральный закон № 131-ФЗ. Представительные органы местного самоуправления могут вводить местные налоги и сборы, устанавливать размеры ставок по ним и предоставлять льготы. Также важными источниками бюджетного законодательства, регулирующими местные бюджеты, являются решения о бюджете муниципального образования.

К собственным доходам района относятся налоговые и неналоговые доходы. Под налогом понимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований [6].

Налоговые доходы – являются главным источником собственных средств района. В таблице проанализирована динамика доходов Лазовского муниципального района за 2014-2015 годы.

Анализ динамики доходов Лазовского муниципального района за 2014-2015 годы

|

Наименование источника |

Исполнение за 2014 год, |

Исполнение за 2015 год, |

Абс. откл., тыс. руб. (гр.4-гр.2) |

Темп роста (гр. 4/гр.2*100) |

||

|

Тыс. руб. |

уд. вес, ( %) |

Тыс. руб. |

уд. вес, ( %) |

|||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

|

Налоговые доходы, всего в том числе: |

116 527 |

42,86 |

144 663 |

43,74 |

28 136 |

124,1 |

|

налог на доходы физических лиц |

108 444 |

39,89 |

130 333 |

39,40 |

21 889 |

120,2 |

|

налоги на товары (работы, услуги), реализуемые на территории РФ |

0 |

0,00 |

3 329 |

1,01 |

3 329 |

- |

|

налоги на совокупный доход |

7 232 |

2,66 |

10 024 |

3,03 |

2 792 |

138,6 |

|

государственная пошлина |

851 |

0,31 |

977 |

0,30 |

126 |

114,7 |

|

Неналоговые доходы, всего и в том числе: |

11 766 |

4,33 |

18 816 |

5,69 |

7 050 |

159,9 |

|

доходы от использования имущества, находящегося в государственной и муниципальной собственности |

7 897 |

2,90 |

11 681 |

3,53 |

3 784 |

147,9 |

|

платежи при использовании природными ресурсами |

578 |

0,21 |

804 |

0,24 |

226 |

139,1 |

|

доходы от оказания платных услуг и компенсации затрат государства |

1 729 |

0,64 |

1 200 |

0,36 |

-529 |

69,4 |

|

доходы от продажи материальных и нематериальных активов |

271 |

0,10 |

2 946 |

0,89 |

2 675 |

1086,6 |

|

штрафы, санкции, возмещение ущерба |

1 291 |

0,47 |

2 185 |

0,66 |

894 |

169,3 |

|

Безвозмездные поступления, всего и в том числе: |

143 558 |

52,81 |

167 287 |

50,58 |

23 729 |

116,5 |

|

безвозмездные поступления от других бюджетов РФ |

145 042 |

53,35 |

167 447 |

50,62 |

22 405 |

115,4 |

|

доходы бюджетов бюджетной системы РФ от возврата бюджетами бюджетной системы РФ и организациями остатков субсидий, субвенций и иных МБТ, имеющих целевое назначение, прошлых лет |

116 |

0,04 |

15 |

0,00 |

-101 |

12,8 |

|

возврат остатков субсидий, субвенций и иных МБТ, имеющее целевое назначение, прошлых лет |

-1 600 |

-0,59 |

-175 |

-0,05 |

1 425 |

11 |

|

Всего доходов |

271 851 |

100 |

330 766 |

100 |

58 915 |

121,7 |

Примечание. Составлено автором на основании данных официального сайта администрации Лазовского муниципального района [7].

Доходы муниципального района за 2014 год составили 271851 тыс. руб., в 2015 году – 330766 тыс. руб., т.е. увеличение составило 58915 тыс. руб. или 21,7 %. Доходы, сформированные на налоговой основе, увеличились на 24,1 % и составили 144663 тыс. руб. против 116 527 тыс. руб. в 2014 году. Большое увеличение в данной группе – по основному виду – налогу на доходы физических лиц. Он считается одним из самых собираемых налогов, как в России, так и в других странах. Также он формирует значительную часть местного бюджета и является неотъемлемой частью функционирования экономики в целом. Его доля в бюджете прямо зависит от уровня развития экономики, в этом заключается его роль [4].

Неналоговые доходы бюджета в 2015 году составили 18 816 тыс. руб. или 159,9 % к 2014 году. В этой группе доходов в рассматриваемой динамике уменьшены показатели только по доходам от оказания платных услуг на 529 тыс. руб.

Рост произошел по следующим неналоговым доходам:

– доходы от использования имущества, находящегося в государственной и муниципальной собственности в объеме 3 784 тыс. руб. взыскана задолженность за аренду земли;

– доходы от продажи материальных и нематериальных активов увеличились на 2 675 тыс. руб. – были проданы два здания в центре с. Лазо индивидуальным предпринимателям через торги;

– штрафы, санкции, возмещение ущерба – в сумме 894 тыс. руб. – уплачен штраф за негативное воздействие на окружающую среду.

Как следует из приведенных данных, главным источником доходов Лазовского муниципального района являются безвозмездные поступления из бюджетов других уровней.

К безвозмездным поступлениям относятся дотации, субсидии, субвенции и иные межбюджетные трансферты, выделяемые из других бюджетов бюджетной системы Российской Федерации, а также безвозмездные поступления от физических и юридических лиц, международных организаций и правительств иностранных государств, в том числе добровольные пожертвования. При недостаточности бюджетных средств для покрытия расходов местных бюджетов, в случаях временных финансовых затруднений в процессе исполнения бюджета используются заемные средства [3].

Безвозмездные перечисления в 2015 году составили 167 287 тыс. руб. или на 23 729 тыс. руб. больше, чем в 2014 году. В структуре доходов это составляет 50,6 % и 52,8 % соответственно. Все безвозмездные поступления из краевого и федерального бюджетов утверждаются решением Думы Лазовского муниципального района о бюджете и расходуются по целевому назначению согласно бюджетной росписи.

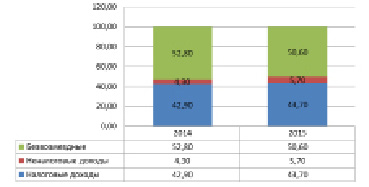

В структуре доходов, представленной на рисунке, удельный вес налоговых доходов с 42,9 % увеличился до 43,7 %. Объем неналоговых поступлений весьма незначителен: в 2015 году – 5,7 %, в 2014 году – 4,3 %.

Анализ структуры доходов бюджета Лазовского района за 2014-2015

Одной из наиболее важных проблем, стоящих при формировании бюджета муниципального образования, является низкая стоимость объектов имущества и земель при обложении их налогами или арендной платой. В данном случае обходимо использовать все возможности на увеличение доходов бюджета за счет повышения эффективности управления муниципальной собственностью, использования природных ресурсов.

В муниципальном районе распоряжением администрации принят план мероприятий по увеличению доходов с целью укрепления и развития доходной базы бюджета по следующим направлениям:

– проводить работу с налогоплательщиками, имеющими задолженность по налоговым и неналоговым платежам;

– продолжить работу по легализации заработной платы, с целью увеличения фонда оплаты труда;

– принять меры по увеличению поступлений от сдачи в аренду и продажи имущества и земли, находящихся в муниципальной собственности;

– проводить проверки эффективности использования муниципального имущества муниципальными унитарными предприятиями и бюджетными учреждениями;

– продолжить работу по выявлению землепользователей, не имеющих правоустанавливающих документов на землю, решению вопросов оформления прав собственности на земельные участки или арендные отношения;

– завершить работу по инвентаризации земельных участков под многоквартирными домами и расчету долей в праве общей долевой собственности на земельные участки для повышения собираемости земельного налога;

– обеспечить контроль за отчислением части прибыли муниципальных предприятий в бюджет; проводить работу с убыточными предприятиями для выведения их на безубыточный уровень;

– продолжить оформление исков в суд по взысканию задолженности по арендной плате за землю;

– реализовать программу поддержки малого и среднего предпринимательства, в рамках которой проводить мероприятия по расширению доступа субъектов к финансовым ресурсам, поддержке предпринимателей, осуществляющий приоритетный вид деятельности, поддержка начинающих предпринимателей, и т.д.

Для более эффективного взыскания задолженности в бюджет района перед администрацией стоит задача налаживания сотрудничества с фискальными органами, организация обмена информацией между государственными и муниципальными структурами. Для выполнения данной задачи при администрации создана межведомственная комиссия по вопросам собираемости налогов и других обязательных платежей. В ее состав входят работники администрации, финансовых и налоговых органов, службы судебных приставов.

Итак, при выполнении задачи максимизации доходной части бюджета и увеличения налогового потенциала администрация использует сочетание мер по увеличению налогооблагаемой базы по налогам, поступающим в бюджет района и мер по обеспечению погашения задолженности по налоговым и неналоговым платежам. Повышение эффективности данных мер является одной их основных целей органов местного самоуправления.