Ипотечное кредитование на сегодняшний день является неотъемлемой частью в жизни, практически каждой семьи. Этот вид кредитования помогает молодым семья начать собственную независимую жизнь. Не многие могут позволить себе приобрести жилье с собственных средств, ипотека в свою очередь даёт такую возможность.

Ипотечное кредитование получило широкое распространение за рубежом. Существует множество различных зарубежных моделей ипотечного кредитования. Все они в реальной жизни пересекаются с человеческой потребностью и финансовой возможностью обладать жильем. При полном становлении Российской кредитной системы и самой модели ипотечного кредитования сыграла возможность сравнения на практике зарубежного и отечественного опыта ипотечного кредитования.

Российской банковской системе для формирования эффективной модели ипотечного кредитования, необходимо использовать уже накопленный опыт других стран, по причине различных экономик и экономических ситуаций как за рубежом, так в России.

Модели и методы ипотечного кредитования были рассмотрены во многих трудах, в частности Кузнецов А.В., Гайдай Н.В. [2].

Роль и масштабы участия государства в развитии модели ипотечного кредитования (жилищного) каждой страны зависит от её зрелости и подхода к её построению. О мировом опыте ипотечного кредитования и особенностях правового регулирования в современном российском законодательстве, посвящено исследование Юрова Н.Г. [10].

В США, государство эффективно использует механизм ипотечного кредитования, как инструмент макроэкономической политике государства, за счет этого почти 18 % общенационального продукта формируется за счет строительства недвижимости, продажи жилья, развития рынка, развитие залогов под недвижимость, а также перепродажи средств, используемые для строительства.

Инвестирование в сферу жилищного строительства, примерно одинаково во всех странах, и основан на трех основных принципах: ипотечное кредитование, контрактные сбережения, государственная поддержка.

Моделями ипотечного кредитования по всему миру считаются: одноуровневая и двухуровневая модель.

В одноуровневой модели кредиторами выступаю кредитные учреждения – ипотечные банки. Все они подлежат обязательной процедуре, государственной регистрации в Центральном банке Российской Федерации, который выдают лицензию на осуществление банковских операций кредитной организации. Банк в этом случае сам имеет право на выпуск ипотечных бумаг.

Одноуровневая модель уже длительное время функционирует в ряде западноевропейских государств – Германии, Франции, Дании и т.д. Подметим, собственно, что аналогичная система присутствовала в дореволюционной России.

В предоставленной модели кредиторами, как правило, это специальные кредитные организации – ипотечные банки. Они подлежат обязательной государственной регистрации в Центральном банке РФ, который выдает кредитной организации лицензию на осуществление банковских операций. Банк самостоятельно выпускает ипотечные бумаги. Это характерно для соединения функций эмитента ипотечных облигаций, кредитора, управляющей компании по обслуживанию ипотечных кредитов и ипотечных облигаций в одном лице [4].

В Германии существуют специализированные кредитные учреждения (ипотечно-сберегательный банк) в которых, вкладчик заключает договор, где оговариваются условия, по которым обязуется регулярно увеличивать свой вклад в ИСБ до определенной суммы в течение определенного времени. По истечении этого времени ИСБ возлагает на себя обязательство выдать ипотечный кредит вкладчику. Ставки по вносимому депозиту и по получаемому ипотечному кредиту ниже рыночных. Роль ИСБ в Германии выполняют строительно-сберегательные ассоциации, в Великобритании – строительные общества, в США – ссудо-сберегательные ассоциации [4].

В связи действующим законодательством России одноуровневая ипотека предусматривает наличие следующих участников:

1) ипотечные банки или иные ипотечные кредитные организации;

2) страховые фирмы, осуществляющие страхование заложенного имущества;

3) агентства по работе с недвижимостью.

К нашему российскому законодательству одноуровневая модель ипотечного кредитования наиболее ближе, так как достаточно легко и экономически выгодно организовывать и контролировать, особенно если сравнивать ее с двухуровневой моделью. Но сможет ли она в России действовать, пока неизвестно.

В данное время в РФ используемая модель внешне похожа на немецкую, если рассмотреть схему внутреннее, то она имеет совсем иное содержание. В ходе периода накопления, в которой выплачивает клиент денежные средства, используются не на выдачу кредитов, которые в обязательном порядке тщательно проверяется заемщиком, а на финансирование строительства кого-либо жилого дома.

Двухуровневая модель именуемая также – универсальной. По американской модели банк выдает заемщику ипотечный кредит, возврат которого обеспечивается закладной на недвижимость. Вследствие, за тем банк может осуществить продажу требований по данному ипотечному кредиту государственному ипотечному агентству государственного типа. Из нескольких «выкупленных» притязаний по ипотечным кредитам агентство создает пул, на базе которого выпускает облигации. Финансирование ипотеки в таком случае идет в основном за счет развитого вторичного рынка ценных бумаг в основном институциональные инвесторы – пенсионные фонды, инвестиционные фонды, страховые фирмы и др. [4].

На первичном ипотечном рынке выданные ипотечные кредиты, передаются специально созданным агентствам. При этом речь идет об ипотечных кредитах, надлежащих жестким эталонам агентств. Эти агентства имеют все шансы поступить с приобретенными ипотечными кредитами разными методами:

1 переуступить их вторичным инвесторам;

2) образовать из единообразных ипотечных кредитов пулы и реализовать вторичным трейдерам эти неразделимые пулы ипотеки или же права роли в этих пулах;

3) выпустить и расположить ценные бумаги.

За счет формирования пулов ипотек кредитные опасности, не обработанные страховкой, гарантиями и т.п., распределяются меж всеми составляющими пул кредитами в соответствии приобретателями ролей в пуле.

Модель ипотечной фирмы применяется в Англии, США, Австралии. Вклады не привлекаются впрямую ипотечными компаниями, наличные операции финансируются за счет личных денежных средств и неотложных займов. Фирмы выдают ипотечные кредиты и обслуживают их. Впрочем, выдав заем, они реализуют его третьему лицу – трейдеру. Перепродажа имеет возможность реализовать именно или же методом выпуска ценных бумаг, обеспеченных пулом ипотечных кредитов. Вырученные способы ипотечные фирмы вновь пускают в виток, а их выгода складывается из сборов за предоставления кредитов и платежей за их сервис. Предоставленная модель подразумевает присутствие развитого вторичного рынка, на котором продаются уже выданные ипотечные кредиты. Модель презентабельна тем, собственно, что представляет дилемму долговременных денежных ресурсов.

Для Российской Федерации в случае организации подобной системы в первую очередь появится неувязка розыска инвестора и недоступности развитого рынка ценных бумаг.

В итоге анализа моделей ипотечного кредитования, можно сказать, что устройство двухуровневой модели вторичного рынка ипотечного кредитования довольно сложно, и настоятельно просит больших расходов что, в свою очередь, тянет удорожание кредитных средств, для залогодателя. Иным дефектом, считается сложность законодательной регулировки подобной модели ипотечного кредитования и, как последствие, невозможность отчетливой и действенной регулировки возведения по англо-американской модели рынка ипотечного кредитования в рамках континентальной системы права Обширное использование подобной модели вполне вероятно в государствах с довольно устойчивой экономикой. Она настоятельно просит сотворения расширенной инфраструктуры ипотечного рынка при содействии и контроле за эмиссию ценных бумаг страны.

Не обращая внимания на изложенное, в РФ все же предпочтение отдается американской двухуровневой модели ипотечного кредитования.

В РФ отсутствует важные инструменты, на коих стоит вся западная ипотека. «Длинные средства на 60 % поддерживаются промоакциями, государственными и корпоративными облигациями. Швейцарцам, к примеру, как раз наличию такового ассортимента инструментов получилось сделать в высшей степени недорогую систему кредитования.

Ипотечные облигации и ВУЗы вторичного ипотечного рынка – это как раз те механизмы, которые дают возможность операторам изначального ипотечного рынка завлекать дешевенькими и долговременными ресурсами. Сейчас банки, реализующие ипотечные программы, определяются на собственные способы, экономные средства, или на способы международных инвесторов.

Практика российских и иностранных кредитных организаций использования ипотечного кредитования, ее законодательное регулировка привлекают сегодня внимание многих. Между тем, адаптация правового зарубежного опыта, ни в которой мере не означает его прямого заимствования без учета российской специфичности формирования смешенной экономики.

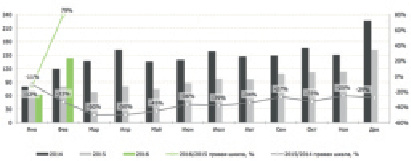

По данным из отчетов агентства по ипотечному жилищному кредитованию (АИЖК) можно рассмотреть помесячную динамику объёмов выданных ипотечных кредитов в России за три прошедших года. Также на графике представлены годовые темпы роста выдачи ипотечных кредитов. На рис. 1 представлена помесячная динамика объёмов выдачи ипотечных кредитов в России в миллиардах руб. и годовые темпы роста. [5].

Рис. 1. Объёмы выдачи ипотечных кредитов в России и темпы роста в период с 2014 по 2 мес. 2016 годах

Как видно из вынесенного на обозрение графика, величины размеров выданных ипотечных кредитов России в 2015 году, сократились почти, что в 2 раза, если сравнивать с аналогичным периодом 2014 года.

2014 год стал рекордным по объёмам выданных ипотечных кредитов в России. Это обосновывается несколькими причинами. Во-первых, население стало отдавать предпочтение жилищному сектору, нежили банковским депозитом. Во-вторых, граждане, собиравшиеся приобрести жилью, но ждали наилучшего момента, поняли что, лучших перспектив для приобретения жилья в ближайшее время не будет. И в-третьих, в середине декабря произошло резкое повышение ключевой ставки, люди, которые имели на руках одобренные кредиты, срезу же поспешили воспользоваться этой возможностью.

На рис. 1 видно, что в 2015 году произошло значительное падение объёмов выдачи ипотечных кредитов, по сравнению аналогичным периодом 2014 года. Падение объёмов ипотечных кредитов в 2015 году составило 34,4 %. Это снижение связанно с падением спроса населения на ипотечные кредиты, из-за повышения процентных ставок на данный вид кредитования [7].

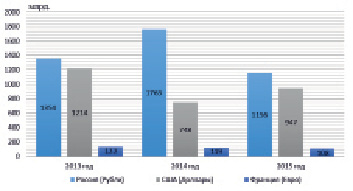

По данным Банка России, АИЖК и Росстата, мы можем проанализировать годовую динамику объёмов выданных ипотечных кредитов на примере России, США и Франции. Сравним объёмы выдачи ипотечных кредитов по годам для каждой страны в отдельности, так как в этих странах представлены разные валюты. На рис. 2 представлена динамика объёмов ипотечного кредитования в России, США и Франции в 2013 – 2015 годах [5, 6, 7].

Рис. 2. Динамика объёмов ипотечного кредитования в России, США и Франции в 2013 – 2015 годах

Динамика объёмов ипотечного кредитования в России уже была рассмотрена выше, давайте сравним динамику США и Франции.

В США, объём ипотечного кредитования в 2014 году показали падение на 38,4 %, но в 2015 году он обратно начал подниматься и показал рост на 26,6 % в 2015 году, в сравнении с 2014 годом.

Объёмы ипотечного кредитования в США падают уже с середины 2013 года, после того как ставки на ипотеку выросли на процентный пункт из-за обещаний Федеральной резервной системы перейти к прекращению стимулирующих мер. Доля сделок без заемных средств по ипотеки, в это время, превысила порог в 40 %, что и сказалось на поддержании роста цен на жилье. MBA официально ожидает дальнейшего понижения объёмов ипотечного кредитования.

Крупным и малым банком стоит подстроиться к новым реальностям, так как объём ипотечных кредитов не будет поддерживать этот бизнес на том уровне, что был до этого, – заявил главный экономист Pierpont Securities LLC Стивен Стэнли [8].

Во Франции ситуация тоже складывает не лучшим образом. Снижение объёма ипотечного кредитования в 2014 году показывает на 10,5 %, по сравнению с 2013 годом, так и 2015 году на 9,2 %, по сравнению с 2014 годом. Однако, хоть мы и видим снижение объёма ипотечного кредитования во Франции, но он не значителен в по сравнению Россией и США в процентом соотношении.

Зарубежный опыт ипотечного кредитования на сегодняшний день привлекает внимание многих. Правовое регулирование зарубежного опыта ни в коем случае не означает его применения к отечественной специфики смешенной экономике. Для России необходима система, состоящая из системообразующих этапов, ипотечного жилищного кредитования. Необходимо разработать четкие инвестиционные проекты под строительство жилья для отечественных инвесторов, что в тоже время позволит развивать отечественную экономику. Только тогда можно рассчитывать на эффективность ипотечного кредитования.