Российский банковский сектор переживает серьезные изменения в последние несколько десятилетий. Данные изменения определяются ничем иным, как процессов глобализации финансовых рынков, а также все более консолидирующимся финансовым сектором. Преобразования отражаются прежде в процессах развития банковской сферы, ее интернационализации, а также неуклонном сокращении количества кредитных организаций и финансовых учреждений, их диверсификации. Диверсификация, в числе прочего, происходит через расширение предложения системы банковских и небанковских услуг.

Проблемы развития региональной банковской системы в последнее время все чаще и чаще становятся объектом исследования ученых, вызывая научные споры, поскольку роль указанной системы в развитии экономики региона в частности и страны в целом растет, однако теоретические и практические аспекты в развитие пользования её возможностей не исследованы в необходимой степени. Нельзя начать исследования на региональном уровне банковских проблем, без четкого общепризнанного понятия «региональная банковская система» и «региональный банк». Статистические данные и аналитические интернет-ресурсы использовались в данной статье в качестве материалов исследования [1].

Методы исследования: статистический и аналитический.

Динамику рисков банковской системы рисках демонстрируют опубликованные на начало марта 2015 года показатели деятельности кредитных организаций [2]. Согласно приведенным официальным данным некоторое опасение может вызывать увеличение р просроченной задолженности физических лиц и нефинансовых корпораций. Так, совокупный объем просроченной задолженности по займам увеличился всего за два месяца 2015 года на 0,5 п.п. – с 3,8 % до 4,3 % [2].

Под региональной банковской системой понимается совокупность кредитных организаций, которая гарантирует эффективное функционирование экономических субъектов региона, реализующих деятельность в направлении преобразования сбережений в инвестиции, а также нацеленное на достижение финансово-экономической стабильности и конкурентоспособности движению финансовых ресурсов в институциональной среде и системе регулирования. Данная банковская система является частью единой государственной банковской системы, своего рода ее представителем в регионе. На становление региональной системы и на ее развитие влияют макроэкономические факторы [3].

Банковская система региона обладает внутренними резервами влияния на региональную экономику, на процессы формирования строительного комплекса и прочей региональной инфраструктуры. Также она определенно способна стимулировать через кредитный механизм перестройку структуры промышленного комплекса региона. Как указывают исследователи, решение вопросов рационального обеспечения процессов воспроизводства экономики финансовыми либо кредитными ресурсами возможно через согласование общерегиональных, муниципальных, а также частных интересов финансово-кредитных организаций [3].

Очевидно, что на уровне местного самоуправления все перечисленные функции способны реализовывать многофункциональные муниципальные банки. Их основателем являются органы МСУ и частные инвесторы. Таковые, несомненно, максимально заинтересованы в улучшении местной инфраструктуры.

Банковская системы Приморского края представляет большой интерес для исследования в связи с экономической перспективностью. Приморье вызывает заинтересованность в развитии предпринимательства и привлечения инвестиций. В связи с близостью морских торговых путей из этого стало быть активное развития портовой инфраструктуры, создание Дальневосточного федерального университета, посредническая транспортная функция между странами Азиатско-Тихоокеанского региона и центральными районами Российской Федерации: все это является условиями формирования хорошего инвестиционного климата в регионе, развития банковского сектора. Тенденции институциональной структуры банковской системы Приморского края представлены в табл. 1.

Банковскую систему Приморского края определяет весьма значительная дифференциация показателей прогресса ее компонентов. Так, на сегодняшний день в крае и по РФ в целом налицо сокращение региональных кредитных организаций и филиалов нерегиональных банков.

Указанный процесс набирает обороты с 2010 г., когда филиалы стали переводиться в статус внутренних структурных подразделений. Именно это определило структуру банковской системы Приморского края в посткризисный период. Рост рынка банковских услуг осуществляется прежде всего за счет увеличения внутренних структурных подразделений кредитных институтов к примеру, дополнительных офисов, операционных касс операционных офисов, которые уже действуют в регионе. Это ярко свидетельствует об окончании этапа экстенсивного развития региональной банковской системы Приморья.

Приведенные выше обстоятельства толкают банковскую систему Приморья к росту коэффициента институциональной насыщенности (отношение численности населения к числу кредитных организаций края). Это значит, что число подразделений кредитных организаций на 1 млн жителей постоянно растет, что хорошо сказывается на расширении клиентской базы кредитных организаций, а также притоке ресурсов и росте инвестиционного потенциала.

Таблица 1

Тенденции институциональной структуры банковской системы Приморского края в период 2008-2014 годы

|

Год |

Общее количество |

Учреждений Банка России |

Региональных кредитных организаций |

Филиалов инорегиональных кредитных организаций |

Доп. офисов кредитных организаций |

Иных структурных подразделений |

Количество подразделений банков в расчете на 1 млн жителей |

|

2008 |

473 |

18 |

9 |

45 |

313 |

88 |

236 |

|

2009 |

486 |

15 |

8 |

45 |

333 |

87 |

244 |

|

2010 |

497 |

15 |

8 |

42 |

347 |

92 |

251 |

|

2011 |

495 |

14 |

8 |

34 |

346 |

93 |

250 |

|

2012 |

517 |

12 |

7 |

28 |

314 |

156 |

265 |

|

2013 |

567 |

9 |

6 |

24 |

300 |

228 |

291 |

|

2014 |

572 |

8 |

6 |

19 |

311 |

230 |

292 |

Источник: [4].

Таблица 2

Динамика коэффициента экспансии банковской системы Приморского края

|

Показатель |

2007 |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

|

Коэффициент экспансии |

3,1 |

3,7 |

4,5 |

4,4 |

3,6 |

3,7 |

3,2 |

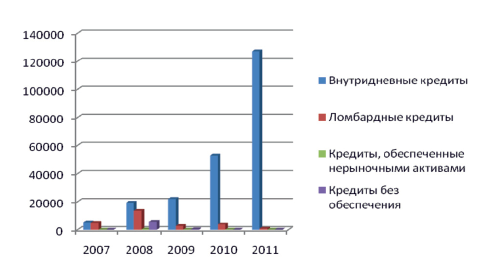

Рис. 1. Динамика коэффициента экспансии

С целью оценки состояния региональной банковской системы используется такой показатель, как коэффициент банковской экспансии (отношение числа филиалов инорегиональных банков к количеству региональных банков). Он позволяет определить, во сколько раз число инорегиональных банков превосходит региональные банки и, в свою очередь, как велико их влияние на банковском рынке региона (по сравнению с региональными банками) [5].

Коэффициент банковской экспансии, который достиг своего пика в 2009 г., в настоявшее время постепенно снижается. Однако данный коэффициент остается на достаточно высоком уровне. Сказанное свидетельствует жесткой конкуренции местных банков с банками других регионов. Налицо, как видим, инвестиционная зависимость региона от банков из других регионов и их интересов.

Кредитные организации региона обладают имеют своими рыночными нишами, а также долговременными экономическими контактами с разными по уровню и статусу предприятиями края. Кредитные организации стабилизируют региональную экономику. Кроме того, их клиенты диверсифицированы в меньшей степени, поэтому финансовые активы имею меньшую мобильность; доля т.н. «длинных пассивов» у них мала.

Кредитные организации мало капитализированы, имеют ограниченные ресурсы. Это, разумеемся, нивелирует их способность успешно конкурировать с банками из другие регионов, не позволяя им удовлетворять потребности региона в инвестиционных ресурсах.

В кредитном портфеле региональных банков до 70-80 процентов составляют кредиты малому и среднему бизнесу. Это, разумеется, объективно увеличивает риски их деятельности.

С указанной позиции филиалы и внутренние структурные подразделения крупных банков, особенно Сбербанка, ВТБ, расположены в более благоприятных условиях, поскольку таковые занимают свою нишу на банковском рынке, обслуживая и кредитуя крупнейшие предприятия и программы в регионе. Таким образом, наличие данного сегмента в банковской системе региона развивает дополнительный импульс для экономического развития региона.

Однако перевод филиала в операционный офис усложняет оперативное управление рисками кредитной организации. Банки стремятся сконцентрировать в головном офисе, расположенном в другом регионе, не только основные операции, но и иные функции, например, кредитный анализ. Поскольку изучение специфики бизнеса регионального клиента рациональнее проводить на «месте», то это значительно затрудняет ведение бизнеса. Отсюда возникает проблема качества бизнес-моделей, а также транспарентности банковского сектора. Более того, в периоды кризисов банки осуществляют перевод активов в головную структуру для аккумуляции ликвидности, погашения внешних долгов и решения других задач, тем самым становясь источниками распространения системных рисков. Для полного представления процессов, происходящих в банковском секторе Приморского края, проведем анализ основных показателей деятельности кредитных организаций региона [6].

Таблица 3

Динамика основных показателей банковского сектора Приморского края за 2007 – 2013 гг. (по данным на 01 января), млрд руб.

|

Показатели |

2008 |

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

|

Капитал КО |

4,75 |

6,07 |

6,59 |

7,50 |

9.1 |

9,87 |

10,57 |

|

Уставный капитал КО |

0,765 |

0,882 |

0,903 |

0,960 |

1 |

1,029 |

1,029 |

|

Прибыль |

3,64 |

3,405 |

2,81 |

7,61 |

6,02 |

7,29 |

7,336 |

|

региональных КО |

1,07 |

0,872 |

0,649 |

1,19 |

2,19 |

1,954 |

1,688 |

|

инорегион. КО |

2,56 |

2,02 |

1,91 |

2,76 |

3,06 |

5,34 |

5,66 |

|

Привлеченные средства |

88,2 |

98,7 |

133,4 |

173,7 |

203,1 |

237,8 |

245,1 |

|

региональных КО |

35,8 |

37,7 |

43,8 |

61,3 |

75,8 |

85,9 |

80,3 |

|

в т.ч. вклады физ.лиц |

12,6 |

13,4 |

19,4 |

26,5 |

36,3 |

45,6 |

48,7 |

|

инорегион.КО |

52,4 |

61,1 |

89,6 |

112,4 |

127,3 |

151,9 |

164,9 |

|

в т.ч. вклады физ.лиц |

39,2 |

42,1 |

56,5 |

77,4 |

84,8 |

98,02 |

119,65 |

|

Кредиты и пр. размещенные средства |

85,1 |

105,2 |

93,9 |

114,5 |

104,8 |

150,85 |

157,07 |

|

региональных КО |

28,2 |

31,4 |

30,04 |

39,4 |

54,3 |

57,61 |

52,71 |

|

субъектам экономики |

20,7 |

22,6 |

20,8 |

28,9 |

38,2 |

42,56 |

36,47 |

|

физическим лицам |

5,7 |

6,38 |

5,47 |

7,11 |

10,4 |

15,05 |

16,24 |

|

инорегион.КО |

56,92 |

73,8 |

66,63 |

75,14 |

85,5 |

88,74 |

95,88 |

|

субъектам экономики |

33,52 |

45,73 |

38,12 |

45,1 |

56,5 |

57,6 |

59,5 |

|

физическим лицам |

22,8 |

28,07 |

28,51 |

30,04 |

29.0 |

31,14 |

36,38 |

|

Доля просросроч. задолженности в ссудном портфеле, % |

1,77 |

3,35 |

6,53 |

6,38 |

3,13 |

2,5 |

3,45 |

|

региональных КО |

1,06 |

2,44 |

4,71 |

3,73 |

1,96 |

1,66 |

2,8 |

|

инорегион.КО |

2,94 |

4,61 |

8,54 |

7,49 |

4,30 |

3,4 |

4,1 |

Источник: [4; 7].

Рис. 2. Динамика основных показателей банковского сектора Приморского края за 2008 – 2014 гг., млрд руб.

Таблица 4

Динамика операций рефинансирования субъектов регионального банковского сектора ГУ ЦБ РФ по Приморскому краю за 2007 – 2011 гг., млн руб.

|

Показатель |

2007 г. |

2008 г. |

2009 г. |

2010 г. |

2011 г. |

|

Внутридневные кредиты |

5326,4 |

19316,9 |

21940,8 |

52919,2 |

127061,9 |

|

Ломбардные кредиты |

4988,5 |

13531,3 |

2674,3 |

3826,5 |

769,1 |

|

Кредиты, обеспеченные нерыночными активами |

- |

280,8 |

41,9 |

58,1 |

11,6 |

|

Кредиты без обеспечения |

- |

5720,0 |

316,0 |

- |

- |

Источник: [7].

Данные, представленные в табл. 3, свидетельствуют о росте величины как собственного капитала, так и привлеченных ресурсов кредитных организаций в Приморье.

Уставный капитал за исследуемый нами период увеличился более чем в 1,3 раза, а рост собственного капитала банка превзошел 2,2 пункта. Данный процесс обусловлен, прежде всего, ужесточением со стороны Банка России требований соблюдения норматива достаточности капитала и других обязательных нормативов, а также с перманентным увеличением размера минимального уставного капитала, обязательного для подтверждения статуса банка. В связи с этим кредитные организации уделяют пристальное внимание вопросу наращивания капитала.

Банковский сектор Приморского края показывает устойчивый рост объема привлеченных ресурсов. К примеру привлеченные средства региональных кредитных организаций увеличились в 2,2 раза, вопреки тому, что количество региональных кредитных организаций снизилось за семь лет с 9 до 6.

Более чем положительное впечатление создает на этом фоне динамика величины вкладов физических лиц региональных кредитных организаций в 3,9 раза (аналогичный показатель по инорегиональным кредитным организациям – 3,1 раза), что может свидетельствовать и об укреплении доверия вкладчиков к региональной банковской системе и о повышении привлекательности зарплатных проектов. При этом доля вкладов физических лиц в привлеченных ресурсах региональных банков составляла на начало 2014 г. 60,6 %, инорегиональных банков – 72,6 %. На протяжении исследуемого периода наблюдается устойчивая тенденция увеличения доли вкладов физических лиц в общей величине привлеченных ресурсов, что, с одной стороны, характеризует высокий, еще, на наш взгляд, неисчерпанный потенциал данного источника банковских ресурсов, с другой стороны, свидетельствует о довольно низком экономическом потенциале Приморского края и, как следствие, об ограниченных возможностях привлечения других источников финансирования банковской деятельности, прежде всего межбанковского кредитования и средств юридических лиц [8].

Одним из источников ресурсов кредитных является их рефинансирование со стороны Центрального банка. Активное участие в работе по рефинансированию субъектов регионального банковского сектора с целью поддержания его ликвидности принимает Главное управление Центрального банка Российской Федерации по Приморскому краю, о чем свидетельствуют данные, приведенные в таблице 4.В октябре 2008 г. Банк России стал предоставлять кредитным организациям кредиты без обеспечения. Такое право получили два приморских банка – ОАО «Дальневосточный банк» и ОАО СКБ Приморья «Примсоцбанк». В ноябре – декабре 2008 г. региональными банками также были востребованы кредиты, обеспеченные нерыночными активами, т.е. векселями и правами требования по кредитным договорам. Положительную роль в рефинансировании банков сыграло и то, что основная доля кредитов рефинансирования (без учета внутридневных, которые предоставляются в течение операционного дня для осуществления платежей сверх остатка денежных средств на корсчете) приходится на ломбардные кредиты.

Кредитная активность банковского сектора Приморского края возросла с 2007 г. почти в 2 раза: с 85,1 до 157, 07 млрд руб. (табл. 3). Особенно заметен рост в 2,9 раза объемов кредитов физическим лицам, выданных региональными банками. Инорегиональные банки демонстрируют более скромные темпы роста, но по объемам предоставления данного вида кредитов в абсолютном выражении безусловно лидируют. Величина кредитов, выданных субъектам экономики, увеличилась за исследуемый период и у региональных, и инорегиональных кредитных организаций в 1,8 раза. Однако роль банковского кредитования юридических лиц до сих пор остается незначительной, особенно в финансировании инвестиций в основной капитал. Проанализировав данные Приморскстата о структуре инвестиций в основной капитал в крупных и средних организациях по источникам финансирования в Приморском крае в основной капитал за период 2011-2013 гг., было выявлено, что банковское кредитование является перспективным и динамично развивающимся источником. Если в 2011 г. кредиты банков в структуре инвестиций составляли 3,5 %, то в 2012 г. и 2013 г. – 9,7 % и 9,8 % соответственно [9].

При этом доля собственных средств как источника финансирования выросла за два года еще больше. Так, если в 2011 г. собственные средства составляли лишь 9,3 % в общей величине инвестиций, то в 2012 и 2013 г. – 19,5 % и 37,1 % соответственно.

Бюджетные средства продолжают оставаться заметной статьей пополнения основного капитала компаний, несмотря на снижение их доли в общей величине источников (2012 г. – 31,5 %, 2013 г. – 34,6 %) по сравнению с 2011 г. (44,7 %), когда был зафиксирован пик их использования в связи со строительством объектов к саммиту АТЭС [5].

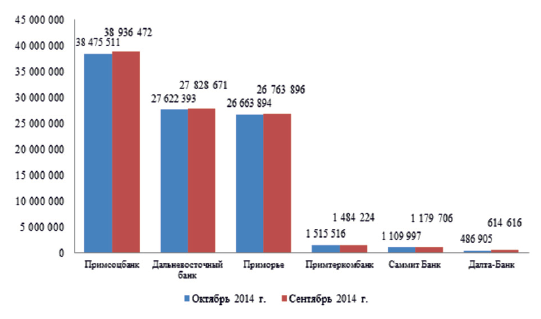

Также необходимо отметить, что Приморский край сохраняет лидирующие позиции в Дальневосточном федеральном округе (ДФО) по количеству функционирующих кредитных организаций.

Рис. 3. Динамика операций рефинансирования субъектов регионального банковского сектора ГУ ЦБ РФ по Приморскому краю за 2007 – 2011 гг., млн руб.

Рис. 4. Анализ активов банков Приморского края, тыс. руб.

Существенную роль в формировании динамики различных показателей банковского сектора, играет его институциональная структура. Так, перевод филиалов во внутренние структурные подразделения приводит к тому, что все операции, осуществляемые ВСП, отражаются на балансах филиалов или головных кредитных организаций, которые их создали. Например, в Приморском крае филиалы таких банков, как «Банк ВТБ 24», «АЛЬФА-БАНК», «Восточный экспресс банк», «Азиатско-Тихоокеанский Банк», «Промсвязьбанк», «МДМ Банк» и др., были преобразованы в операционные офисы.

Выводы

На наш взгляд, усиление роли банковского финансирования бизнеса на фоне ослабления бюджетного должно стать основным и логичным направлением поддержки экономических преобразований в регионе.

Инвестиционная активность банков зависит от степени экономической и промышленной развитости региона. По мере роста развитости региона (повышения инвестиционного рейтинга и понижения инвестиционных рисков) и уровня адаптированности к изменившимся условиям хозяйствования возрастает активность кредитной деятельности банков, особенно ее инвестиционной составляющей [5].

Но, с другой стороны, кредитные организации могут сами играть роль локомотива в развитии региональной экономики при поддержке администрации края и местных властей.

Таким образом, можно сделать вывод о том, что Приморский край на протяжении всех последних лет занимает одно из лидирующих мест среди субъектов федерации Дальнего Востока по уровню развития собственной кредитно-финансовой инфраструктуры. Главным источником привлечения финансового капитала с денежного рынка для местных банков Приморского края остается реальный сектор экономики региона.

Возросшая зависимость ресурсной базы региональных банков от финансовых оборотов предприятий и организаций является характерной особенностью происходивших в последние годы изменений в структуре банковских обязательств.