Актуальность исследования. Повышение национальной конкурентоспособности является важной и актуальной задачей, стоящей перед российской экономикой. Опыт зарубежных государств доказывает, что модернизация экономической системы, ускорение темпов экономического роста и, как следствие, повышение международной конкурентоспособности страны возможны, в частности, на основе привлечения иностранных инвестиций.

Целью данного исследования является анализ прямых иностранных инвестиций как главного фактора конкурентоспособности России.

В рамках проведенного исследования были использованы метод системного анализа, математические и статистические методы, метод сравнений и аналогий, метод обобщений.

Прямые иностранные инвестиции как фактор конкурентоспособности России

В настоящее время одним из доминирующих явлений в мире является процесс глобализации, затронувший в значительной степени сферу экономики. Одновременное развитие глобализации и региональной экономической интеграции привели к созданию фактически единого рынка товаров и услуг и способствовали резкому увеличению мобильности капитала. В современных условиях формирование и сохранение конкурентоспособности становится требованием, предъявляемым глобализацией к национальной экономике любого государства.

Сущность конкурентоспособности страны заключается в способности поддерживать и наращивать эффективность экономики в целях повышения благосостояния и качества жизни населения [1, c. 11].

В современных условиях глобализации практически ни одна страна не в состоянии добиться устойчивого экономического роста, технологического прогресса, улучшения социальных стандартов, опираясь исключительно на собственные силы, без активного привлечения в экономику иностранного капитала, прежде всего, в предпринимательской форме, в виде прямых иностранных инвестиций.

Прямые иностранные инвестиции (ПИИ) являются одним из главных факторов, определяющих конкурентные позиции страны на мировом рынке, благодаря привнесению новых преимуществ и более эффективному использованию имеющихся ресурсов.

Привлечение ПИИ в российскую экономику имеет стратегическое значение, преследует долговременные цели создания в России социально – ориентированной экономики с высоким уровнем жизни населения, основанной на рыночных механизмах, а также среднесрочные цели поддержания устойчивого экономического роста.

По экономическому содержанию ПИИ представляют собой долгосрочные вложения капитала, который менее подвержен влиянию изменений политической и социально – экономической ситуации в стране, воздействию международных финансовых кризисов, чем другие формы иностранных инвестиций.

Иностранные инвесторы, вкладывающие свои капиталы в предприятия реального сектора экономики, самостоятельно или вместе с российскими партнерами – акционерами таких предприятий несут ответственность за прибыльность их использования, которая определяется как конкурентоспособность применяемой ими технологии, так и уровнем производства, включая особенности маркетинговой стратегии и тактики, особенности управления персоналом, финансовыми потоками и другими характеристиками менеджмента. Это обстоятельство отличает привлечение ПИИ от использования зарубежных инвестиционных кредитов, которые перекладывают коммерческий риск кредитуемого проекта на российского заемщика.

ПИИ увеличивают возможности экспорта товаров и услуг, учрежденных ими предприятий, получения этими предприятиями кредитов или гарантий зарубежных банков, возможности обучения персонала на иностранных фирмах, способствуют интеграции экономики России в мировой хозяйство.

Особая привлекательность ПИИ состоит в том, что наряду с финансированием инвестиционных процессов они несут технологические, в том числе инновационные ресурсы для модернизации страны – реципиента. Эта особенность ПИИ чрезвычайно важна для России, где технический уровень производства в большинстве отраслей экономики и конкурентоспособность продукции в настоящее время весьма отстают от зарубежных аналогов [4, с. 39–40].

Таким образом, можно отметить растущее влияние ПИИ на микро- и макроэкономические процессы страны. Вопрос заключается лишь в том, насколько цели прихода иностранных инвесторов на российский рынок соотносятся с задачами правительства по привлечению ПИИ. Так, Россия заинтересована в модернизации основных фондов реального сектора экономики, в насыщении потребительского и производственно-технического рынков высококачествественными товарами, в развитии и структурной перестройки своего экспортного потенциала, в реализации политики импортозамещения, в привнесении в российское общество и в российский бизнес передовых информационных и управленческих технологий. Передача технологий является ключевой задачей привлечения ПИИ для повышения качественного уровня промышленного производства России.

В то же время существуют три основные цели прямого вложения капитала иностранными инвесторами: доступ к природным ресурсам иностранного государства; завоевание отдельных сегментов рынка принимающей страны; использование страны в качестве производственной базы с последующим экспортом выпускаемой продукции. В связи с этим перед российским государством стоит сложная задача привлечь в страну иностранный капитал, удовлетворяя его запросам и вместе с тем направляя его мерами экономического регулирования на достижение общенациональных целей.

В настоящее время в мировых потоках ПИИ Россия является важным игроком. Так, в соответствии с отчетами, опубликованными ЮНКТАД (конференция Организации Объединенных Наций по торговле и развитию) «WorldInvestmentReport»,Россия с 2007 года входит в десятку лидеров стран реципиентов прямых иностранных инвестиций. В 2013 году она заняла третье место по объему поступивших ПИИ после США и Китая (рис. 1). Объем иностранных инвестиций поступивших в Россию в 2013 году составил 79 млрд долларов, что на 41,86 % больше чем в 2007 году [6, с. 4].

Тем не менее, по результатам 2014 года по инвестиционному потенциалу Россия значительно уступает наиболее привлекательным для инвесторов странам мира. Об этом свидетельствуют рейтинги стран, ежегодно составляемые американской консалтинговой компанией А.Т. Kearney по показателям доверия зарубежных инвесторов и привлекательности страны-реципиента иностранного капитала. Индекс доверия в сфере привлечения ПИИ составляется отдельно по каждой стране на основе данных опросов руководителей крупнейших международных компаний. Согласно нему, по степени доверия инвесторов и их готовности осуществлять капиталовложения в 2014 году Россия впервые за девять лет не вошла в 25 самых привлекательных стран, несмотря на то, что в 2013 и 2012 гг. занимала 11 и 12 места соответственно. Согласно А.Т. Kearney низкая степень доверия инвесторов связана в первую очередь с конфликтом на Украине, наложенными санкциями и геополитической напряженностью [7].

Также основными отрицательными факторами, сдерживающими динамику привлечения ПИИ, служат:

– политический риск, характеризующийся недостаточной эффективностью важнейших институтов – государственного аппарата, судебной и правоохранительной системы, обременительным вмешательством государства в экономическую жизнь хозяйствующих субъектов, механизм принятия решений остается непрозрачным для общества, не существует эффективных механизмов гражданского контроля за их деятельностью;

– экономический риск, характеризующийся финансовым и экономическим кризисом, неустойчивостью макроэкономической ситуации, зависимостью национальной экономики от конъюнктуры мирового рынка, высокой долей нерыночного сектора, низким уровнем конкуренции, непрозрачной деятельностью естественных монополий, низким уровнем интеграции российской экономики в мировое хозяйство, невысокой степенью диверсификации экспорта, слабым использованием конкурентных преимуществ в экспорте услуг, прежде всего транспортных, медицинских, образовательных, продукции наукоемких отраслей, ограниченным объемом трансграничного сотрудничества;

– низкий уровень развития рыночной инфраструктуры;

– недостаточное участие банковской системы в финансировании реального сектора экономики;

– низкий уровень квалификации управленческих кадров, регулирующих вопросы инвестиционной деятельность;

– высокий уровень коррупции и бюрократии;

– сложность открытия и ведения собственного бизнеса.

Так, в 2015 году по условиям ведения бизнеса в международном рейтинге экономик Doing Business, который ежегодно составляется Всемирным банком, Россия заняла 62 место. В 2014 она занимала 92 место, но с учетом скорректированной методологии исследования в 2014 году, занимала бы не 92-е, а 64-е место [8]. Таким образом, в реальности Россия улучшила свои показатели на две позиции. Однако, несмотря на положительную динамику, Россия в 2015 году ухудшила свои показатели по шести параметрам из десяти: присоединение к электрическим сетям, получение кредитов, защита миноритарных инвесторов, налогообложение, международная торговля, разрешение неплатежеспособности (табл. 1).

Рис. 1. Некоторые ведущие страны-импортеры ПИИ в 2013 году, млрд. долл. Источник: Investing in SDSs: an Action Plan / World Investment Report 2014 // UNCTAD. – New York and Geneva, 2014. – P. 4

Таблица 1

Основные показатели России в рейтинге благоприятности условий ведения бизнеса

|

Критерий |

Рейтинг |

Изменение |

|

|

2015 |

2014 |

||

|

Регистрация предприятий |

34 |

58 |

+ 24 |

|

Получение разрешений на строительство |

156 |

172 |

+ 16 |

|

Присоединение к электрическим сетям |

143 |

141 |

– 2 |

|

Регистрация собственности |

12 |

17 |

+ 5 |

|

Получение кредитов |

61 |

55 |

– 6 |

|

Защита миноритарных инвесторов |

100 |

97 |

– 3 |

|

Налогообложение |

49 |

48 |

– 1 |

|

Международная торговля |

155 |

154 |

– 1 |

|

Обеспечение исполнения контрактов |

14 |

14 |

Без изменений |

|

Разрешение неплатежеспособности |

65 |

62 |

– 3 |

Источник. http://russian.doingbusiness.org.

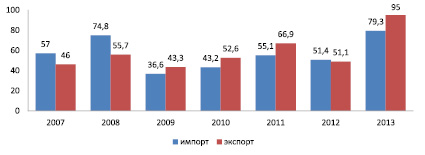

Рис. 2. Соотношение импорта и экспорта ПИИ, в млрд. долл. Источник:Global Value Chains: Investment and Trade for Development / World Investment Report 2013 // UNCTAD. – New York and Geneva, 2013. P. 216;Investing in SDSs: an Action Plan / World Investment Report 2014 // UNCTAD. – New York and Geneva, 2014. – P. 4–5

В тоже время благоприятствующими факторами, по мнению А.Т. Kearney, служат наличие емкого внутреннего рынка, дешевая квалифицированная рабочая сила и богатство природных ресурсов [7].

Доля импорта ПИИ в ВВП характеризует вклад иностранных инвестиций в развитие экономики. В России наибольшее значение этого показателя с 2009 года было достигнуто в 2013 году (3,78 %). Однако, начиная с 2009 года (за исключением 2012 года) в стране преобладал экспорт ПИИ над импортом (рис. 2). Всего с 2007 по 2013 гг. приток ПИИ в Россию составил – 397,4 млрд долл., а отток – 410,6 млрд долл., чистый отток ПИИ из России за указанный период составил 13,2 млрд долл. [5, с. 4–5]. Данный фактор является одной из основных проблем российской экономики.

Если рассматривать общую отраслевую структуру ПИИ в России, то наиболее приоритетными видами для вхождения инвестиций с 2010–2013 гг. являются обрабатывающая промышленность, оптовая и розничная торговля, финансовая деятельность и добыча полезных ископаемых (табл. 2).

На четыре вышеуказанные отрасли в 2013 году пришлось 83,8 % всех использованных прямых иностранных инвестиций. Значительно укрепила свои позиции сфера обрабатывающего производства: по сравнению с 2012 годом она увеличилась на 54 %. В структуре инвестиций в обрабатывающую промышленность в 2013 году наибольшую долю занимает производство кокса и нефтепродуктов – 83 % (рис. 3).

Рассмотренная структура инвестиций позволяет сделать вывод о том, что в отраслевой структуре капиталовложений приоритет сохраняют сырьевые отрасли, в то время как финансовые средства, инвестируемые в высокотехнологичные производства, которые могли бы обеспечить внутренний рынок и расширить перечень экспортируемой продукции, незначительны. В результате преимущественный экспорт природных ресурсов не позволяет России занять лидирующее положение в системе международных экономических отношений.

Устаревшая и во многом неэффективная народнохозяйственная структура России негативно сказывается на экономическом росте, делая его неустойчивым и зависимым от конъюнктуры мировых сырьевых рынков. Также распределение ПИИ по отраслям является результатом рыночного отбора, основанного на самостоятельном определении иностранными инвесторами сфер приложения капитала, исходя из нормы прибыли на вложенный капитал. Другими словами, одной из причин консервации структурных перекосов является отсутствие мер государственной, в том числе и региональной, экономической политики, определяющей приоритеты в развитии российской экономики и реализующей дифференцированный подход к привлечению иностранных инвестиций.

Таблица 2

Распределение ПИИ по отраслям экономики, в % к итогу

|

Отрасль |

2010 |

2011 |

2012 |

2013 |

|

Сельское хозяйство |

0,7 |

0,4 |

0,5 |

0,9 |

|

Добыча полезных ископаемых |

8,7 |

8,3 |

9,5 |

10,9 |

|

Обрабатывающее производства |

22,8 |

15,2 |

12,6 |

23,3 |

|

Финансовая деятельность |

17,7 |

17 |

29,6 |

20,5 |

|

Оптовая и розничная торговля |

12,7 |

32,9 |

26,2 |

29,1 |

|

Недвижимость |

7,4 |

4,5 |

3,9 |

2,4 |

|

Строительство |

0,9 |

6,8 |

7,8 |

4,1 |

|

Производство и распределение электроэнергии, газа, пара и кондиционирование воздуха. |

3,3 |

4 |

3,7 |

2,5 |

|

Транспорт и хранение |

0 |

2,1 |

0 |

0,5 |

|

Деятельность гостиниц и ресторанов |

0,6 |

0 |

0,3 |

0,3 |

|

Научные исследования и разработки |

8,4 |

0,3 |

0,2 |

0,1 |

|

Здравоохранение и предоставление социальных услуг |

0 |

0,3 |

0,9 |

0,5 |

|

Информация и связь |

7,68 |

2,9 |

0 |

0 |

|

Прочее |

9,05 |

5,4 |

4,8 |

4,9 |

Источник. Официальный сайт Банка России http://www.cbr.ru.

Рис. 3. Распределение ПИИ в обрабатывающую промышленность. Источник: Официальный сайт Банка России http://www.cbr.ru

Иностранный капитал должен, прежде всего, направляться в те секторы, где национальная экономика нуждается в первоочередной модернизации и эффективном менеджменте. Регулирование направлений вложений предполагает выработку отраслевых и региональных приоритетов для иностранного капитала и использование специальной политики по привлечению иностранных инвестиций.

В политике создания благоприятного инвестиционного климата интересен опыт Китая. Он фактически закрыл в течение 20 лет для иностранного капитала финансовый сектор, прицельно направляя поток иностранных инвестиций в реальный сектор экономики, т.е. стимулировал приток ПИИ. При этом правительство Китая сформировало продуманную взаимовыгодную политику привлечения таких инвестиций. Иностранные инвесторы получали беспрецедентно выгодные условия инвестирования, вплоть до полного освобождения от уплаты налогов на несколько лет, а Китай в свою очередь, получал новые для него технологии производства и управления, благодаря которым структура китайской экономики в короткое время сделала качественный скачок и смогла прочно занять свою нишу на мировом рынке [2, с. 355].

Российская концепция привлечения иностранного капитала ориентирована на создание равных условий конкуренции для отечественных и зарубежных инвесторов. Однако поддержка должна предоставляться не конкретным структурам, а новым технологиям. Поэтому если иностранный инвестор является носителем недостающих в стране технологий, ноу-хау и эффективного менеджмента, он должен получить поддержку властей, притом на самом высоком уровне. Именно на таких основах развивался Китай последние 20 лет, успешно привлекая иностранный капитал для промышленной трансформации страны. Интересно отметить, что Китай закрывал свои рынки для иностранного капитала, если он не способен принести с собой технологические новшества, действуя по принципу «не надо плодить конкурентов своим производителям».

Еще одной проблемой связанной с распределением ПИИ является деформация структуры прямых иностранных инвестиций в аспекте их распределения по отдельным регионам (рис. 4), наиболее привлекательными для инвесторов в России являются лишь незначительное число регионов, в то время как большинство субъектов Российской Федерации остаются за пределами инвестиционных потоков.

Как видно из рис. 5, на долю Центрального федерального округа приходится основная доля привлеченных иностранных инвестиций (2011 – 79 %, 2012 – 70 %, 2013 – 63 %).В то же время богатые ресурсами Сибирский и Дальневосточный округа занимают четвертое и пятое места в общем объеме российский ПИИ, и, как полагают эксперты, их инвестиционный потенциал считается недооцененным. Так, в самом южном субъекте Дальневосточного федерального округа Приморском крае в отдельные периоды 1990–2000-х годов был отмечен беспрецедентный рост иностранных инвестиций, в основном, из Японии, Республики Корея, Виргинских островов, США, Китая, что позволило, в итоге, накопить к 2010 году около 1,5 млрд долл. ПИИ [3, с. 129]. И в настоящее время российские восточные регионы имеют огромный потенциал в привлечении иностранных инвестиций, однако, неразвитость инфраструктуры, слабость формальных и неформальных институтов ведут к спаду инвестиционной активности. Реализация продуманной стратегии привлечения ПИИ должна способствовать оптимизации как отраслевой структуры действующего в России иностранного капитала, так и регионального распределения. В то же время следует подчеркнуть, что такая политика должна быть в первую очередь ориентирована на использование конкурентных преимуществ российской экономики и отдельных регионов.

Географическая структура вложения средств представлена в табл. 3. Лидерами в списке стран-источников ПИИ являются Люксембург, Нидерланды и Ирландия: за период 2010–2013 гг. данные страны вложили в Россию 84 555 млрд долл. США.

Значительная доля поступающих в Россию ПИИ возникают в результате так называемого «круговорота капитала» – явления, при котором поступающие в страну инвестиции возникают в результате возвращения капитала, ранее выведенного в оффшорные юрисдикции. Британские Виргинские острова, Багамы, Бермуды, Кипр составили в совокупности с 2010 по 2013 гг. 31 % всего притока иностранного капитала России. За этот же промежуток времени на эти страны пришлось 84,5 % общего оттока российских инвестиций за рубеж. Таким образом, капитал, поступающий из оффшоровых юрисдикций, в подавляющем случае не имеет отношения к иностранным инвестициям как таковым, в связи с чем не имеют интереса с точки зрения привлечения современных технологий и управленческого опыта, столь необходимых для повышения конкурентоспособности страны.

Рис. 4. Распределение ПИИ по регионам. Источник: Официальный сайт Банка России http://www.cbr.ru

Таблица 3

Страны, осуществляющие прямые инвестиции в Россию, в млрд долл.

|

Страна |

2010 |

2011 |

2012 |

2013 |

Всего |

|

Люксембург |

2 892,00 |

4 106,00 |

10 814,00 |

11 638,00 |

29 450,00 |

|

Нидерланды |

3 733,00 |

7 383,00 |

10 330,00 |

5 751,00 |

27 197,00 |

|

Великобритания |

1 142,00 |

2 007,00 |

46,00 |

18 927,00 |

22 122,00 |

|

Кипр |

12 287,00 |

12 999,00 |

1 985,00 |

8 285,00 |

35 556,00 |

|

Германия |

3 196,00 |

2 234,00 |

2 265,00 |

319,00 |

8 014,00 |

|

США |

435,00 |

276,00 |

285,00 |

497,00 |

1 493,00 |

|

Франция |

2 592,00 |

1 107,00 |

1 232,00 |

2 100,00 |

7 031,00 |

|

Швейцария |

0,00 |

741,00 |

401,00 |

1 086,00 |

2 228,00 |

|

Британские Виргинские острова |

2 139,00 |

7 225,00 |

2 474,00 |

9 379,00 |

21 217,00 |

|

Австрия |

1 353,00 |

1 563,00 |

1 135,00 |

755,00 |

4 806,00 |

|

Япония |

473,00 |

369,00 |

596,00 |

369,00 |

1 807,00 |

|

Ирландия |

2 326,00 |

5 306,00 |

9 877,00 |

10 399,00 |

27 908,00 |

|

Китай |

336,00 |

126,00 |

450,00 |

594,00 |

1 506,00 |

|

Багамы |

2 282,00 |

1 829,00 |

2 111,00 |

2 807,00 |

9 029,00 |

|

Бермуды |

436,00 |

594,00 |

0,00 |

1 078,00 |

2 108,00 |

|

Швеция |

1 831,00 |

2 025,00 |

1 322,00 |

0,00 |

5 178,00 |

|

Итого: |

37 453,00 |

49 890,00 |

45 323,00 |

73 984,00 |

206 650,00 |

Источник. Официальный сайт Банка России http://www.cbr.ru.

Подводя итог исследования, можно сделать вывод, что инвестиционная привлекательность страны может рассматриваться как одно из следствий высокой национальной конкурентоспособности, и в то же время привлечение инвестиций является одним из важных инструментов повышения уровня национальной конкурентоспособности. Приток инвестиций непосредственно влияет на достаточное финансирование новых производств, научно-технических разработок, обеспечение технологических преимуществ, то есть факторов, определяющих уровень национальной конкурентоспособности государства [1, с. 8–9].

ПИИ могут послужить механизмом повышения конкурентоспособности России в мировой экономике путем использования существующих конкурентных преимуществ и привнесения новых. Условием привлечения таких инвестиций является проведение государственной политики, направленной на создание стабильных условий их функционирования в национальной экономике. Достижение этой цели поможет России повысить национальную конкурентоспособность и активнее интегрироваться в международную экономическую систему. Для этого формирование направлений политики государства по привлечению ПИИ в страну должны включать:

– признание роли ПИИ как потенциального конкурентного преимущества для развития страны, государственная поддержка таких инвестиций;

– перенос центра внимания с количественных, финансовых аспектов ПИИ на качественные. Главным приоритетом должны стать современные технологии, передача которых возможна только по каналам ПИИ;

– отказ от «валового» подхода к инвестициям, при котором приоритетом пользуются только крупномасштабные капиталовложения;

– пересмотр отраслевых приоритетов ПИИ;

– учет и задействование конкурентных стратегий ТНК, где главной целью должно стать соединение принадлежащих им технологий, менеджмента и контроля над глобальными рынками с российскими сырьевыми и интеллектуальными ресурсами, высокообразованной рабочей силой и пилотными научно-техническими разработками для создания более конкурентоспособных на мировом рынке производств.

– предоставление потенциальным инвесторам реальных государственных гарантий неизменности условий и компенсации рисков потерь при осуществлении ПИИ;

– обеспечение льготных условий для инвесторов, инвестирующих в приоритетные отрасли экономики;

– твердое выполнение государством взятых на себя обязательств перед иностранными инвесторами (при более высокой степени непрозрачности национальной экономики, чем в России, Китай смог привлечь несравненно более весомые инвестиции, во многом именно благодаря выполнению условий инвестиционных соглашений).

Таким образом, привлечение и успешное использование прямых иностранных инвестиций государством выступает ключевым звеном, определяющим решение комплекса проблем модернизации экономики страны, а также достижения устойчивого экономического роста и повышения конкурентоспособности отечественного производства на внутреннем и мировом рынках. При этом особое значение приобретает структурный поворот от производства и экспорта топливо-энергетических ресурсов к развитию высокотехнологичных и инновационных отраслей. Недостаточное качество инвестиционного процесса и его межотраслевая несбалансированность – суть вызовов времени, на которые должна ответить инвестиционная политика государства.

Библиографическая ссылка

Быкасова О.О. ПРЯМЫЕ ИНОСТРАННЫЕ ИНВЕСТИЦИ КАК ГЛАВНЫЙ ФАКТОР КОНКУРЕНТОСПОСОБНОСТИ РОССИИ // Международный журнал прикладных и фундаментальных исследований. 2015. № 7-2. С. 275-282;URL: https://applied-research.ru/ru/article/view?id=7008 (дата обращения: 12.03.2026).