В условиях переходного периода проводимая в России радикальная экономическая реформа открыла новый этап в развитии банковского дела. Особую актуальность в условиях рынка приобретают вопросы, связанные с проблемами и перспективами банковского обслуживания физических лиц. «Банковское обслуживание физических лиц является сферой банковской деятельности, которая, с одной стороны, сконцентрирована на интересах и предпочтениях клиента, а с другой – выгодна банку» [11, С. 22].

Осуществление этих преобразований возможно лишь на основе изучения функционирования российских, а так же зарубежных банков и внедрения новых форм и методов работы с физическими лицами.

Специалистам известно, что рынок банковских услуг для юридических лиц уже поделен между банками, и основная конкуренция между ними разворачивается в последние годы за привлечение средств физических лиц и малых предприятий [12, с. 497].

В конкурентной борьбе банки прибегают к различным формам и методам привлечения средств физических лиц. В частности, развиваются вклады с короткими сроками привлечения, так называемые «короткие деньги» (срочные вклады на срок от 3; 7; 14; 30 дней). Некоторые банки предоставляют вкладчику возможность снимать проценты по вкладу ежеквартально, ежемесячно и даже ежедневно; принимают вклады со сложными процентами, с начислением процентов с учетом инфляции.

Но, тем не менее, существует ряд проблем по привлечению средств физических лиц. Это, прежде всего падение покупательной способности рубля. В связи с этим не все физические лица спешат доверить свои средства банкам, предпочитая вкладывать их в иностранную валюту; состоятельные лица вкладывают в зарубежные банки, ликвидные товары и попросту хранят в тезаврации (накоплении золота). Кроме того, немаловажную роль играет недоверие физических лиц к коммерческим банкам. И, конечно, не все в полной мере знают экономические и юридические законы.

Основная задача российских банков – это качественное клиентское обслуживание. Завоевание клиентской базы, в настоящем банки связывают с внедрением и развитием новых современных услуг и банковских продуктов, в частности онлайнового обслуживания. Значение активизации роли банков, обслуживающих население, состоит в том, чтобы при наименьших затратах содействовать максимальному эффекту, наиболее полному удовлетворению потребностей клиентов в банковском обслуживании, улучшению качества банковского обслуживания физических лиц, расширению спектра банковских услуг и снижению их себестоимости.

Так же давайте определим степень изученности проблемы банковского обслуживания физических лиц. Проблема формирования и развития системы комплексного банковского обслуживания физических лиц в современной экономике России является слабо изученной.

Основные проблемы становления и развития банковского дела, теоретических основ функционирования рынка банковских услуг, в условиях рыночной экономики достаточно’ широко и подробно описаны в научной и учебной литературе отечественными учеными и специалистами: Ю.А. Бабичевой, Г.Н. Белоглазовой, Е.Ф. Жуковым, В.В. Ивановым, В.И. Колесниковым, Л.П. Кроливецкой, О.И. Лаврушиным, H.A. Савинской, Е.Б. Ширинской и др. Вопросам развития банковского сектора и кредитования экономики посвящены работы Г.Н. Белоглазовой, О.И. Лаврушина, Э.А. Козловской, Ю.С. Масленченкова, В.Н. Мокина, H.A. Савинской, В.П. Семенова, K.P. Тагирбекова, Г.А. Тосуняна и др. В условиях рыночной экономики комплексное исследование проблемы развития банковского обслуживания физических лиц предполагает ее системный анализ и синтез. Существенное влияние на научные исследования в рамках темы диссертационного исследования оказали труды Л.И. Абалкина, А.Х. Катаева, Н.К. Каюмова, С.Д. Комилова, И.Д. Мамоновой, Т.Н. Назарова, Р.К. Рахимова и др.. Вместе с тем, анализ публикаций по выбранной теме диссертационного исследования показал, что вопросы комплексного банковского обслуживания физических лиц не получили достаточного освещения в теоретических и научно-практических публикациях, что и определило цель и задачи моего исследования.

Банковское обслуживание физических лиц является одним из направлений деятельности коммерческого банка, направленное на удовлетворение потребностей клиента на условии платности, соблюдении банковского законодательства и играет значимую роль в современных социально-экономических системах. Рынок индивидуального банковского обслуживания достаточно широк, а формы деятельности на нем так многообразны, что перед банковскими специалистами открывается простор для использования любых финансовых стратегий.

Анализ исследований на тему банковского обслуживания физических лиц позволил сделать следующие выводы:

– современный этап характеризуется тем, что кредитные организации, работающие на рынке банковских услуг, имеют достаточно накопленный опыт работы на различных сегментах финансового рынка, активно развивая потребительское кредитование, расширяя сферу применения банковских карт, активно используя информационно-программные комплексы формирования кредитных историй клиентов, участвуя в развитии системы страхования банковских вкладов физических лиц, внедряя новые технологии и создавая необходимую инфраструктуру для работы с населением;

– положительная динамика показателей, характеризующих банковское обслуживание физических лиц, объясняется, прежде всего, возрастанием доверия населения к банковскому сектору; ростом реальных располагаемых доходов населения; увеличением количества предоставляемых банковских услуг для населения со стороны кредитных организаций;

– развитие отечественного банковского сектора характеризуется высокими темпами роста, усилением конкуренции между коммерческими банками, активизацией коммерческих банков в сфере банковского обслуживания физических лиц;

– опыт комплексного банковского обслуживания клиентов индустриально развитых стран постепенно внедряется отечественными коммерческими банками, которые начинают предоставлять новые услуги, удовлетворяя все более сложные потребности клиентов, что повышает их конкурентоспособность в привлечении кредитных ресурсов и новых клиентов.

Современное развитие экономики, общественно-экономических связей требует активного взаимодействия населения с банковским сектором. Для банков это взаимодействие показывается совокупностью функций, возложенных на них. Во-первых, это посредническая функция, то есть коммерческие банки выступают в качестве связующего звена между хозяйствующими агентами в экономике страны, в том числе домохозяйствами. Денежные средства, временно свободные у населения в виде накоплений, аккумулируются в банковской системе страны, а затем направляются через коммерческие банки в инвестиции, формируются ресурсы для развития экономики. Банки осуществляют посредничество в кредитах, в платежах, в операциях с ценными бумагами. Критерием посредничества является выгодность для обеих сторон сделки. При этом плата за отданные и полученные взаймы средства формируется под влиянием спроса и предложения заемных средств. Наличие посредника , повышает эффективность расчетов в связи со специализацией банков на подобного рода операциях и снижением по этой причине издержек обращения. Во вторых, это стимулируете население к сбережению и накоплению денежных средств. То есть банки должны не только аккумулировать временно свободные денежные средства в банковский сектор и стимулировать людей для их накопления. Это достигается на основе гибкой депозитной политики банков посредством:

– установления высоких процентных ставок по депозитам;

– гарантирования сохранности денежных средств находящихся на счетах клиентов в банке;

– надежности банковской системы, разнообразия предлагаемых банковских услуг.

Таким образом, можно говорить о том, что в этой связи огромное значение имеет информация о банке, его услугах и тарифах. Население должно иметь свободный доступ к информации, чтобы определить риск сотрудничества с данным финансовым агентом, возможную выгоду или потери для себя. Все банки обязаны публиковать ежеквартальные балансы в периодической печати, по первому требованию клиента предоставлять баланс на последнюю отчетную дату и иную интересующую его информацию, если она не является конфиденциальной. Все это подчеркивает актуальность выбранного направления данного исследования.

В банковском обслуживании есть ряд проблем которые нужно было бы решить.

1. Доступность к отделению банка на любой территории РФ.

К сожалению, есть такие районы, где отделений банков просто нет, или же они находятся на достаточно большом расстоянии, что не позволяет клиентам обращаться туда тогда когда им нужно. Но эту проблему уже начали решать сами банки, делая онлайн доступность. Резюмируя данное исследование можно сделать вывод, что применение дистанционных методов обслуживания населения, является ключевым фактором изменения ситуации во взаимодействии в банковском секторе, как для клиентов, так и для банка. Основными направлениями развития банковских услуг станут внедрение и расширение разнообразных форм дистанционного управления счетом, расширение диапазона времени, когда человек может воспользоваться своими деньгами и осуществить необходимые платежи.

В России есть примеры функционирования такой модели «Система Телебанк» – это онлайн система, специализирующаяся на дистанционном проведении различных операций. Вот некоторые возможности этой системы:

– оплата коммунальных услуг, сотовой связи, интернета, международных переговоров, спутникового телевидения;

– перевод средств по России и за границу;

– Быстрая продажа и покупка валюты по более выгодному курсу;

– размещение денежных средств во вклады и управление ими;

– управление своими счетами и банковскими картами;

– получение информации об остатках на счетах и банковских картах;

– Формирование выписки по своим счетам и банковским картам за любой период;

– покупка ценных бумаг на фондовом рынке.

Преимущества этой системы не оспоримы. Приведем примеры некоторых из них:

– Выгодная экономия денежных средств, при проведении операций в Телебанке, комиссии приятно отличаются от комиссий в отделении;

– Удобство, система доступна в режиме 24*7 часа, можно выбрать наиболее удобный способ использования (персональный компьютер, мобильный или обычный стационарный телефон);

– Экономия времени, не нужно обращаться в отделение банка, внутренние переводы и оплата услуг проходят в режиме онлайн;

– Комфорт, можно привычные названия своим счетам, сохранить наиболее востребованные операции в виде шаблонов и безошибочно провести любую операцию в несколько кликов;

– Гибкость, с помощью отложенного платежа система автоматически выполнит введённую информацию после поступления средств на счет.

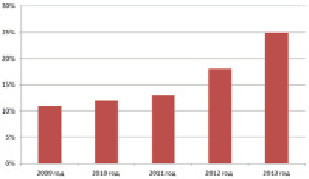

Общий объем пользователей интернет ресурсами в банковском секторе в России, увеличивается каждым годом. Это наглядно подтверждается исследованием, проведенным рейтинговое агентством «Эксперт РА» и представленное ниже на рисунке.

В представленной диаграмме видно, что в 2013 году количество счетов физических лиц используемых системы интернет-банкинг увеличилось по сравнению с 2009 годом в 2,5 раза. Таким образом, наблюдается устойчивый рост востребованности данной услуги со стороны населения и выбранный метод банков можно считать эффективным.

Доля счетов физических лиц с доступом через интернет-банкинг по материалам

Резюмируя данное исследование можно сделать вывод, что применение дистанционных методов обслуживания населения, является ключевым фактором изменения ситуации во взаимодействии в банковском секторе, как для клиентов, так и для банка. Основными направлениями развития банковских услуг станут внедрение и расширение разнообразных форм дистанционного управления счетом, расширение диапазона времени, когда человек может воспользоваться своими деньгами и осуществить необходимые платежи.

2. Другая важная установка, препятствующая развитию финансовой активности населения, -- недоверие населения финансовым институтам. Тем более, что и банковский надзор в некоторой степени ослаблен, так как «отдельные требования к ведению банковского бизнеса были установлены в иных, по сути, экономических условиях, и в настоящее время являются недостаточно консервативными по отношению к возросшему уровню рисков» [13, С. 5].

Преодоление такого отношения необходимо через убеждение людей в том, что существование данных институтов является нормой для любого современного общества, неотъемлемым и функциональным элементом рынка.

Необходимые знания должны включать: понятие риска и доходности, дисконтирования, инфляции, понимание различий между реальным и номинальным измерениями, наличными и безналичными платежами, принципы и схемы функционирования финансового рынка, понимание природы и функций финансовых институтов, инструментов, азы юридической и налоговой грамотности, понимание границ ответственности финансовых институтов перед клиентами и клиентов перед финансовыми институтами, владение минимальным финансовым словарем и т.п.

Необходимые навыки подразумевают: умение искать и находить информацию о рынке, привычка следить за основными показателями рынка, умение читать договор и понимать содержащуюся в нем информацию, сравнивать между собой предложения различных компаний, умение подавать претензию или жалобу в том случае, если его права нарушены и т. п. Необходимо сформировать привычку следить за событиями на финансовом рынке, например, за уровнем процентных ставок по кредитам и депозитам, доходностью инвестиционных фондов, стоимостью страховых продуктов и т.п., развивать навык чтения договоров и понимания смысла написанного

3. Еще одна проблема, это проблема развития и рынка пластиковых карт в России.

Банковские карты в России пока не стали полноценным инструментом безналичных платежей. Основным недостатком является использование карт в качестве инструмента получения наличных денежных средств. По данным Банка России и Росстата на 01.07.14 объем операций по снятию наличных денежных средств от общего объема операций с использованием платежных карт составил 79,8 %, в то время как доля операций по оплате товаров и услуг составила лишь 20,2 %.

«Высокие показатели снятия наличных денежных средств обуславливаются тем, что на сегодняшний день 80-85 % выданных карт в России являются частью зарплатных проектов» [14]. «Зарплатный проект – самый простой способ массового распространения платежных карт для банка, поскольку целое предприятие переходит на использование карт банка, для начисления заработной платы всем сотрудникам» [9, с. 41]. Однако, следует отметить, что менталитет большей части населения таков, что реальные деньги до сих пор воспринимаются только в наличной форме. В связи с этим при поступлении денежных средств на пластиковую карту, как правило, большая часть держателей сразу снимают средства полностью.

Для решения данной проблемы развития рынка пластиковых карт необходимо привлечь внимания клиентов к тому факту, что банковская карта может служить не только средством снятия наличных, а также использоваться как средство оплаты товаров и услуг. В настоящее время для продвижения собственных карт банки предлагают различные программы лояльности, бонусные и ко-брендинговые программы.

4. Есть свои недостатки и в ипотечном кредитовании.

Все большей популярностью в России пользуется ипотечное кредитование. Ипотека позволяет приобрести жилье сегодня и оплачивать полную его стоимость в течении нескольких последующих лет. Это значительно удобнее, чем копить деньги, подвергать их инфляции и другим рискам.

К основным проблемам можно отнести:

1) ограниченная платежеспособность граждан;

2) в регионах зачастую бывает недостаточное количество объектов новостроек, и как правило, завышенные цены на них;

3) отсутствует система в законодательстве недвижимости. Ее необходимо совершенствовать и реализовывать на практике;

4) совершенно не развита инфраструктура рынка жилья и жилищного строительства.

В стране отсутствует схема, в которой могут взаимодействовать все участники при оформлении ипотечных кредитов, а это агентства недвижимости, застройщики, компании по оценке недвижимости, страховые компании. Порой расходы на оказание услуг превышают лимиты бюджета семьи.

5) проблемы социального характера.

«Государство должно учитывать доходы малообеспеченных слоев населения, решать жилищные вопросы тех категорий граждан, которые имеют средние доходы, накопления и имеющие жильё в собственности квартиры по договору о передаче квартир и иных объектов в собственность граждан. Основное решение этой проблемы для граждан данной категории является долгосрочное ипотечное жилищное кредитование на основе государственных программ. Без поддержки государства жильё на рынке будут приобретать только граждане с высокими доходами.»[10, с. 190].

На сегодняшний день лишь 1 процент населения может позволить себе приобретать жилье без использования ипотечных займов. Совсем маленький процент населения, который составляет буквально 0,4 процента, обеспечивается жильем из средств бюджета регионального, федерального и местного уровня.

Несмотря на данные проблемы и недостатки, в процессе ипотечном кредитовании, наблюдаются и серьезные перспективы развития.

В настоящее время разработана «Стратегия развития ипотечного жилищного кредитования в Российской Федерации до 2030 года», которая утверждена распоряжением Правительства РФ ото 19 июля 2010 года [4, с. 97]. Стратегия затрагивает все вопросы, которые связаны с развитием ипотечного жилищного кредитования в Российской Федерации.

Стратегия рассматривает задачи приобретения недвижимости на первоначальном строительстве или вторичном рынке.

Для того, чтобы ипотечное кредитование было доступным, необходимо строить жилье эконом-класса, а также жилье, которое будет удовлетворять требованиям граждан со среднестатистическим доходом; повышать конкуренцию среди банковских услуг ипотечного кредитования, привлекать инвесторов для строительства нового жилья.

Рейтинг банков по размеру ипотечного кредитного портфеля в РФ за период 2012-2013 гг. (в миллионах рублей)

|

№ п/п |

Банк |

Ипотечный кредитный портфель на 01.01.2014 |

Ипотечный кредитный портфель на 01.01.2013 года |

Динамика ипотечного портфеля, % |

|

1 |

Сбербанк |

1 305 030 |

1 004 374 |

29, 90 |

|

2 |

Банк ВТБ24 |

413516 |

265 418 |

55,79 |

|

3 |

Газпромбанк |

169 078 |

115261 |

46, 69 |

|

4 |

Дельта Кредит |

73 649 |

54324 |

35, 57 |

|

5 |

Росбанк |

55 029 |

48 075 |

14, 46 |

|

6 |

Примсоцбанк |

2 634 |

2653 |

– 0, 75 |

В результате проведенных исследований по обслуживанию физических лиц коммерческими банками на этапе формирования рыночных отношений можно сформулировать следующие выводы и предложения.

Рынок с точки зрения банкира – это широкий спектр высококачественных услуг, удовлетворяющих повседневные и духовные потребности людей. В настоящее время каждый банк на свой страх и риск покупает и продает ресурсы, внедряет новые услуги, как для юридических, так и для физических лиц. В условиях рыночных отношений банкам особенно важно осуществлять сдвиги в направлении обслуживания физических лиц. Проведенный в работе анализ показал, что коммерческие банки активно осваивают рынок банковских операций по обслуживания физических лиц, разрабатывают новые виды банковских услуг для этой категории клиентов

В условиях рынка конкурентную борьбу выдерживает тот банк, который постоянно расширяет круг оказываемых клиентам услуг, улучшает качество вкладного и кредитного обслуживания, предлагает разного рода посреднические услуги. В противном случае у банка могут возникнуть неприятности (сократится объем кредитных ресурсов). В конечном счете, банк может стать неконкурентоспособным.

Библиографическая ссылка

Пустовалова К.Э. ПРОБЛЕМЫ БАНКОВСКОГО ОБСЛУЖИВАНИЯ ФИЗИЧЕСКИ ЛИЦ // Международный журнал прикладных и фундаментальных исследований. 2016. № 4-6. С. 1178-1183;URL: https://applied-research.ru/ru/article/view?id=9156 (дата обращения: 30.01.2026).