Налоговое законодательство Российской Федерации находится в состоянии постоянного реформирования на протяжении последних 20 лет, ежегодно в него вносят изменения и поправки. Развитие налоговой системы продолжается с учетом тенденций экономического развития нашего государства, а также глобальных вызовов и угроз [9].

Актуальность вопросов, связанных с совершенствованием НДС и наличие нерешенных проблем, таких как снижение поступлений в федеральный бюджет, распространение схем ухода от налога и незаконного возмещения НДС, определили необходимость проведения мероприятий по его совершенствованию [1].

Налог на добавленную стоимость является федеральным налогом. Данный налог постоянно развивается и изменяется. В процессе его развития возникает множество проблем, которые необходимо решать и анализировать. Основные проблемы возникают с этим налогом в плане администрирования [7].

Одним из главных новшеств в налоговом законодательстве последних лет, является изменение декларации по НДС. Рассмотрим его более детально и проведем анализ, как повлияли изменения в налоговом администрировании на поступления налога на добавленную стоимость в федеральный бюджет РФ.

С первого квартала 2015 года в декларации по налогу на добавленную стоимость необходимо указывать данные из книги покупок и книги продаж. Так же в связи с внесенными изменениями декларация предоставляется в налоговый орган только в электронном виде [4].

Декларация пополнилась данными о счетах-фактурах, по которым начислен налог и заявлены вычеты. Поправки по НДС предполагают, что данные налогоплательщика по НДС от реализации и налоговым вычетам должны быть идентичны данным контрагента, с отраженными в ней реализацией или вычетом соответственно. Данное изменение позволяет налоговым органам более эффективно бороться с компаниями-однодневками, ведущими деятельность по обналичиванию денежных средств.

В связи с внесенными изменениями, объем страниц в налоговой декларации по НДС значительно увеличился, и самостоятельно такое большое количество информации сотруднику налоговой службы обработать сложно, это занимает много времени, для более быстрого и четкого контроля была создана Автоматизированная система контроля НДС-2 (АСК НДС-2). Все данные из декларации заносятся в единую базу данных, далее в автоматическом режиме осуществляется анализ информации в отчетности налогоплательщика, и сопоставляются со сведениями, предоставленными контрагентами и посредниками. В единой системе находится информация от налогоплательщиков, налоговых агентов и иных лиц, ведущих журналы учета счетов-фактур. В итоге, с помощью данной системы контроля налоговым органам можно в автоматическом режиме проследить всю цепочку реализации товаров и услуг и отследить возникновение и размер добавленной стоимости и сумму начисленного или заявленного к вычету НДС. Обработкой информации из системы занимается специально созданное подразделение ФНС – «Межрегиональная инспекция ФНС по камеральному контролю». Данное подразделение отслеживает и выявляет ошибки в декларациях, а затем сообщает территориальным налоговым органам о нарушениях для дальнейшей проверки.

Ежеквартально в АСК НДС-2 обрабатывается 1,4 млн. налоговых деклараций. По результатам сравнения операций контрагентов по налоговым разрывам формируются требования о представлении пояснений и в автоматизированном режиме направляются налогоплательщикам. Налогоплательщикам предоставляется возможность вносить изменения и предоставлять уточненные декларации. Необходимость в проведении более детальной проверки появляется, в том случае, если налогоплательщик не выполнил требования налоговых органов и не исполнил свои налоговые обязательства.

На сегодняшний день проведение более детального налогового контроля, является актуальной процедурой, так как не все налогоплательщики, являются добросовестными. Основной формой налогового контроля являются налоговые проверки, посредством которых осуществляется контроль за своевременностью, полнотой и правильностью уплаты налогоплательщиками налогов и сборов [6].

Налоговые проверки делятся на камеральные и на выездные налоговые проверки. Главной целью камеральной и выездной налоговой проверки является выполнение налоговыми органами фискальной функции. Кроме того, в настоящее время не прекращает увеличиваться важность оценки эффективности налоговых проверок [8].

Проведем анализ того, как изменения в администрировании НДС повлияли на эффективность контрольной деятельности Федеральной налоговой службы РФ, для этого рассмотрим отчет о результатах контрольной работы налоговых органов РФ за 2014-2015 гг. представленный в табл. 1.

Таблица 1

Анализ результатов контрольной работы налоговых органов РФ за 2014-2015 гг.

|

Показатели |

2014 г. |

2015 г. |

Темп прироста по количеству, % |

Темп прироста по доначислениям, % |

||

|

Количество, единиц |

Дополнительно начислено платежей (включая налоговые санкции и пени), тыс. рублей |

Количество, единиц |

Дополнительно начислено платежей (включая налоговые санкции и пени), тыс. рублей |

|||

|

Камеральные проверки |

32 869 894 |

55 484 610 |

31 943 004 |

82 871 832 |

– 2,82 |

49,36 |

|

Выездные проверки |

35 757 |

290 694 036 |

30 663 |

270 795 846 |

– 14,23 |

– 6,84 |

Из данных отчета видно, что количество выездных налоговых проверок существенно сократилось, это свидетельствует об эффективности налогового администрирования на этапе камерального контроля. Количество камеральных проверок снизилось на 2,82 %, при этом значительно увеличились суммы доначислений на 49,36 %, данное изменение обусловлено внедрением новых технологий автоматического контроля НДС. В целом при уменьшении количества проверок, мы можем констатировать значительное увеличение сумм доначислений, и это дает возможность охарактеризовать существенное улучшение эффективности налогового контроля ФНС РФ.

Михаил Мишустин обратил внимание, что во II полугодии 2015 года вероятны риски дальнейшего замедления экономики, что может отразиться на темпах роста налоговых поступлений. Поэтому основной резерв для сохранения положительных темпов роста налоговых поступлений – в усилении работы налоговых органов по всем ключевым направлениям налогового администрирования, подчеркнул руководитель ФНС России [5].

В результате принятых мер по улучшению налогового администрирования дополнительные поступления в бюджет за январь-июль 2015 года составили 225 млрд. рублей (или четвертую часть общего прироста налоговых поступлений). Высокий уровень налогового администрирования обеспечен благодаря переходу на новые системы автоматического контроля.

Налог на добавленную стоимость на сегодняшний день является наиболее сложным налогом с точки зрения администрирования со стороны государства – с уплатой НДС, по данным Центра исследования проблем налогообложения при Правительстве РФ, связано 80 % камеральных и 90 % встречных налоговых проверок [3].

По данным налоговых органов, прирост поступлений НДС в октябре 2015 года составил 100 млрд. рублей по сравнению с 2014 годом. Это изменение было обеспечено за счет внедрения АСК НДС-2. Так же за 9 месяцев применения АСК НДС-2 налогоплательщики самостоятельно скорректировали налоговые декларации, сократив объем заявленных к возмещению сумм налога на 80 млрд. рублей.

«По нашим оценкам более трети (35 %) прироста налоговых поступлений по прибыли и НДС обеспечено налоговым администрированием. Служба своевременно перестроила работу по администрированию путем внедрения новых технологий и модернизации системы камерального контроля», – сообщил глава ФНС России. В результате изменений по улучшению налогового администрирования рост налогов в реальном выражении превышает рост экономики [5].

Проведем анализ того, как изменения в администрировании НДС повлияли на поступления НДС в бюджет РФ, для этого рассмотрим динамику поступления налогов в консолидированный бюджет РФ по данным ФНС России за январь 2015-2016 гг., представленные в табл. 2.

Таблица 2

Динамика поступлений налогов в консолидированный бюджет РФ за январь 2015-2016 гг.

|

Виды налогов |

Январь, млрд. руб. |

Абсолютное отклонение, млрд. руб. |

Темп роста, % |

|

|

2015 |

2016 |

|||

|

НДС |

215,9 |

300,7 |

84,8 |

139,3 |

|

НДПИ |

164,2 |

200,1 |

35,9 |

121,8 |

|

Акцизы |

127,1 |

170,5 |

43,4 |

134,1 |

|

НДФЛ |

132,0 |

139,0 |

7,0 |

105,4 |

|

Налог на прибыль |

81,9 |

70,4 |

-11,5 |

85,9 |

|

Имущественные налоги |

23,3 |

26,4 |

3,1 |

113,1 |

|

Итого: |

744,4 |

907,1 |

162,7 |

121,9 |

Прирост поступлений по НДС 39,3 % является наиболее существенным по сравнению с поступлениями других налогов. В абсолютных значениях НДС увеличился на 84,8 млрд. рублей, по сравнению с январем 2015 года. Это, несомненно, является благоприятным явлением для государства. Как было сказано ранее, увеличение поступления НДС в консолидированный бюджет налоговая служба объясняет изменениями в налоговом администрировании, в частности изменения декларации по НДС, формы ее подачи и введением новых технологий, таких как АСК НДС-2.

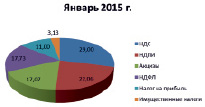

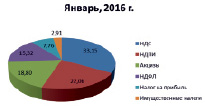

Далее рассмотрим структуру поступлений налогов в консолидированный бюджет РФ по данным ФНС России за январь 2015-2016 гг., представленную на рисунке.

Структура поступлений налогов в консолидированный бюджет РФ по данным ФНС России за январь 2015-2016 гг.

Рассмотрев структуру видно, что наибольший удельный вес занимает НДС, он является одним из главных налогов формирующих консолидированный бюджет РФ, при этом доля его поступлений увеличивается. Поэтому к налогу на добавленную стоимость нужно относиться со всей серьезностью и осторожностью, чтобы не получить неблагоприятный результат для экономики России. Для увеличения поступлений налога на добавленную стоимость в бюджет и сокращения уровня уклонений от уплаты налога, нужен грамотный подход к налоговому администрированию НДС.

Как государству, так и бизнесу НДС обходится очень дорого. От сотрудников бухгалтерий и налоговых органов требуется достаточно высокая квалификация, что увеличивает стоимость администрирования НДС для обеих сторон.

В результате изменений администрирования НДС появились минусы для налогоплательщиков, а именно:

– обязательное наличие высокоскоростного интернета;

– увеличение трудозатрат по правильному составлению отчетности по НДС;

– для малого бизнеса это дополнительные расходы по привлечению квалифицированного бухгалтера для заполнения декларации по НДС;

– дополнительные затраты связанные с установкой системы электронного документооборота и оформлением договора с провайдерами и операторами электронного документооборота [2].

Помимо минусов для налогоплательщиков есть и положительные изменения, в частности это изменение срока подачи декларации по НДС и уплаты налога в бюджет. С 2015 года предоставить декларацию по НДС и уплатить налог нужно не позднее 25 числа месяца, следующего за истекшим налоговым периодом. Так же, по мнению налоговых органов, для добросовестных налогоплательщиков расширенное декларирование по НДС имеет свои плюсы:

– снижение затрат на формирование бумажного документооборота и оплату труда персонала, занятого в этом процессе;

– значительное уменьшение количества документов, запрашиваемых как у проверяемого налогоплательщика, так и у его контрагентов;

– сокращение сроков возврата НДС при отсутствии претензий налоговых органов.

В целом изменения в налоговом администрировании являются позитивными как для государства, так и для добросовестных налогоплательщиков. Налог на добавленную стоимость носит фискальный характер и является одним из главных налогов формирующих федеральный бюджет РФ. Меры, принятые по улучшению налогового администрирования оказались абсолютно правильными в борьбе с недобросовестными налогоплательщиками и фирмами-однодневками, целью которых является получение необоснованной налоговой выгоды. Поступления налога на добавленную стоимость значительно увеличились за последний год, это является одним из показателей эффективности налогового администрирования.

Библиографическая ссылка

Богомазова Я.А., Водопьянова В.А. НОВАЯ ДЕКЛАРЦИЯ ПО НДС: АНАЛИЗ ВЛИЯНИЯ ИЗМЕНЕНИЙ В НАЛОГОВОМ АДМИНИСТРИРОВАНИИ НА ПОСТУПЛЕНИЯ НАЛОГА В БЮДЖЕТ РФ // Международный журнал прикладных и фундаментальных исследований. 2016. № 6-5. С. 912-915;URL: https://applied-research.ru/ru/article/view?id=9726 (дата обращения: 21.12.2025).