Сегодня кредитование является основным направлением банковской деятельности и главным источником получения доходов. На физические лица приходится более 25 % кредитов в общей структуре кредитного портфеля.

В наши дни кредит для потребителя нередко является единственным выходом из сложившейся трудной ситуации. Сегодня банки предоставляют кредиты не только при приобретении дорогостоящего имущества, но и в обычной повседневной жизни: для покупки недвижимости, автомобилей, на образование, потребительские нужны.

Однако, в данном сегменте банковского кредитования возникают определённые проблемы, связанные, прежде всего, с высокой неплатежеспособностью населения.

Финансовые эксперты отмечают высокий уровень закредитованности населения. В настоящее время более 5 млн. россиян имеют проблемы с погашением заемных средств. Кредитная задолженность населения составляет 3 трлн. рублей, и увеличивается с каждым годом.

Сегодня банки не уверены в надежности и финансовой состоятельности своих клиентов, так как существует высокий риск невозврата денежных средств, выданных по кредиту. В связи с чем, каждый банк по своему усмотрению определяет риски и закладывает их в высокие банковские проценты и меры по ужесточению кредитной политики.

Таким образом, тема исследования в современных условиях развития экономики, и в частности рынка кредитования физических лиц, является достаточно актуальной.

Объектом исследования выступает рынок кредитования физических лиц в РФ.

Предметом исследования выступают современное состояние рынка кредитования физических лиц в России и проблемы, возникающие в данном сегменте кредитования.

Цель исследования заключается в анализе современного состояния рынка кредитования физических лиц в России и в обосновании проблем, возникающих в данном сегменте кредитования.

Достижение поставленной цели потребовало решения следующих задач:

– проанализировать общее состояние рынка кредитования физических лиц в России;

– рассмотреть проблемы современного кредитования физических лиц.

Теоретической и методической базой исследования являются труды отечественных ученых, данные государственной и региональной статистики.

В процессе исследования использовались анализ и синтез, сравнение, обобщение, статистический, логический и другие научные методы исследования.

На рынке кредитования физических лиц в настоящее время возникают определённые проблемы, связанные, прежде всего, с высокой неплатежеспособностью населения, но несмотря на это, объем кредитов, выданных населению, имеет тенденцию к росту (табл. 1).

Таблица 1

Объем кредитов, выданных в российских банках физическим лицам за 2011-2015 гг. [2]

|

Показатели |

Год |

||||

|

2011 |

2012 |

2013 |

2014 |

2015 |

|

|

Объем кредитов, выданных физ. лицам (млрд. руб.) |

5 557 |

7 737 |

9 957 |

11 330 |

11 883 |

|

Изменение за год ( %) |

-- |

39,4 |

28,6 |

13,9 |

4,9 |

|

Изменение за весь период |

113 % |

||||

В целом, объем кредитования частных лиц растет. За анализируемый период объем кредитов, выданных в российских банках физическим лицам, увеличился на 113 % и составил 11 883 млрд. руб.

Однако, до 2013 года банки наращивали кредитование физических лиц наиболее высокими темпами. Так, объем кредитов населению возрос за 2012 г. на 39,4 % – до 7 737 млрд. руб., а за 2013 г. – на 28,6 % и составил 9 957 млрд. руб.

Но за последние 2 года данные показатели значительно уменьшились. Так, объем кредитов населению за 2014 год возрос на 13,9 %, а за 2015 год – всего на 4,9 %.

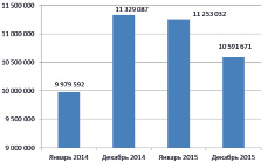

С января по декабрь 2014 года объем кредитования населения увеличился на 14 %, а по итогам 2015 года за тот же период уменьшился на 6,5 % (рис. 1).

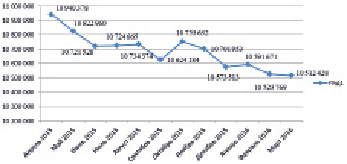

И за последние 12 месяцев наблюдается дальнейшее падение кредитования (рис. 2).

Рис. 1. Объем кредитования на начало и на конец 2014-2015 гг. (млн. руб.) [2]

Рис. 2. Объем рынка кредитования за последние 12 месяцев (млн. руб.) [2]

Так, с апреля 2015 года по март 2016 года объём кредитования снизился на 4 %. Возобновление кредитования в прежних объемах, по прогнозам экспертов, ожидается не ранее середины 2016 года.

Таким образом, ситуация в части кредитования населения не является стабильной. Несмотря на то, что в целом объем кредитования физических лиц растет, однако темпы роста его не значительны. За 2015 год объем кредитования частных лиц в среднем сократился на 5-7 %.

В Приморском крае объем банковского кредитования физических лиц на 01.01.2015 г. составил 148 млрд. руб. Рост за год – не более 7,2 % – и это рекордно низкий показатель за последние 5 лет. Так, в период 2013-2014 – рост был на уровне 38,8 %, 2012-2013 – 48,1 %, 2011-2012 – 42,7 % [5]. Таким образом, в Приморском крае, также наблюдается резкое снижение объема кредитования физических лиц.

В 2015 году банки снизили уровень одобрения кредитных заявок в 4-5 раз, а в текущем году требования к заемщикам лишь ужесточаются. Уже сейчас 94,7 % поступающих к ним заявок на кредиты банки отклоняют.

Сегодня банки не уверены в надежности и финансовой состоятельности своих клиентов, так как существует высокий риск невозврата денежных средств, выдаваемых по кредитному договору.

В настоящее время более 5 млн. россиян имеют проблемы с погашением заемных средств. Кредитная задолженность населения составляет 3 трлн. рублей, и увеличивается с каждым годом. Причем имеются просрочки даже по обеспеченным кредитам: 11 % – по автокредитам и 3,5 % – по ипотеке.

Каждый россиянин должен в среднем около 76,9 тыс. рублей. В 2014 году этот показатель был на уровне 62,4 тыс. рублей, в 2013 году – 51 тыс. рублей, 2012 – 36 тыс. рублей, 2011 – 27,4 тыс. рублей [4]. Таким образом, за 5 лет кредитная нагрузка выросла практически в 3 раза.

В настоящее время низкая платежеспособность населения выступает самой острой проблемой современного кредитования в России. Рост просроченной задолженности связан, в первую очередь, со снижением реальных доходов населения, ростом уровня инфляция (по итогам 2015 года инфляция составила более 8 %, рост зарплат около 4-5 %) и повышением уровня безработицы.

Также, на рост просроченной задолженности влияет высокая закредитованность населения: сегодня около 60 % россиян имеют более 1 непогашенного кредита.

По итогам 2015 года 25 % заемщиков имеют два кредита, 18 % – три кредита. Значительно по сравнению с 2014 годом выросло число граждан, обслуживающих пять и более кредитов – с 6 до 19 % [4]. В настоящее время, в среднем, должник расходует на выплаты банкам 35-50 % своего семейного бюджета.

Вследствие высокой неплатежеспособности населения, крайне ограниченных финансовых возможностей граждан, деятельность в данном секторе банковского кредитования имеет большое количество рисков.

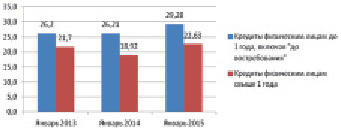

Значительные банковские риски обуславливают увеличение процентных ставок (рис. 3).

Рис. 3. Средневзвешенные процентные ставки по кредитам физических лиц, % годовых [6]

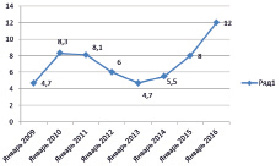

Рис. 4. Просроченная задолженность по кредитам физических лиц (кроме ипотеки), %

Как мы видим, среди кредитования физических лиц наблюдается тенденция к росту процентных ставок. Ставки по кредитам физических лиц до 1 года выросли на 3,08 %, а по долгосрочным кредитам на 0,93 % Наибольший рост процентных ставок отмечается на начало прошлого года.

Изменение ставок по кредитам, в свою очередь, напрямую влияет на платежеспособность заемщиков, их рост способен вызвать увеличение неплатежей и рост просроченной задолженности.

Подорожание кредитов, и как следствие, их недоступность для населения в 2015 году, было обусловлено главным образом повышением ключевой ставки Центрального банка в 2014 году до 17 %.

Для клиентов банка повышение банковской ставки означает, что:

1) вырастет процентная ставка по вкладам;

2) подорожает ипотечный и потребительский кредит.

Значительные банковские риски обуславливают и ужесточение кредитной политики:

– высокие требования к заемщику;

– увеличение срока досрочного погашения кредита;

– занесение в «черный список» клиента при незначительной просрочке платежей по кредиту;

– сокращение количества кредитов, предоставляемых клиентам с плохой кредитной историей;

– увеличение количества документов для предоставления кредита и зависимость размера ставки, суммы кредита от наличия этих документов и др.).

Снижение реальных доходов населения, высокая неплатежеспособность, проблема невозврата кредита обуславливают недоверие со стороны банка к своим потенциальным клиентам. В связи с чем, банки предъявляют высокие требования к заемщикам, более внимательно подходят к оценке их платежеспособности.

На первом этапе оформления кредита заемщик должен предоставить достоверную информацию о себе, о своей трудовой деятельности, о доходах, о составе принадлежащего имущества, о членах семьи и т.д. При оценке потенциального заемщика важнейшими параметрами являются доход и кредитная история. И уже на данном этапе клиент может не пройти проверку на платежеспособность.

Многие банки для снижения своих рисков требуют от клиентов предоставления обеспечения в виде залога имущества (не у каждого гражданина есть ценное имущество в собственности), поручительства третьих лиц, банковской гарантии (физическому лицу получить ее практически нереально). Обеспечение кредита, с одной стороны, позволяет получить более низкий процент по кредиту, но с другой, практически всегда несёт в себе дополнительные расходы клиента.

Для компенсации высоких рисков банк устанавливает высокий процент по кредиту. Также банки в обязательном порядке выдают график платежей, в котором указаны суммы и сроки уплаты кредита. В последнее время наблюдается увеличение срока досрочного погашения кредита.

Ужесточение кредитной политики банков толкает наименее обеспеченных россиян в микрофинансовые организации. В 2015 году их портфель вырос на 21 %, а число клиентов – на 53 % [1].

Также отмечается увеличение популярности экспресс-кредитов, кредитов, не требующих обеспечения и т.п.

Однако, несмотря на ужесточение кредитной политики, просроченная задолженность продолжает расти (рис. 4) [2].

Как мы видим, с 2013 года отмечается рост задолженности. С 2013 по 2014 год просроченная задолженность увеличилась на 0,8 %, за 2014-2015 год – на 2,5 % и за последний год – на 4 %. По оценкам экспертов, рост просроченной задолженности в 2016 году будет умеренным и составит 13 %.

И единственным выходом в данной ситуации, по мнению экспертов, может стать массовая реструктуризация задолженности в целях снижения доли платежей по обслуживанию кредита.

В целом все проблемы кредитования физических лиц в России сводятся к одной – к недоступности кредитов для населения из-за высоких процентных ставок и ужесточения кредитной политики.

Система кредитования населения в России, как и во всём мире, устроена по принципу пирамиды – погашение и обслуживание старых кредитов обеспечивается привлечением новых. Но из-за того, что ставки остаются высокими, а выдача кредитов замедляется, эта пирамида перестаёт работать. В результате люди выплатят больше, чем займут.

Снижение доходов населения ещё выше поднимет ставку по кредитам – поскольку риски банков растут.

Перечень ключевых игроков на рынке потребительского кредитования остается неизменным (табл. 2).

Таблица 2

Рейтинг банков по объемам кредитов, выданных физическим лицам (данные на 01.03.2016 г. в сравнении с 01.12.2015 г.) [2]

|

Место в рейтинге |

Банк |

Доля на рынке, % |

Сумма (млн. руб.) |

||

|

1 |

Сбербанк |

39.41 |

+ 0.46 |

4 142 857 |

+ 24 394 |

|

2 |

ВТБ24 |

13.42 |

+ 0.48 |

1 411 227 |

+ 42 681 |

|

3 |

Россельхозбанк |

2.85 % |

+ 0.14 |

299 569 |

+ 13 320 |

|

4 |

Газпромбанк |

2.74 % |

- 0,12 |

287 898 |

- 1 905 |

|

5 |

Альфа-Банк |

2.29 % |

- 0.05 |

240 474 |

- 7 452 |

Итак, 1, 2 и 3 места занимают соответственно Сбербанк, ВТБ24 и Россельхозбанк, далее следуют Газпромбанк и Альфа-Банк. Еще ниже позицию занимают такие банки, как Банк Москвы, Росбанк, Райффайзенбанк и др.

В последние годы процесс кредитования физических лиц находится на этапе восстановления. Сегодня кредитование физических лиц требует усовершенствованного подхода к решению имеющихся проблем как в сфере расширения объектов кредитования, так и в сфере условий предоставления займов.

Устойчивость кредитной системы РФ и рост ее качественных показателей должны быть приоритетными вопросами, т.к. четко выверенный механизм кредитования обеспечивает устойчивое развитие экономики страны.

Библиографическая ссылка

Боровченко А.О., Уксуменко А.А. РЫНОК КРЕДИТОВАНИЯ ФИЗИЧЕСКИХ ЛИЦ В РОССИИ: СОВРЕМЕННОЕ СОСТОЯНИЕ И ПРОБЛЕМЫ // Международный журнал прикладных и фундаментальных исследований. 2016. № 6-5. С. 920-924;URL: https://applied-research.ru/ru/article/view?id=9728 (дата обращения: 14.12.2025).